Introducción

Contenidos

- 1 Introducción

- 2 1. ¿Qué es el EBITDA?

- 3 2. ¿Para qué sirve el EBITDA?

- 4 3. Limitaciones del EBITDA

- 5 4. Cómo interpretar el EBITDA

- 6 5. Ejemplo práctico de cálculo del EBITDA

- 7 Conclusión

- 8 Preguntas Frecuentes sobre el EBITDA

- 9 FINANCIERAS EXCEL: la función TASA.NOMINAL

- 10 El IVA de caja sólo beneficiará al 3% de pymes y emprendedores en los sectores económicos clave

- 11 Período medio de maduración: definición

El EBITDA, por sus siglas en inglés Earnings Before Interest, Taxes, Depreciation, and Amortization (Beneficios Antes de Intereses, Impuestos, Depreciación y Amortización), es uno de los indicadores financieros más utilizados en el análisis de empresas.

Este indicador mide la rentabilidad operativa de una compañía, excluyendo factores externos como los impuestos y los gastos financieros que pueden variar considerablemente de una empresa a otra.

El EBITDA proporciona una visión clara del desempeño operativo puro, lo que lo convierte en una herramienta fundamental tanto para analistas financieros como para inversores.

Su relevancia radica en que permite comparar empresas de diferentes sectores o geografías de manera más objetiva, sin la distorsión que generan aspectos contables o financieros.

Además, el EBITDA se utiliza frecuentemente en procesos de valoración empresarial, fusiones y adquisiciones, siendo clave para evaluar la capacidad de generar beneficios operativos.

1. ¿Qué es el EBITDA?

El EBITDA, Earnings Before Interest, Taxes, Depreciation, and Amortization (Beneficios Antes de Intereses, Impuestos, Depreciación y Amortización) es un indicador financiero que mide la capacidad de una empresa para generar ganancias antes de tener en cuenta aspectos no operativos, como los intereses de la deuda, los impuestos, la depreciación de activos y la amortización de activos intangibles.

Al centrarse exclusivamente en la rentabilidad operativa, el EBITDA elimina las variaciones en las políticas contables y las estructuras de financiamiento, ofreciendo una perspectiva más uniforme para analizar la eficiencia operativa de diferentes empresas.

En este sentido, es especialmente útil para comparar empresas de distintos sectores o que operan en diferentes entornos fiscales y financieros.

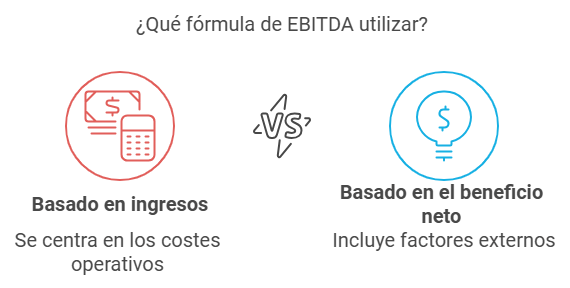

1.1. Fórmula del EBITDA

La fórmula básica para calcular el EBITDA parte de los ingresos de una empresa y excluye ciertos gastos. Se expresa de la siguiente manera:

EBITDA = Ingresos – Costes de los bienes vendidos – Costes generales de administración

Esta fórmula destaca porque omite los gastos financieros, impuestos, depreciación y amortización, centrándose solo en los costes operativos de la empresa.

Alternativamente, el EBITDA puede calcularse a partir del beneficio neto, sumando los gastos que normalmente no se consideran en el análisis operativo:

EBITDA = Beneficio neto + Intereses + Impuestos + Depreciación + Amortización

Ambas fórmulas buscan obtener una medida clara del rendimiento operativo antes de aplicar factores externos que podrían distorsionar el análisis de la rentabilidad de la empresa.

2. ¿Para qué sirve el EBITDA?

El EBITDA es un indicador clave en la evaluación financiera de una empresa, ya que permite obtener una visión más clara y objetiva de su rentabilidad operativa.

Al excluir elementos como los intereses, impuestos, depreciación y amortización, el EBITDA refleja la capacidad de la empresa para generar ingresos a partir de su actividad principal, sin las distorsiones causadas por decisiones financieras o contables.

Este indicador es especialmente útil para analistas, inversores y gerentes que buscan medir la eficiencia operativa de una empresa y compararla con otras en el mismo sector o en sectores diferentes.

2.1. Comparación entre empresas

Una de las principales ventajas del EBITDA es que facilita la comparación entre empresas, incluso si estas tienen diferentes estructuras de capital o se enfrentan a distintas cargas fiscales.

Al eliminar factores como los intereses y los impuestos, que pueden variar significativamente según la ubicación o la estrategia financiera de una empresa, el EBITDA permite realizar comparaciones más justas y homogéneas.

De esta manera, se puede evaluar con mayor precisión qué tan eficientes son las operaciones fundamentales de distintas empresas, independientemente de sus contextos fiscales o financieros.

2.2. Evaluación de la eficiencia operativa

El EBITDA es una herramienta eficaz para evaluar la eficiencia operativa de una empresa, ya que se centra exclusivamente en el rendimiento de sus actividades principales.

Al no considerar los gastos financieros ni los ajustes contables, este indicador revela cómo de rentables son las operaciones puras de una empresa, es decir, cuánto valor genera su actividad diaria.

Esto lo convierte en una métrica clave para los gestores que buscan optimizar los procesos internos y mejorar la productividad.

2.3. Estimación del flujo de efectivo

Otra de las utilidades del EBITDA es que puede utilizarse como una aproximación al flujo de efectivo operativo de una empresa.

Si bien no es un sustituto exacto del flujo de caja, el EBITDA ofrece una visión preliminar de los fondos que una empresa tiene disponibles para cubrir sus obligaciones, como el pago de deudas.

Este enfoque es particularmente útil para inversores y acreedores que desean evaluar la capacidad de la empresa para generar efectivo suficiente para cumplir con sus compromisos financieros.

2.4. Valoración empresarial

El EBITDA es una métrica muy utilizada en la valoración empresarial, especialmente en contextos de fusiones y adquisiciones.

Al proporcionar una medida de la rentabilidad operativa, el EBITDA permite a los compradores potenciales o a los analistas realizar estimaciones más precisas sobre el valor intrínseco de una empresa.

Al eliminar factores que pueden variar entre empresas, como los intereses o impuestos, los inversores pueden centrarse en el rendimiento operativo real, lo que les ayuda a determinar cuánto estarían dispuestos a pagar por adquirir una empresa.

2.5. Análisis de solvencia

El EBITDA también es útil para analizar la solvencia de una empresa, es decir, su capacidad para generar beneficios suficientes a partir de su actividad principal y cubrir sus obligaciones a largo plazo.

Al ofrecer una medida clara del rendimiento operativo antes de la deducción de gastos financieros y contables, el EBITDA permite a los acreedores y analistas evaluar si una empresa es capaz de mantenerse solvente y cumplir con sus compromisos de deuda en el futuro.

3. Limitaciones del EBITDA

Aunque el EBITDA es un indicador útil y ampliamente utilizado en el análisis financiero, también presenta varias limitaciones que es importante considerar.

Si bien proporciona una visión clara de la rentabilidad operativa de una empresa, su uso exclusivo puede llevar a conclusiones inexactas sobre la salud financiera general de la compañía.

Es fundamental complementarlo con otros indicadores y análisis financieros para obtener una evaluación más completa.

3.1. Omisión de gastos importantes

Una de las principales limitaciones del EBITDA es que omite ciertos gastos fundamentales para la operación y supervivencia de la empresa, como los intereses, impuestos, depreciación y amortización.

Estos gastos, aunque no forman parte de las operaciones diarias, son inevitables para la mayoría de las empresas.

Al ignorarlos, el EBITDA puede ofrecer una visión incompleta, ya que no refleja todos los costos que afectan la rentabilidad neta.

3.2. Imagen optimista de la salud financiera

El EBITDA puede dar una imagen más optimista de la situación financiera de una empresa.

Al centrarse únicamente en los aspectos operativos, sin tener en cuenta los gastos financieros y contables, puede parecer que la empresa está generando más beneficios de los que realmente tiene disponibles para sus accionistas o acreedores.

Esta visión puede ser engañosa si no se complementa con otros indicadores que tengan en cuenta todos los factores que afectan a la rentabilidad neta y al flujo de caja.

3.3. Uso limitado en evaluaciones completas

El EBITDA no debe utilizarse como el único indicador para evaluar la situación financiera de una empresa.

Si bien es una herramienta valiosa para analizar el rendimiento operativo, una evaluación financiera completa requiere considerar otros aspectos como la estructura de capital, la gestión de deuda y la generación de flujo de efectivo real.

Utilizar solo el EBITDA puede llevar a una valoración incompleta o equivocada de la solidez financiera de una empresa, especialmente en industrias intensivas en capital o con altos niveles de endeudamiento.

4. Cómo interpretar el EBITDA

El EBITDA, por sí solo, puede ofrecer información valiosa sobre la rentabilidad operativa de una empresa, pero su interpretación adecuada depende del contexto.

Un EBITDA alto generalmente indica que la empresa tiene una buena capacidad para generar beneficios a partir de sus operaciones principales.

Sin embargo, no significa necesariamente que la empresa sea financieramente saludable, ya que no refleja otros gastos cruciales como los intereses y los impuestos.

Por otro lado, un EBITDA bajo o negativo puede señalar que la empresa tiene dificultades para generar beneficios operativos.

En este caso, es esencial profundizar en las causas subyacentes, ya que una baja rentabilidad operativa puede deberse a problemas temporales o estructurales en la empresa.

4.1. Comparación con otros ratios financieros

Aunque el EBITDA es útil, no debe utilizarse de manera aislada.

Para obtener una evaluación financiera más completa, es recomendable combinarlo con otros ratios financieros, como el margen neto, el ROE (Return on Equity) o el ROA (Return on Assets).

Estos indicadores complementan el análisis del EBITDA al proporcionar una visión más integral de la rentabilidad, la eficiencia y la solvencia de una empresa.

5. Ejemplo práctico de cálculo del EBITDA

Para ilustrar el uso del EBITDA, presentemos un ejemplo con datos financieros reales de una empresa ficticia.

A partir de esta información, se calculará el EBITDA y se explicará cómo interpretar los resultados obtenidos en el contexto del análisis financiero.

5.1. Cálculo paso a paso

Imaginemos que una empresa tiene los siguientes datos financieros:

- Beneficio neto: 400.000 €

- Intereses: 50.000 €

- Impuestos: 100.000 €

- Depreciación: 60.000 €

- Amortización: 40.000 €

El cálculo del EBITDA sería el siguiente:

EBITDA = 400.000 € + 50.000 € + 100.000 € + 60.000 € + 40.000 € = 650.000 €

Este resultado de 650.000 € representa la ganancia operativa de la empresa antes de considerar los gastos financieros, los impuestos y los gastos no monetarios (como la depreciación y la amortización).

5.2. Interpretación del resultado

Un EBITDA de 650.000 € indica que, antes de contabilizar los intereses, impuestos y gastos no operativos, la empresa tiene un sólido rendimiento en sus operaciones principales.

Este resultado puede ser útil para evaluar la capacidad de la empresa para generar flujo de efectivo a partir de su actividad principal, lo cual es crucial para el pago de deudas, la inversión en crecimiento y la obtención de beneficios para los accionistas.

Sin embargo, este número debe analizarse en combinación con otros factores.

Si la empresa tiene una carga financiera alta o importantes obligaciones fiscales, el beneficio neto disponible podría reducirse significativamente, lo que afectaría su viabilidad a largo plazo.

Por eso, es necesario complementar este análisis con otros indicadores financieros.

Conclusión

El EBITDA es una herramienta valiosa para medir y comparar la rentabilidad operativa de las empresas, especialmente cuando se busca eliminar el impacto de factores externos como los impuestos y la estructura de capital.

Su utilidad radica en su capacidad para ofrecer una imagen clara del desempeño operativo, facilitando la comparación entre empresas y sectores.

No obstante, como hemos visto, el EBITDA debe utilizarse junto con otros ratios financieros para obtener una visión completa de la salud financiera de una empresa.

Al integrar este indicador con un análisis más profundo, los analistas pueden tomar decisiones más informadas y precisas sobre la solvencia y el rendimiento a largo plazo de la compañía.

Preguntas Frecuentes sobre el EBITDA

- ¿Cuál es la diferencia entre EBITDA y beneficio neto?

- El EBITDA excluye los gastos financieros, impuestos, depreciación y amortización, mientras que el beneficio neto es la ganancia final después de considerar todos estos gastos. El EBITDA se centra en la rentabilidad operativa de la empresa.

- ¿Por qué es importante utilizar el EBITDA para comparar empresas?

- El EBITDA permite comparar la rentabilidad operativa de empresas con diferentes estructuras de capital o ubicadas en distintos países, ya que excluye factores como los intereses y los impuestos que pueden variar significativamente.

- ¿Cuáles son las principales limitaciones del EBITDA?

- Una de las principales limitaciones del EBITDA es que no tiene en cuenta los gastos financieros y fiscales, lo que puede dar una visión incompleta o demasiado optimista de la salud financiera de la empresa.

- ¿El EBITDA es un buen indicador del flujo de efectivo?

- Aunque el EBITDA se utiliza a menudo como una aproximación del flujo de efectivo, no incluye ciertos gastos no operativos, como los pagos de intereses y los impuestos, por lo que no debe sustituir a un análisis completo del flujo de caja.

- ¿Se puede utilizar el EBITDA para todas las industrias?

- El EBITDA es útil para muchas industrias, especialmente aquellas con grandes activos fijos y depreciación, como la manufactura. Sin embargo, en sectores con menores inversiones en activos fijos o con alta volatilidad de flujos de efectivo, puede no ser tan relevante.

¡Gracias por llegar hasta aquí!

Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!Solo tienes que rellenar el formulario al final del post, y listo.