FACTORING: SU CONTABILIZACIÓN

Contenidos

- 1 FACTORING: SU CONTABILIZACIÓN

- 2 ¿CÓMO SE DESARROLLA UNA OPERACIÓN DE FACTORING?

- 3 MODALIDADES

- 4 Factoring sin recurso:

- 5 EJEMPLO DE CONTABILIZACIÓN Nº 1

- 6 SOLUCIÓN:

- 7 2. Factoring con recurso:

- 8 EJEMPLO DE CONTABILIZACIÓN Nº 2

- 9 SOLUCIÓN:

- 10 Aplicación SILTRA: sistema Creta

- 11 Cómo optimizar la gestión contable de tu empresa

- 12 La Agencia Tributaria advierte de un intento de fraude a través de Internet

El factoring, como vimos en el artículo anterior del blog es una operación de financiación que supone la cesión por parte de la empresa de las facturas que tiene contra un cliente a una entidad financiera, denominada factor.

En definitiva la entidad financiera compra las facturas pendientes de cobro a la empresa.

Esta entidad se encargará de la gestión de cobro de dichas facturas, y anticipará las mismas a solicitud del cedente, aplicándole un tipo de interés y una comisión por factura al descuento, de un modo similar a los supuestos de los efectos comerciales.

Entre los servicios prestados hay que destacar fundamentalmente la financiación, gestión de cobro, la administración de la cartera a cobrar, el análisis de los deudores y, en su caso, la cobertura de insolvencias de clientes (Factoring sin recurso).

FINANCIACIÓN

Consiste en el anticipo del importe nominal de los créditos comerciales cedidos al factor. Existen dos sistemas de liquidación de intereses:

- Sistema de cuenta: Es similar al de una póliza de crédito. El factor facilita anticipos por el importe disponible y en el momento que el cliente lo solicite, cobrando intereses durante el plazo dispuesto.

- Sistema de descuento: En esta modalidad los intereses se cobran por anticipado, desde el día de la cesión hasta el vencimiento de cada una de las facturas.

COBERTURA DE RIESGO DE INSOLVENCIA DEL DEUDOR

Este servicio corresponde a la modalidad «sin recurso». La compañía que realiza esta operación se hace cargo de la insolvencia del deudor. Las características más importantes de este servicio son:

- Cobertura del 100% del importe del crédito.

- Agilidad en la gestión del impagado, normalmente, a los 90 días del vencimiento de la factura.

La cobertura hace referencia a la insolvencia del deudor y no a otros supuestos distintos, no garantizados, como la disputa comercial.

COBRO

La compañía de factoring será la encargada de gestionar el cobro de las facturas cedidas por sus clientes. Este servicio es de especial interés en el caso de que el deudor se encuentre radicado en el extranjero.

ADMINISTRACIÓN

Conjunto de servicios que tienen como finalidad el correcto control de los créditos cedidos al cobro.

Últimamente ha adquirido bastante importancia como vía de financiación y, prueba de este aumento de su importancia como vía de financiación para las empresas, el nuevo plan general contable ha procedido a crear unas cuentas específicas para la contabilización de estas operaciones de financiación y a definir las relaciones contables de estas operaciones.

La cuenta específica donde se van a contabilizarlas operaciones con clientes de factoring va a ser la cuenta 432. Clientes por operaciones de factoring.

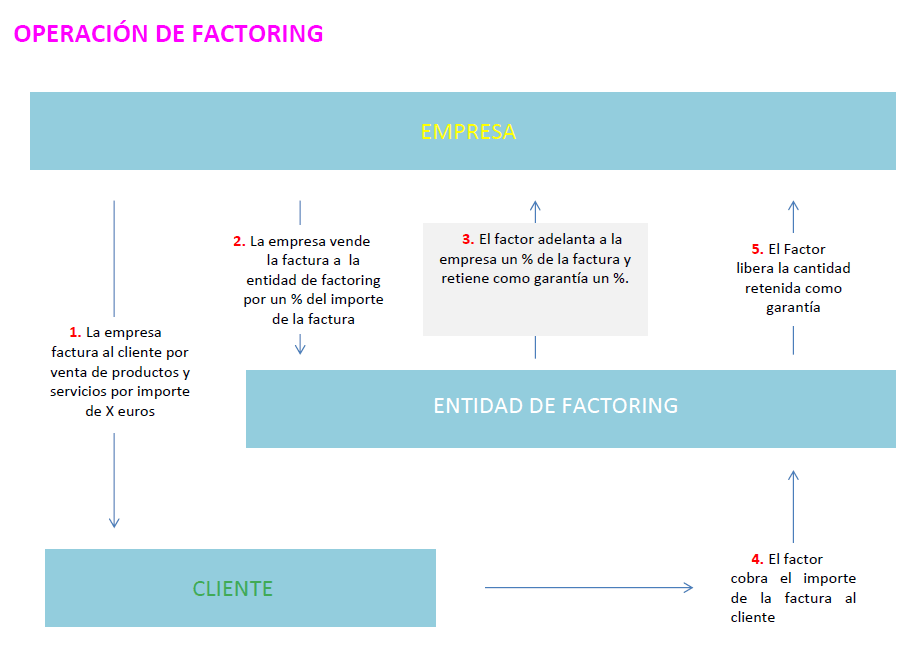

¿CÓMO SE DESARROLLA UNA OPERACIÓN DE FACTORING?

- Se establece un límite global de financiación para el cedente.

- Se establecen límites para cada uno de los deudores.

- Firma del contrato entre el cedente y la compañía de factoring y notificación de la cesión al deudor.

- El cedente remite remesas mediante envío electrónico o documentación física, abonándose, según las condiciones acordadas, el montante de la remesa al cedente.

- La compañía de factoring gestiona el cobro a vencimiento de las facturas, asumiendo el riesgo de impago en la mayoría de los casos. (En España el 85 %, aproximadamente, del factoring es “sin recurso”).

Vamos a abordar la contabilización de la operación de factoring desde dos puntos de vista en virtud de las dos modalidades existentes de esta operación: sin recurso y con recurso.

MODALIDADES

Factoring sin recurso:

Operaciones en las que la entidad de Factoring asume el riesgo de insolvencia del deudor.

Suponemos que el riesgo se transfiere íntegramente al factor. En estos casos, cuando se realiza la cesión del crédito, en el balance de nuestra empresa desaparece el crédito pendiente con la empresa en cuestión.

En estos casos, algunas veces el factor suele retener una parte del nominal del crédito como garantía del impago.

En el caso de impago, el factor no nos reclamará la deuda pero tampoco nos devolverá el importe retenido como garantía.

EJEMPLO DE CONTABILIZACIÓN Nº 1

El 1 de octubre del año N, una empresa, mediante una operación de factoring, cede un crédito de 95.320 euros, por el cual, la entidad de factoring, nos cobra una comisión por la operación de 954 euros, unos intereses por el anticipo de 750 euros y se practica una retención del 10% al crédito.

Contabiliza la operación anterior suponiendo que el día 1 de diciembre del año N: a) El deudor cumple con el pago.

b) El crédito resulta impagado

SOLUCIÓN:

La contabilización de esta operación se efectuará de la siguiente forma: Cuando se formaliza la operación:

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

| 1 | 1/10/N | 572 | Bancos c/c | Formalización del factoring | 84.084 | |

| 1 | 1/10/N | 669x | Gastos financieros por operaciones de factoring | Formalización del factoring | 954 | |

| 1 | 1/10/N | 6657 | Intereses por operaciones de factoring | Formalización del factoring | 750 | |

| 1 | 1/10/N | 432 | Clientes, por operaciones de factoring | Formalización del factoring | 9.532 | |

| 1 | 1/10/N | 430 | Clientes | 95.320 | ||

Al vencimiento del crédito y suponiendo el pago del deudor: En este caso la compañía de factoring devolverá la retención practicada cunado se formalizó la operación.

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

2 | 1/12/N | 572 | Bancos c/c | Devolución de la retención | 9.532 | |

2 | 1/12/N | 432 | Clientes, por operaciones de factoring | Devolución de la retención | 9.532 | |

Al vencer el crédito y suponiendo el impago por parte del deudor: Se contabilizará la pérdida de la retención practicada por la compañía de factoring.

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

2 | 1/12/N | 650 | Pérdida de créditos comerciales incobrables | Pérdida de la retención practicada en la formalización por la compañía de factoring | 9.532 | |

2 | 1/12/N | 432 | Clientes, por operaciones de factoring | Pérdida de la retención practicada en la formalización por la compañía de factoring | 9.532 | |

2. Factoring con recurso:

Operaciones en las que el cliente responde de la solvencia del deudor. En este caso, el riesgo no se transfiere a la entidad factor, con lo que en el supuesto de impago, nuestra empresa tendrá que hacer frente a la deuda con la entidad factor.

Tenemos que mantener un pasivo en nuestro balance hasta que nuestro cliente abone la deuda a la empresa de factor.

En este tipo, no se suele aplicar la retención por impago reflejada en el caso práctico anterior, aunque seguimos abonando los intereses y la comisión por la operación al factor.

EJEMPLO DE CONTABILIZACIÓN Nº 2

El 1 de octubre del año N, una empresa, mediante una operación de factoring, cede un crédito de 95.320 euros, por el cual, la entidad factor, nos cobra una comisión por la operación de 954 euros, unos intereses por el anticipo de 750 euros.

Contabiliza la operación anterior suponiendo que el día 1 de diciembre del año N: a) El deudor cumple con el pago.

b) El crédito resulta impagado

SOLUCIÓN:

La contabilización de esta operación se efectuará de la siguiente forma: Cuando se formaliza la operación:

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

1 | 1/10/N | 432 | Clientes, por operaciones de factoring | Formalización operación de factoring | 95.320 | |

1 | 1/10/N | 430 | Clientes | Formalización operación de factoring | 95.320 | |

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

1 | 1/10/N | 572 | Bancos c/c | Cantidad adelantada por la compañía de factoring | 93.616 | |

1 | 1/10/N | 669x | Gastos financieros por operaciones de factoring | Comisiones | 954 | |

1 | 1/10/N | 6657 | Intereses por operaciones de factoring | Intereses | 750 | |

1 | 1/10/N | 5209 | Deudas por operaciones de factoring | Riesgo de impago del crédito | 95.320 | |

Cuando vence el crédito y suponiendo el pago del deudor: En este caso la compañía de factoring devolverá la retención practicada cuando se formalizó la operación.

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

2 | 1/12/N | 5209 | Deudas por operaciones de factoring | Eliminación riesgo de impago | 95.320 | |

2 | 1/12/N | 432 | Clientes, por operaciones de factoring | Eliminación riesgo de impago | 95.320 | |

Al vencimiento del crédito y suponiendo el impago por parte del deudor: Se contabilizará la pérdida por deterioro de valor de los créditos:

- Por la reclasificación de los clientes como dudosos

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

2 | 1/12/N | 436 | Clientes de dudoso cobro | Reclasificación del cliente como de dudoso cobro | 95.320 | |

2 | 1/12/N | 432 | Clientes, por operaciones de factoring | Reclasificación del cliente como de dudoso cobro | 95.320 | |

Por la dotación de la pérdida por deterioro:

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

3 | 1/12/N | 694 | Pérdida por deterioro de valor de créditos comerciales | Dotación pérdida por deterioro de créditos | 95.320 | |

3 | 1/12/N | 490 | Deterioro de valor de créditos comerciales | Dotación pérdida por deterioro de créditos | 95.320 | |

Puedes ver las condiciones de una operación de este tipo del Banco de Santander en este enlace.

Como podemos observar, la contabilización de operaciones de factoring con recurso presenta importantes similitudes con las operaciones de contabilización de descuento de efectos, dado que el hecho de impago hace que la empresa asuma el riesgo en ambos casos.

Puedes suscribirte gratuitamente al blog para recibir las futuras publicaciones que vaya publicando rellenando el formulario situado al final de este post.

Saludos cordiales

Luis Manuel Sánchez

Buenas, en primer lugar deciros que es todo un privilegio el poder contar con un grupo como este.

En cuanto al tema Luisma es una gran aportación pero a mi me surge la duda, que espero resuelvas, en el ejemplo uno b «factoring sin recurso, crédito impagado» La retención no debiera llevarse a Clientes de dudoso cobro y dotar la correspondiente provisión, es correcto el considerarlo incobrable.

Gracias.

Un saludo.

Muy buena entrada