PRÉSTAMO SISTEMA FRANCÉS

Contenidos

De acuerdo a la norma de valoración 9ª del Plan General Contable para Pymes, la clasificación de los préstamos con entidades de crédito vendría dada en la categoría de «Pasivos financieros a coste amortizado». Su registro y valoración coinciden prácticamente con la de los «débitos y partidas a pagar» del Plan General Contable Normal, aunque existe una excepción para el caso de las pymes.

De esta forma, esta norma dice «… se valorarán inicialmente por el coste, que equivaldrá al valor razonable de la contraprestación recibida ajustado por los costes de transacción que les sean directamente atribuibles; no obstante, estos últimos, así como las comisiones financieras que se carguen a la empresa cuando se originen las deudas con terceros, podrán registrarse en la cuenta de pérdidas y ganancias en el momento de su reconocimiento inicial».

… En cuanto a su valoración posterior «…se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo».

Es decir, nos encontramos como los mismos criterios de registro y valoración que en el PGC Pyme pero con la excepción de lo subrayado, es decir, los gastos originados inicialmente por la concesión del préstamo podrán imputarse directamente a la cuenta de pérdidas y ganancias en ese momento.

¿Qué consecuencias trae este último párrafo?

1ª. Al imputar los gastos iniciales del préstamo y si no se producen gastos adicionales a lo largo del mismo, el tipo de interés nominal coincidirá con el tipo de interés efectivo, así el coste amortizado coincidirá con la tabla de amortización facilitada por la entidad financiera.

2ª. Dándose esta primera circunstancia, podremos seguir contabilizando los préstamos como lo hacíamos con la normativa del Plan General Contable de 1990 (si no tenemos en cuenta la inexistencia de los gastos a distribuir en varios ejercicios que todavía facilita más su registro)

EJEMPLO DE APLICACIÓN

A continuación os presento un ejemplo práctico de contabilización de un préstamo con una entidad financiera cualquiera.

Presentamos un mismo ejemplo pero con 2 posibles soluciones:

Una empresa solicita y obtiene un préstamo de una entidad financiera el 1 de abril del año 2014, con las siguientes condiciones:

- Importe del préstamo: 10.000 euros.

- Plazo de devolución: 3 años con amortización semestral.

- Tipo de interés nominal: 7 % anual.

- Comisión de apertura: 1,5 %.

- Corretaje: 1 %.

La entidad financiera nos presenta el siguiente cuadro de amortización a la firma del contrato:

NOTA: Este cuadro lo podrás realizar utilizando la hoja de cálculo que te descargaste en la anterior entrada de este blog que calculaba el cuadro de amortización tanto desde la perspectiva de la entidad financiera como utilizando el coste efectivo de la operación, es decir, por coste amortizado.

TRABAJO A REALIZARSe pide registro contable de los asientos que implica esta operación. SOLUCIÓN 1: Según el Plan General Contable Normal

De acuerdo a la norma de valoración 9ª del Plan General Contable, los préstamos recibidos han de registrarse como pasivos financieros incluyéndolos en la categoría de «préstamos y partidas a pagar», por lo que en su contabilización se seguirán los criterios generales de esta categoría, es decir, que inicialmente se valorarán por el importe neto recibido y posteriormente por el coste amortizado calculado al tipo de interés efectivo.

En los débitos y partidas a pagar, según la norma de valoración 9ª referida, se clasificarán:

a) Débitos por operaciones comerciales: son aquellos pasivos financieros que se originan en la compra de bienes y servicios por operaciones de tráfico de la empresa, y

b) Débitos por operaciones no comerciales: son aquellos pasivos financieros que, no siendo instrumentos derivados, no tienen origen comercial.

Al mismo tiempo las valoraciones posteriores que se produzcan de estos pasivos financieros «… se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta

de pérdidas y ganancias, aplicando el método del tipo de interés efectivo…»

En este sentido, la valoración inicial debería venir dada por:

Valor de la contraprestación neta recibida: 10.000 – 150 – 100 = 9.750 euros.

(Minoramos el importe recibido con la comisión de apertura y el corretaje)

Luego el tipo de interés efectivo de la operación lo obtendríamos despejándolo de la siguiente equivalencia financiera:

Y ayudándonos de la función TIR de la hoja de cálculo Excel obtenemos que el tipo de interés efectivo de la operación es:

Tipo de interés efectivo = 4,276097 % semestral

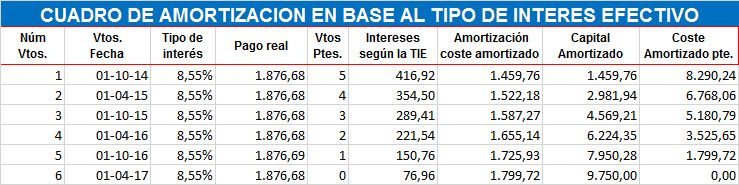

El nuevo cuadro de amortización teniendo en cuenta los gastos soportados y calculado al tipo de interés efectivo del 4,276097 semestral será:

El tipo nominal anual equivalente al 4,276097 será 2 x 4,276097 = 8,552194

Con lo que nuestro cuadro de amortización a tipo de interés efectivo será:

Este cuadro se calcula automáticamente con la hoja de cálculo que te descargaste en la anterior entrada de este blog, en la hoja COSTE AMORTIZADO DEL LIBRO.

Así la contabilización deberá realizarse en función de esta nueva tabla y consecuentemente, de acuerdo con la norma de Registros y Valoración de «Instrumentos Financieros» los gastos iniciales del préstamo rebajaran el valor inicial del préstamo, por lo que observamos que el registro del pasivo financiero (deuda) se realiza por el importe recibido y no por el total que habremos de devolver a la entidad financiera.

Contabilización de la concesión del préstamo el 1 de abril del año 2014:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

1

1/4/2014

572

Bancos c/c Concesión del préstamo 9.750

1

1/4/2014

520

Deudas a corto plazo con entidades de crédito Deuda a corto plazo (1 año-2 primeros semestres) = 1.459,76 + 1.522,18 2.981,94

1

1/4/2014

170

Deudas a largo plazo con entidades de crédito Deuda a largo plazo 6.768,06

1 de Octubre del año 2014Pago de la primera cuota semestral

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

2

1/10/2014

662

Intereses de deudas Pago primer semestre año 2014 416,62

2

1/10/2014

520

Deudas a corto plazo con entidades de crédito Pago primer semestre año 2014 1.459,76

2

1/10/2014

572

Deudas a largo plazo con entidades de crédito Pago primer semestre año 2014 1.876,68

Reclasificación de la deuda:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

3

1/10/2014

170

Deudas a largo plazo con entidades de crédito Reclasificación de la deuda 1.587,27

3

1/10/2014

520

Deudas a corto plazo con entidades de crédito Reclasificación de la deuda 1.587,27

31 de diciembre del año 2014:Imputamos la parte proporcional de intereses del segundo semestre. Como cubre seis meses periodificamos la mistad, es decir, tres meses. 354,50/2 = 177,25

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

4

31/12/2014

662

Intereses de deudas Imputación intereses segundo semestre 177,25

4

31/12/2014

527

Intereses a corto plazo de deudas Imputación intereses segundo semestre 177,257

1 de abril del año 2015Pago de la segunda cuota semestral

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

5

1/4/2015

662

Intereses de deudas Pago segundo semestre año 2015 177,25

5

1/4/2015

527

Intereses a corto plazo de deudas Pago segundo semestre año 2015 177,25

5

1/4/2015

520

Deudas a corto plazo con entidades de crédito Pago segundo semestre año 2015 1.522,18

5

1/4/2015

572

Bancos c/c Pago segundo semestre año 2015 1.876,68

Reclasificación de la deuda:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

6

1/4/N

170

Deudas a largo plazo con entidades de crédito Reclasificación de la deuda 1.655,14

6

1/4/N

520

Deudas a corto plazo con entidades de crédito Pago primer semestre año N 1.655,14

1 de octubre del año 2015 Pago de la tercera cuota semestral

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

7

1/10/2015

662

Intereses de deudas Pago tercer semestre año 2015 289,41

7

1/10/2015

520

Deudas a corto plazo con entidades de crédito Pago tercer semestre año 2015 1.587,27

7

1/10/2015

572

Bancos c/c Pago tercer semestre año 2015 1.876,68

Reclasificación de la deuda:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

8

1/4/2015

170

Deudas a largo plazo con entidades de crédito Reclasificación de la deuda 1.725,92

8

1/4/2015

520

Deudas a corto plazo con entidades de crédito Reclasificación de la deuda 1.725,92

Y así sucesivamente cuando fueran transcurriendo los diferentes semestres y con las respectivas cantidades reflejadas en el cuadro de amortización.

Las empresas que apliquen el Plan General de PYMES contabilizarán el préstamo de una forma menos compleja que paso a exponeros seguidamente.

SOLUCIÓN 2: Según el Plan General Contable para Pymes

De acuerdo a la norma de valoración 9ª del Plan General Contable Pyme: “ … las comisiones financieras que se carguen a la empresa cuando se originen las deudas con terceros, podrán registrarse en la cuenta de pérdidas y ganancias en el momento de su reconocimiento inicial».

En este caso tomaríamos como referencia el cuadro de amortización proporcionado por la entidad financiera.

El 1 de abril por la concesión del préstamo:Contabilización de la concesión del préstamo el 1 de abril del año 2014:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

1

1/4/2014

572

Bancos c/c Concesión del préstamo 9.750

1

1/4/2014

669

Otros gastos financieros Gastos de apertura del préstamo 250

1

1/4/2014

520

Deudas a corto plazo con entidades de crédito Deuda a corto plazo (2 semestres) 3.106,79

1

1/4/2014

170

Deudas a largo plazo con entidades de crédito Deuda a largo plazo (RESTO) 6.893,21

1 de OCTUBRE del año 2014Pago de la PRIMERA cuota semestral

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

5

1/10/2014

662

Intereses de deudas Pago primer semestre año 2014 350,00

5

1/10/2014

520

Deudas a corto plazo con entidades de crédito Pago primer semestre año 2014 1.526,68

5

1/10/2014

572

Bancos c/c Pago primer semestre año 2014 1.876,68

31 de diciembre del año 2014:

Imputamos la parte proporcional de intereses del segundo semestre. Como cubre seis meses periodificamos la mistad, es decir, tres meses. 296,57/2 = 148,29

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

4

31/12/N

662

Intereses de deudas Imputación intereses segundo semestre 148,29

4

31/12/N

527

Intereses a corto plazo de deudas Imputación intereses segundo semestre 148,29

1 de abril del año 2015Pago de la segunda cuota semestral

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

5

1/4/2015

662

Intereses de deudas Pago segundo semestre año 2015 148,29

5

1/4/2015

527

Intereses a corto plazo de deudas Pago segundo semestre año 2015 148,28

5

1/4/2015

520

Deudas a corto plazo con entidades de crédito Pago segundo semestre año 2015 1.580,11

5

1/4/2015

572

Bancos c/c Pago segundo semestre año 2015 1.876,68

Reclasificación de la deuda:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

6

1/4/2014

170

Deudas a largo plazo con entidades de crédito Reclasificación de la deuda 1.692,66

6

1/4/2014

520

Deudas a corto plazo con entidades de crédito Reclasificación de la deuda 1.692,66

1 de octubre del año 2015Pago de la tercera cuota semestral

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

7

1/10/2015

662

Intereses de deudas Pago tercer semestre año 2015 241,26

7

1/10/2015

520

Deudas a corto plazo con entidades de crédito Pago tercer semestre año 2015 1.635,42

7

1/10/2015

572

Bancos c/c Pago tercer semestre año 2015 1.876,68

Reclasificación de la deuda:

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

CÓDIGO TÍTULO

DEBE

HABER

8

1/4/2015

170

Deudas a largo plazo con entidades de crédito Reclasificación de la deuda 1.751,91

8

1/4/2015

520

Deudas a corto plazo con entidades de crédito Reclasificación de la deuda 1.751,91

Y así sucesivamente cuando fueran transcurriendo los diferentes semestres y con las respectivas cantidades reflejadas en el cuadro de amortización.

Como podrás observar se trata de una opción más sencilla y que no requiere el cálculo del cuadro de amortización por coste amortizado, exigido por el plan general contable Normal.

Espero que el conjunto compuesto por la hoja de cálculo y esta explicación os haya despejado las dudas de cómo contabilizar una operación de préstamo en vuestra empresa.

Podéis practicar la contabilización de diversos prestamos haciendo diferentes simulaciones con la hoja de cálculo que podeis descargaros del siguiente enlace para los que aún no lo habéis hecho: PRESTAMO FRANCES LUISMA 1

Espero que os haya gustado. Si consideras útil esta entrada puedes divulgarla entre tus amigos y redes sociales pulsando en el correspondiente botón de la red social en cuestión que aparece en la barra flotante de cada entrada.

Si quieres recibir un aviso de las publicaciones de las próximas entradas puedes suscribirte gratuitamente al blog en el formulario, que a tal efecto, está situado al final de este post.

Saludos cordiales a todos mis seguidores

Luis Manuel Sánchez Maestre

Contenidos

EJEMPLO DE APLICACIÓN

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

1

1/4/2014

572

9.750

1

1/4/2014

520

2.981,94

1

1/4/2014

170

6.768,06

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

2

1/10/2014

662

416,62

2

1/10/2014

520

1.459,76

2

1/10/2014

572

1.876,68

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

3

1/10/2014

170

1.587,27

3

1/10/2014

520

1.587,27

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

4

31/12/2014

662

177,25

4

31/12/2014

527

177,257

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

5

1/4/2015

662

177,25

5

1/4/2015

527

177,25

5

1/4/2015

520

1.522,18

5

1/4/2015

572

1.876,68

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

6

1/4/N

170

1.655,14

6

1/4/N

520

1.655,14

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

7

1/10/2015

662

289,41

7

1/10/2015

520

1.587,27

7

1/10/2015

572

1.876,68

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

8

1/4/2015

170

1.725,92

8

1/4/2015

520

1.725,92

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

1

1/4/2014

572

9.750

1

1/4/2014

669

250

1

1/4/2014

520

3.106,79

1

1/4/2014

170

6.893,21

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

5

1/10/2014

662

350,00

5

1/10/2014

520

1.526,68

5

1/10/2014

572

1.876,68

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

4

31/12/N

662

148,29

4

31/12/N

527

148,29

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

5

1/4/2015

662

148,29

5

1/4/2015

527

148,28

5

1/4/2015

520

1.580,11

5

1/4/2015

572

1.876,68

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

6

1/4/2014

170

1.692,66

6

1/4/2014

520

1.692,66

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

7

1/10/2015

662

241,26

7

1/10/2015

520

1.635,42

7

1/10/2015

572

1.876,68

Nº

FECHA

CUENTA

CONCEPTO

IMPORTES

TÍTULO

DEBE

HABER

8

1/4/2015

170

1.751,91

8

1/4/2015

520

1.751,91

1 comentario en «Préstamo: su contabilización-Hoja excel»