Iva comunitario

Contenidos

Tratamiento del Iva comunitario: con la desaparición de los controles aduaneros, las salidas de productos desde España a la Comunidad Económica Europea se llaman entregas intracomunitarias y las entradas de productos compradas en los países de la CEE se llaman adquisiciones intracomunitarias.

Hasta el momento existe unión aduanera pero no existe una unión fiscal entre todos los países que la componen y por lo tanto hasta que esto ocurra durante el período transitorio se ha establecido un régimen general y unas excepciones al mismo.Cuando el mercado único funcione plenamente, todas las operaciones que se realicen entre países de la CEE funcionarán como si se realizasen en el interior de España.

ADQUISICIONES INTRACOMUNITARIAS (Compras a la Comunidad Europea)

Los bienes se adquieren a un operador intracomunitario que debe estar dado de alta en el VIES (VAT NUMBER VALIDATION).

Puedes consultar su pertenencia a través de la Sede Electrónica de la Agencia Tributaria (AEAT).

Hay que destacar que los proveedores residentes en la Comunidad Canaria, a estos efectos, son externos a la Unión Europea.

Las facturas no están gravadas con IVA, y las mercancías no pasan por aduanas.

Estas son las acciones a efectuar:

- Auto repercusión del IVA correspondiente a la naturaleza del bien y deducción del IVA según régimen de la empresa. Generalmente se efectúa en el asiento de compras en el que se abona al proveedor el importe de la factura y a “Hacienda Pública IVA repercutido” la cuota repercutida, y se carga la cuota deducible (con frecuencia el 100%) a “Hacienda Pública IVA soportado” y el importe de la compra más la cuota no deducible a la cuenta de compras apropiada.

- Libro de Registro de Facturas Recibidas: hay que incluir estas facturas en serie aparte.

- Modelo 303, Impuesto del Valor Añadido, autoliquidación: deben figurar los acumulados de bases y cuotas repercutidas en las casillas destinadas a operaciones intracomunitarias, y las bases y cuotas deducibles, separando las correspondientes a bienes corrientes y a bienes de inversión en las casillas también específicas.

- Modelo 340, Declaración informativa de operaciones incluidas en los libros registro (hasta 2012, solo empresas inscritas en REDEME– registro de declaración mensual): Incluir estas facturas con clave de operación P.

- Modelo 349, Declaración recapitulativa de operaciones intracomunitarias: incluir los acumulados de compras del período por proveedor con la clave A.

- Modelo 390, Declaración resumen anual del IVA: En las casillas adecuadas, los acumulados de bases y cuotas repercutidas discriminando las de tipo ordinario, reducido y súper-reducido, y los acumulados de bases y cuotas deducibles por adquisiciones intracomunitarias de bienes corrientes desglosando por los tres tipos, y la misma información relativa a bienes de inversión.

- Intrastat: se trata de un modelo estadístico mensual de los intercambios de bienes entre Estados miembros de la Comunidad Europea, cuando en el flujo Introducción en el ejercicio precedente sea igual o superior a 250.000 euros.

NOTA: No hay que expedir una autofactura, y en la actualidad tampoco hay que generar un “documento justificativo del impuesto auto repercutido”.

RÉGIMEN GENERAL

Está basado en el principio de tributación en destino, es decir, las adquisiciones de bienes en países de la CEE pagarán el IVA en España, autoliquidándose por el propio sujeto pasivo español en sus declaraciones periódicas con Hacienda.

El comprador se autoliquida las cuotas con la Hacienda española.

Esquema básico de las operaciones intracomunitarias

EJEMPLO PRÁCTICO

|

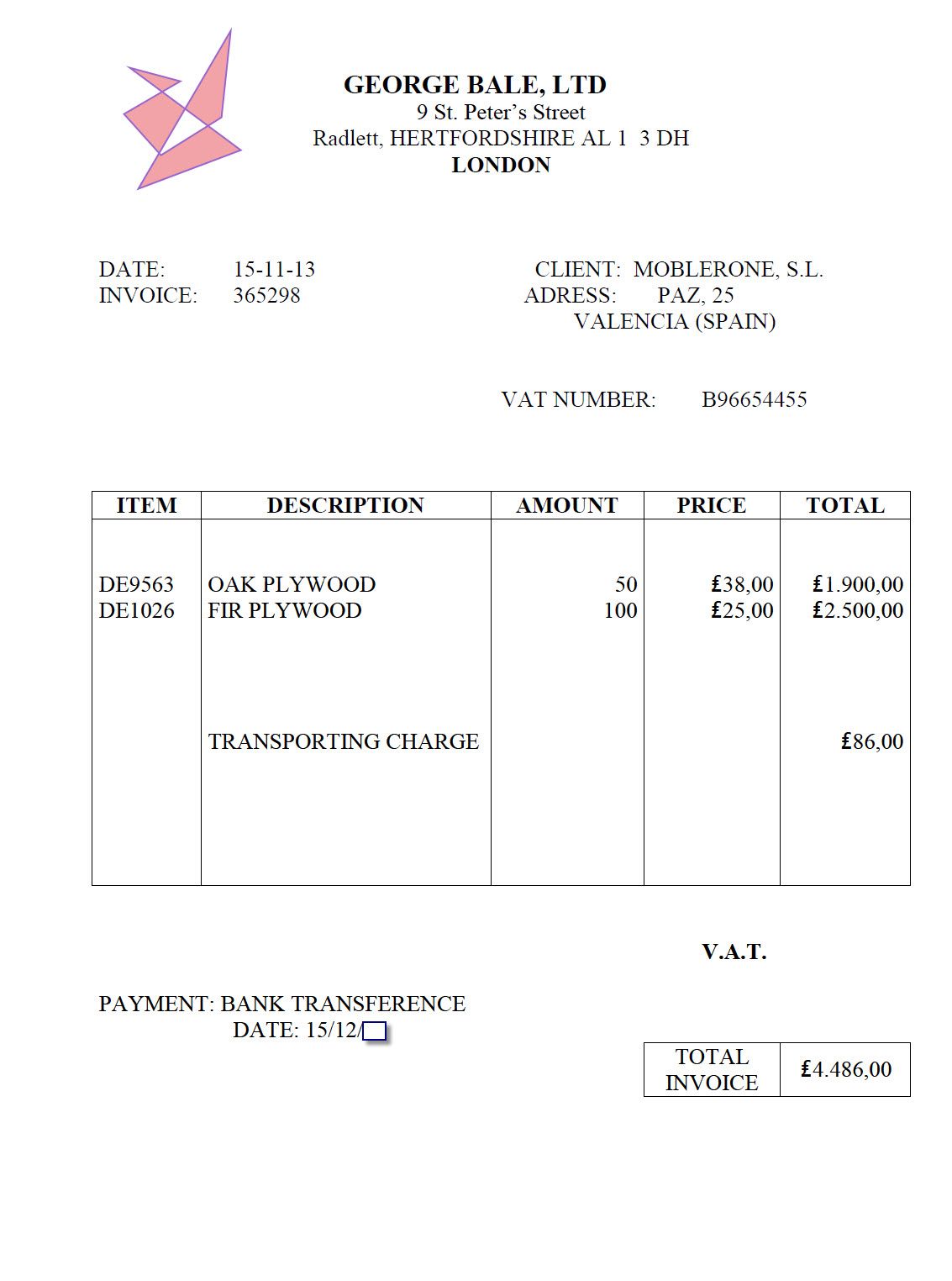

Imaginemos una compra a un proveedor inglés cuyo detalle podemos ver en la siguiente documento (factura), que tiene asignado un determinado Nº VAT comunitario: B96654455 La factura que recibiríamos del proveedor inglés: Como hemos señalado anteriormente la factura del proveedor viene sin Iva. Al ser una compra realizada a un país comunitario no existe aduana, la factura vendrá sin IVA y nosotros tendremos que calcular el IVA del 21 % y auto repercutirlo en el mismo asiento. Por otra parte, vamos a suponer que el tipo de cambio al que se ha realizado la operación ha sido de 0,82 libras esterlinas/euro. Luego la factura en euros al tipo de cambio señalado será: 4.486/0.82 = 5.470,73 euros. Calculamos el Iva para la autorrepercusión. Será el 21 % de 5.470,73 = 1.148,85. Por tanto el asiento a realizar quedaría:

Como observamos, aparece un IVA repercutido en adquisiciones intracomunitarias que dará lugar a que la empresa española deberá registrar la factura tanto en el registro de facturas recibidas como en el de emitidas y asignarle una serie y numeración concreta a dichas facturas durante el año. |

|||||||||||||||||||||||||||||||||||||||

El requisito de hacer una factura física ha desaparecido pero habrá que llevar el control de facturas en el libro de facturas expedidas y recibidas.

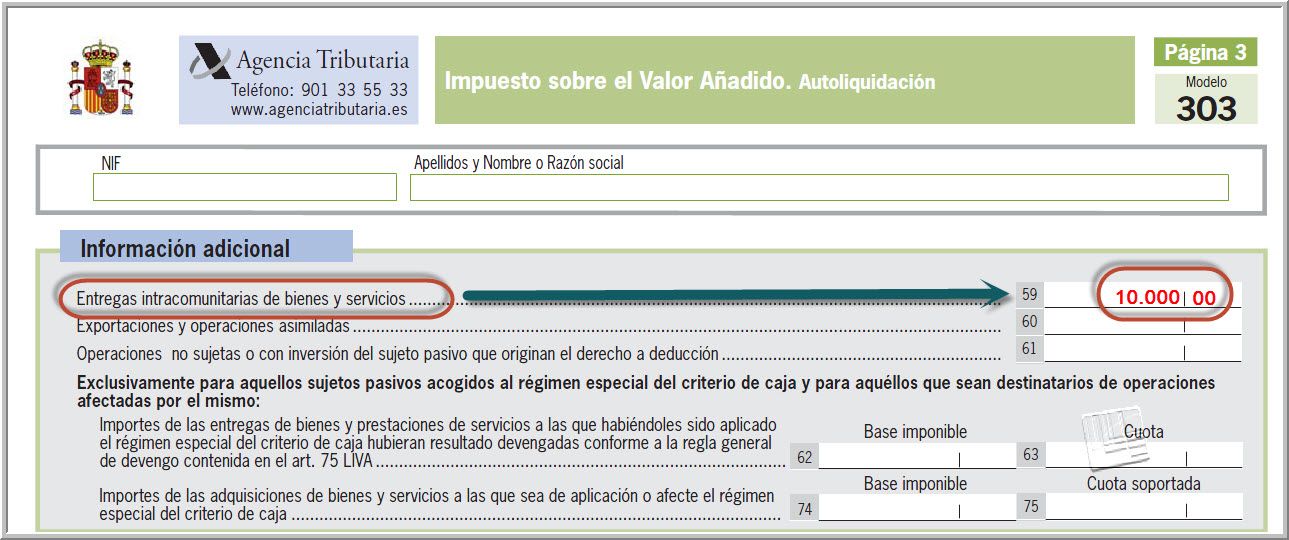

En el modelo 303 de la liquidación trimestral de IVA que corresponda aparecerá la cuota soportada y repercutida de tal forma que no influirá en la liquidación:

ENTREGAS INTRACOMUNITARIAS (Ventas a la Comunidad Europea)

Las ventas realizadas por un sujeto pasivo del IVA en España a otro de un país de la CEE están exentas en España y tributarán en el otro país como adquisiciones intracomunitarias. Por tanto las facturas a clientes comunitarios no reflejaran IVA ya que están exentas.

EJEMPLO PRÁCTICO

Vamos a suponer que una empresa española realiza la venta de unos géneros a un cliente alemán por valor de 10.000 euros. El cliente alemán tiene el VAT comunitario. ¿Cómo contabilizaríamos la factura de venta?.

El asiento a realizar por la empresa española sería:

|

Nº |

FECHA |

CUENTA |

CONCEPTO |

IMPORTES |

||

|

CÓDIGO |

TÍTULO |

DEBE |

HABER |

|||

|

x |

3-1 |

430 |

Clientes |

N/Fra. Nº 1 |

10.000 |

|

|

x |

3-1 |

700 |

Ventas de mercaderías |

N/Fra. Nº 1 |

10.000 | |

En este caso la factura no refleja el IVA correspondiente pero en el nuevo modelo 303 en la página 3 casilla 59 deben aparecer el total de entregas intracomunitarias realizadas (total ventas realizadas a países comunitarios); puedes verlo en la siguiente figura del modelo 303.

En una próxima entrada aprenderemos a contabilizar las importaciones (compras fuera de la comunidad europea) y las exportaciones (ventas a países que no pertenecen a la comunidad europea).

Entradas relacionadas:

Cómo se contabiliza una importación

Importaciones y exportaciones: tratamiento del IVA

Puedes suscribirte al blog gratuitamente rellenando el formulario, que a tal efecto, está situado al final de este post. Te avisaré de los nuevos posts publicados.

Saludos cordiales

Luis Manuel Sánchez

Una vez más una fenomenal exposición… ya no se puede añadir nada más a este tema.Podemos poner el cartel de «completo».

Me enorgullece encontrar en la profesión profesionales de tanta categoría.

Sigo aprendiendo mucho con tus exposiciones al mismo tiempo que vuelvo a recordar y aclaro conceptos.

Gracias.

Magnífica entrada. Mis felicitaciones. Muchas gracias.

Muchisimas gracias Mª del Mar. Tu comentario me anima a seguir colaborando con todos vosotros.

Saludos cordiales

Gracias, me has solucionado problema.

Gracias, muy bien explicado