Contenidos

- 1

- 2 Cierre contable del ejercicio

- 3 TESORERÍA

- 4 CAJA

- 5 PARTIDAS PENDIENTES DE APLICACIÓN

- 6 CUENTAS EN MONEDA EXTRANJERA

- 7 PRÉSTAMOS BANCARIOS

- 8 CORTO Y LARGO PLAZO

- 9 GASTOS FINANCIEROS NO VENCIDOS

- 10 GASTOS FINANCIEROS ANTICIPADOS

- 11 ACREEDORES COMERCIALES A CORTO PLAZO

- 12 PROVEEDORES Y ACREEDORES

- 13 FACTURAS PENDIENTES DE RECIBIR

- 14 EFECTOS COMERCIALES

- 15 ADQUISICIONES DE INMOVILIZADO

- 16 VALORACIÓN DE LAS OPERACIONES

- 17 DEUDORES COMERCIALES A CORTO PLAZO

- 18 OBJETIVO

- 19 Clientes

- 20 Anticipos de clientes

- 21 Efectos comerciales

- 22

- 23 Clientes de dudoso cobro

- 24 Deterioro de créditos comerciales

- 25 Recuperación del IVA de los créditos comerciales impagados

- 26 ACREEDORES Y DEUDORES NO FINANCIEROS

- 27 Acreedores por arrendamiento financiero

- 28 Proveedores de inmovilizado

- 29 Obligaciones derivadas de las relaciones con el personal

- 30 ADMINISTRACIONES PÚBLICAS

- 31 Iva

- 32 Retenciones practicadas

- 33 Retenciones soportadas y pagos a cuenta efectuados

- 34 Seguridad Social

- 35 INGRESOS POR VENTAS Y PRESTACIONES DE SERVICIOS

- 36 Impuestos

- 37 Devoluciones de ventas

- 38 Descuentos sobre ventas por pronto pago

- 39 Rappels sobre ventas

- 40 EXISTENCIAS, COMPRAS Y APROVISIONAMIENTOS

- 41 Existencias

- 42 Compras

- 43 Variación de existencias

- 44 GASTOS Y SERVICIOS EXTERIORES

- 45 Seguros y contratos de pago anual

- 46 Gastos de ampliación o mejora del inmovilizado

- 47 Facturas de profesionales

- 48 Gastos no deducibles fiscalmente

- 49 GASTOS DE PERSONAL

- 50 Sueldos y salarios

- 51 Indemnizaciones

- 52 Seguridad Social a cargo de la empresa

- 53 Otros gastos sociales

- 54 GASTOS FINANCIEROS

- 55 Préstamos de terceros a la sociedad

- 56 Préstamos bancarios y descuentos o anticipos sobre papel comercial

- 57 Diferencias negativas de cambio

- 58

- 59 INGRESOS FINANCIEROS E INVERSIONES FINANCIERAS

- 60 Intereses, dividendos e ingresos financieros

- 61 Periodificaciones de ingresos financieros

- 62 Inversiones financieras

- 63 Préstamos de la sociedad

- 64 Diferencias de cambio

- 65 PERIODIFICACIONES

- 66 Periodificaciones del ejercicio anterior

- 67 INMOVILIZADO Y AMORTIZACIONES

- 68 Inmovilizado

- 69 Trabajos realizados por la propia empresa

- 70 Permutas comerciales

- 71 Terrenos y construcciones

- 72 Inmovilizado en curso

- 73 Amortizaciones

- 74 Fondo de comercio, terrenos e inmovilizado en curso

- 75 Deterioro del inmovilizado

- 76 EMPRESAS VINCULADAS

- 77 FONDOS PROPIOS

- 78 IMPUESTO SOBRE SOCIEDADES

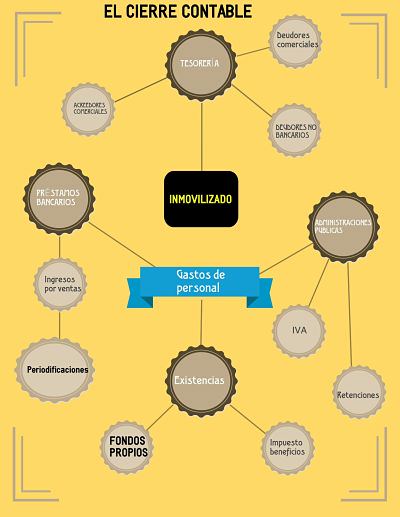

Cierre contable del ejercicio

Al finalizar el ejercicio contable de nuestra empresa, que generalmente coincide con el final de año, hemos de proceder a efectuar el «cierre» de la contabilidad.

Este proceso de cierre conlleva la realización de una serie de asientos y ajustes que lleva de cabeza a cualquier contable, siendo una de las fases que más quebraderos de cabeza da a estos profesionales.

La finalidad de este post es proporcionar una guía al profesional para que no deje escapar ninguno de estos ajustes y asientos a realizar al final del ciclo contable de una empresa.

A continuación se detallan todos los pasos que cualquier contable no debería olvidar a la hora de realizar un más que aceptable cierre de la contabilidad.

El cierre contable básicamente conlleva los siguientes procesos

- regularización de la cuentas de gastos e ingresos (grupos 6 y 7) para obtener el resultados del ejercicio

- regularización de las cuentas de patrimonio neto (grupos 8 y 9), si estamos ante una empresa que debe aplicar el Plan General estandar

- cierre de todas las cuentas con saldo para que el mismo quede a cero

Para proceder al cierre de la contabilidad del ejercicio consideramos conveniente realizar el siguiente procedimiento, que nos permitirá revisar las operaciones realizadas en el ejercicio para detectar posibles errores, realizar los trabajos propios del cierre contable y evitar así tener que rehacer trabajos ya realizados.

El esquema de los pasos que hemos de dar en una empresa es el siguiente:

- Tesorería

- Préstamos bancarios

- Acreedores comerciales a corto plazo

- Deudores comerciales a corto plazo

- Acreedores y deudores no bancarios

- Administraciones Públicas

- Ingresos por ventas y servicios

- Existencias, compras y aprovisionamientos

- Gastos y servicios exteriores

- Gastos de personal

- Gastos financieros

- Ingresos financieros e inversiones financieras

- Periodificaciones

- Innmovilizado y amortizaciones

- Empresas vinculadas

- Fondos propios

- Impuesto sobre beneficios

A continuación desarrollamos más exhaustivamente cada uno de estos apartados.

TESORERÍA

OBJETIVO

En este apartado hemos de controlar las cuentas de tesorería, caja y bancos.

Para ello es necesario obtener con carácter previo el extracto de todas las cuentas bancarias de la empresa.

Hemos de realizar una conciliación de los saldos de las cuentas según la información del banco y la información que tenemos en la contabilidad de la empresa. Las posibles diferencias que surjan por temas de valoración (apuntes que el banco contabiliza con una fecha y en la contabilidad los tenemos en otra) los hemos de recoger en una hoja de conciliación que deberemos archivar.

Este es un trabajo previo antes de iniciar cualquier otro porque en él detectaremos ingresos de deudores o pagos a acreedores que debemos contabilizar.

PUNTOS IMPORTANTES A REVISAR

CAJA

Realizar un arqueo de caja (recuento físico del dinero disponible en la caja de la empresa) y la contabilización de todas aquellas notas de gastos que estén pendientes.

PARTIDAS PENDIENTES DE APLICACIÓN

Comprobar que no hemos contabilizado ningún apunte de tesorería en la cuenta 555 (Partidas pendientes de aplicación), normalmente a la espera de descubrir la naturaleza del mismo, para tener cuadrados los saldos de las distintas cuentas.

Ejemplo: Cheque pagado por dirección que contabilidad está pendiente de conocer la exacta naturaleza del mismo.

CUENTAS EN MONEDA EXTRANJERA

Hemos de tener especial cuidado en la contabilización de las diferencias de cambio y en el análisis del deterioro por el riesgo del tipo de cambio.

CUENTAS RELACIONADAS

Las cuentas contables relacionadas son las siguientes:

- TESORERÍA

- Caja, euros

- Caja, moneda extranjera

- Bancos e instituciones de crédito c/c vista, euros

- Bancos e instituciones de crédito c/c vista, moneda extranjera

- Bancos e instituciones de crédito, cuentas de ahorro, euros

- Bancos e instituciones de crédito, cuentas de ahorro, moneda extranjera

- Inversiones a corto plazo de gran liquidez

PRÉSTAMOS BANCARIOS

OBJETIVO

Con carácter previo hemos de obtener de las entidades financieras

- los extractos de las pólizas de crédito bancarias

- los cuadros de amortización de los préstamos, los anticipos de facturas y otras operaciones de financiación.

- la relación de efectos descontados que esté pendiente al finalizar el ejercicio

- la relación de operaciones de «factoring» no vencidas.

Hemos de conciliar los datos de la entidad financiera con los que tengamos en nuestra contabilidad y, cuando haya diferencias por criterios de valoración, realizar una hoja de conciliación que deberemos archivar.

PUNTOS IMPORTANTES A REVISAR

CORTO Y LARGO PLAZO

Hemos de realizar los traspasos a corto plazo de los préstamos a largo que tengamos con entidades financieras

GASTOS FINANCIEROS NO VENCIDOS

Hemos de contabilizar los gastos financieros que se hayan devengado por la utilización de los instrumentos de financiación, pólizas de crédito, anticipos sobre facturas, descuento de efectos, operaciones de factoring, que correspondan al ejercicio y que la entidad financiera no haya liquidado.

GASTOS FINANCIEROS ANTICIPADOS

Hemos de periodificar aquellos gastos financieros que la entidad financiera haya liquidado al inicio de la operación y que no se hayan devengado todavía; por ejemplo remesas de efectos con vencimiento en el siguiente ejercicio y que la entidad nos haya liquidado la totalidad de los intereses incluidos los del siguiente ejercicio.

CUENTAS RELACIONADAS

Las cuentas contables relacionadas son las siguientes:

- Deudas a largo plazo con entidades de crédito

- Deudas a corto plazo con entidades de crédito

- Préstamos a corto plazo de entidades de crédito

- Deudas a corto plazo por crédito dispuesto

- Deudas por efectos descontados

- Deudas por operaciones de «factoring»

- Intereses a corto plazo de deudas con entidades de crédito

ACREEDORES COMERCIALES A CORTO PLAZO

OBJETIVO

Hemos de comprobar la correcta contabilización de las compras de bienes a los proveedores y acreedores y la correcta contabilización de los pagos.

Es necesario obtener para cada proveedor o acreedor una composición del saldo a la fecha de cierre del ejercicio. El objetivo de la misma es comprobar que la deuda contabilizada se corresponde con operaciones perfectamente identificables.

PUNTOS IMPORTANTES A REVISAR

PROVEEDORES Y ACREEDORES

-

- Que el saldo a final de ejercicio se corresponda con las facturas pendientes de pago.

-

- Que no tengamos ninguna factura que haya superado la fecha media de pago porque normalmente el mismo se ha contabilizado en la cuenta de otro proveedor o acreedor

-

- Que no tengamos pagos realizados sin que esté contabilizada la factura y consecuentemente el gasto.

- Que hayamos contabilizado correctamente las retenciones de profesionales.

FACTURAS PENDIENTES DE RECIBIR

-

- Que las adquisiciones o consumos que hayamos realizado en el ejercicio se imputen al mismo, aunque la factura del proveedor o acreedor tenga la fecha del siguiente ejercicio.

- Que las facturas del ejercicio que hayamos recibido después de la presentación de la última declaración de IVA se imputen contablemente en el ejercicio correcto, independientemente que se registren en los libros de iva en el período de su recepción.

EFECTOS COMERCIALES

Que los proveedores a los que les tengamos reconocida la deuda en instrumentos de giro (letras de cambio, pagarés, etc.) los tengamos registrados en las cuentas correspondientes de efectos comerciales.

ADQUISICIONES DE INMOVILIZADO

Si tenemos deudas con proveedores de inmovilizado hemos de reclasificar los saldos a las cuentas correspondientes de corto (523. Proveedores de inmovilizado a corto plazo) o largo plazo (173. Proveedores de inmovilizado a largo plazo). Hemos de recordar que la información sobre estas operaciones es necesario revelarla en la memoria.

VALORACIÓN DE LAS OPERACIONES

Es necesario tener en cuenta que estas operaciones se valoran normalmente por su «valor razonable» que equivale al precio de la transacción. Es necesario revisar por si tenemos alguna operación a plazo que entonces deberíamos valorarla al «coste amortizado».

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes

Proveedores

- 4000. Proveedores (euros)

- 4004. Proveedores (moneda extranjera)

- 4009. Proveedores, facturas pendientes de recibir o de formalizar

Proveedores, efectos comerciales a pagar

Envases y embalajes a devolver a proveedores

Anticipos a proveedores

Acreedores por prestaciones de servicios

- 4100. Acreedores por prestaciones de servicios (euros)

- 4104. Acreedores por prestaciones de servicios, (moneda extranjera)

- 4109. Acreedores por prestaciones de servicios, facturas pendientes de recibir o de formalizar

Acreedores, efectos comerciales a pagar

Acreedores por operaciones en común

DEUDORES COMERCIALES A CORTO PLAZO

OBJETIVO

Hemos de comprobar la correcta contabilización de las ventas de bienes a los clientes y la correcta contabilización de los cobros

Es necesario obtener para cada cliente una composición del saldo a la fecha de cierre del ejercicio. El objetivo de la misma es comprobar que el importe contabilizado se corresponde con operaciones perfectamente identificables.

PUNTOS IMPORTANTES A REVISAR

Clientes

Que el saldo a final de ejercicio se corresponda con las facturas pendientes de cobro

Que los clientes mantengan el período medio de cobro pactado con ellos, ya que retrasos en los pagos nos pueden indicar o un problema en la gestión del cobro o una posible insolvencia.

Anticipos de clientes

- Que los pagos que nos hayan efectuado clientes como anticipo de futuras compras los hayamos contabilizado en la cuenta correspondiente de anticipos.

Efectos comerciales

-

- Que los créditos de clientes que se encuentren reflejados en documentos de giro, los hayamos contabilizado en las cuentas correspondientes.

-

- Que los efectos comerciales descontados, o en gestión de cobro, coincidan con las cuentas de préstamos bancarios que hemos comprobado anteriormente.

- Que las facturas cuyo cobro hayamos anticipado se encuentren reflejadas correctamente.

Clientes de dudoso cobro

Hemos de localizar aquellos clientes que hayan incurrido en mora para comprobar que si razonablemente se pueden calificar como dudoso cobro se ha dotado el correspondiente deterioro (694.Pérdidas por deterioro de créditos por operaciones comerciales)

Deterioro de créditos comerciales

Para que podamos deducirnos fiscalmente el deterioro de los créditos comerciales se exige alguna de las circunstancias siguientes:

-

- Que hayan transcurrido seis meses desde la fecha de vencimiento de la factura en el momento de contabilizar el deterioro.

-

- Que el cliente haya sido declarado en situación de concurso de acreedores.

- Que se haya iniciado un procedimiento judicial de reclamación de la deuda (no basta la solicitud extrajudicial por medio de abogado).

Y asimismo no se consideran deducibles los créditos

- Si se ha concedido un aplazamiento.

- Si la deuda está afianzada o garantizada por un tercero.

- Si el deudor está vinculado con el acreedor

Para las empresas de pequeña dimensión (cifra de negocios inferior a 8 millones de euros) se puede hacer una dotación global del 1% del saldo de la cuenta de clientes.

Recuperación del IVA de los créditos comerciales impagados

El procedimiento de recuperación de las cuotas de IVA de los créditos impagados se regula en el artículo 80 de la Ley del IVA

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes

Clientes

- 4300. Clientes (euros)

- 4304. Clientes (moneda extranjera)

- 4309. Clientes, facturas pendientes de formalizar

Clientes, efectos comerciales a cobrar

- 4310. Efectos comerciales en cartera

- 4311. Efectos comerciales descontados

- 4312. Efectos comerciales en gestión de cobro

- 4315. Efectos comerciales impagados

Clientes, operaciones de «factoring»

Clientes de dudoso cobro

Envases y embalajes a devolver por clientes

Anticipos de clientes

ACREEDORES Y DEUDORES NO FINANCIEROS

OBJETIVO

Comprobar la correcta contabilización de las diferentes partidas.

PUNTOS IMPORTANTES A REVISAR

Acreedores por arrendamiento financiero

Hemos de reclasificar los importes del arrendamiento de largo y corto plazo. Hay que tener en cuenta realizar el resumen de los puntos de los que tenemos que informar en la memoria.

Proveedores de inmovilizado

Hemos de distinguir entre corto y largo plazo en los pagos a los proveedores. Hay que tener en cuenta el realizar la correcta valoración de los pagos a largo plazo. Hay que recopilar la información sobre los compromisos de compra que hay que informar en la memoria

Obligaciones derivadas de las relaciones con el personal

Hemos de comprobar que los anticipos estén perfectamente identificados y que las remuneraciones pendientes de pago reflejen su importe exacto. Hemos de tener en cuenta que no hayamos contabilizado anticipos en cuentas erróneas. Las partes proporcionales de pagas extraordinarias han de estar contabilizadas conforme a su devengo, independientemente de la fecha de pago.

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes:

- Proveedores de inmovilizado a largo plazo

- Acreedores por arrendamiento financiero a largo plazo

- Fianzas recibidas a largo plazo

- Anticipos recibidos por ventas o prestaciones de servicios a largo plazo

- Depósitos recibidos a largo plazo

- Garantías financieras a largo plazo

- Deudores

- 4400. Deudores (euros)

- 4404. Deudores (moneda extranjera)

- 4409. Deudores, facturas pendientes de formalizar

- Deudores, efectos comerciales a cobrar

- 4410. Deudores, efectos comerciales en cartera

- 4411. Deudores, efectos comerciales descontados

- 4412. Deudores, efectos comerciales en gestión de cobro

- 4415. Deudores, efectos comerciales impagados

- Deudores de dudoso cobro

- Deudores por operaciones en común

- Anticipos de remuneraciones

- Remuneraciones pendientes de pago

- Proveedores de inmovilizado a corto plazo

- Acreedores por arrendamiento financiero a corto plazo

ADMINISTRACIONES PÚBLICAS

OBJETIVO

Comprobar la correcta contabilización de los derechos y las deudas con los Organismos Públicos. Agencia Tributaria y la Seguridad Social.

PUNTOS IMPORTANTES A REVISAR

Iva

Comprobar la correcta contabilización del IVA soportado y deducido, efectuar una conciliación entre lo registrado en contabilidad y lo señalado en las declaraciones periódicas.

La correcta contabilización del saldo a final de ejercicio en las cuentas 4700. Hacienda Pública, deudora por IVA o en la 4750. Hacienda Pública, acreedora por IVA. y que periódicamente, con cada autoliquidación, hemos traspasado los saldos de las cuentas 472. Hacienda Pública, IVA soportado y 477. Hacienda Pública, IVA repercutido a las cuentas correspondientes.

Aprovechar para conciliar las bases del IVA repercutido con las cuentas de ventas, que estén correctamente contabilizadas y declaradas aquellas partidas, como adquisiciones intracomunitarias, entregas intracomunitarias, exportaciones, servicios prestados extranjeros y servicios recibidos de empresas extranjeras.

Retenciones practicadas

Comprobar la correcta contabilización de las retenciones efectuadas a trabajadores y profesionales que declaramos en los modelos 110/111, que en el modelo 190 incluimos la información exigida y que ésta es coincidente con los registros contables.

Hacer lo mismo con las retenciones a arrendadores (modelo 115 y 180) y con los pagos de intereses y dividendos a terceros (modelo 123 y 193)

Retenciones soportadas y pagos a cuenta efectuados

Comprobar la correcta contabilización de aquellas retenciones que nos hayan efectuado, intereses bancarios, intereses de préstamos a otras empresas, y de los pagos a cuenta del impuesto de sociedades que realizamos en el ejercicio en la cuenta 473. Hacienda Pública, retenciones y pagos a cuenta

Seguridad Social

Comprobar que los saldos que debamos a la Seguridad social por el importe de los TC1 del mes de diciembre son los que se reflejan en la cuenta 476. Organismos de la Seguridad Social, acreedores.

Comprobar que no tengamos saldos en la cuenta 471. Organismos de la Seguridad Social, deudores que no hayamos trasladado a las cuentas correspondientes.

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes:

- Hacienda Pública, deudora por diversos conceptos

- Hacienda Pública, deudora por IVA

- Hacienda Pública, deudora por subvenciones concedidas

- Hacienda Pública, deudora por devolución de impuestos

- Organismos de la Seguridad Social, deudores

- Hacienda Pública, IVA soportado

- Hacienda Pública, retenciones y pagos a cuenta

- Hacienda Pública, acreedora por conceptos fiscales

- Hacienda Pública, acreedora por IVA

- Hacienda Pública, acreedora por retenciones practicadas

- Hacienda Pública, acreedora por subvenciones a reintegrar

- Organismos de la Seguridad Social, acreedores

- Hacienda Pública, IVA repercutido

INGRESOS POR VENTAS Y PRESTACIONES DE SERVICIOS

OBJETIVO

Contabilizar adecuadamente las distintas partidas de los ingresos de la entidad.

Hemos de recordar que en la memoria hay que cumplimentar la información referida a la distribución de la cifra de negocio entre los diversos mercados y actividades que desarrolla la empresa.

PUNTOS IMPORTANTES A REVISAR

Impuestos

Comprobar que no se han incluido en las ventas los importes de los impuestos que gravan las operaciones. Que por error no se hayan contabilizado las cuotas de iva como ingresos.

Devoluciones de ventas

Comprobar que no se han contabilizado las devoluciones de ventas en una cuenta de gastos ya que han de contabilizarse en la cuenta 708. Devoluciones de ventas y operaciones similares, minorando las ventas del ejercicio.

Descuentos sobre ventas por pronto pago

Comprobar que no se han contabilizado como gastos financieros, como ocurría en el PGC 1990, sino que se han llevado a una cuenta de ingresos como 706. Descuentos sobre ventas por pronto pago.

Rappels sobre ventas

Comprobar que los rappels que tengamos que conceder a los clientes se han contabilizado imputándolos al ejercicio correspondiente, independientemente de la fecha de emisión de la factura del rappel y de su pago, que normalmente corresponde al ejercicio posterior.

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes:

- Ventas de mercaderías

- Ventas de productos terminados

- Ventas de productos semiterminados

- Ventas de subproductos y residuos

- Ventas de envases y embalajes

- Prestaciones de servicios

- Descuentos sobre ventas por pronto pago

7060. Descuentos sobre ventas por pronto pago de mercaderías

7061. Descuentos sobre ventas por pronto pago de productos terminados

7062. Descuentos sobre ventas por pronto pago de productos semiterminados

7063. Descuentos sobre ventas por pronto pago de subproductos y residuos

- Devoluciones de ventas y operaciones similares

7080. Devoluciones de ventas de mercaderías

7081. Devoluciones de ventas de productos terminados

7082. Devoluciones de ventas de productos semiterminados

7083. Devoluciones de ventas de subproductos y residuos

7084. Devoluciones de ventas de envases y embalajes

- «Rappels» sobre ventas

7090. «Rappels» sobre ventas de mercaderías

7091. «Rappels» sobre ventas de productos terminados

7092. «Rappels» sobre ventas de productos semiterminados

7093. «Rappels» sobre ventas de subproductos y residuos

7094. «Rappels» sobre ventas de envases y embalajes

- Ingresos por arrendamientos

- Ingresos de propiedad industrial cedida en explotación

- Ingresos por comisiones

- Ingresos por servicios al personal

- Ingresos por servicios diversos

EXISTENCIAS, COMPRAS Y APROVISIONAMIENTOS

El apartado de compras, aprovisionamientos y existencias es el mayor concepto de gasto de las las empresas comerciales e industriales. Tenemos que establecer con sumo cuidado los criterios que vamos a plicar en el cierre. La correcta imputación de los costes de las compras, la valoración de las existencias y el cálculo de las variaciones de las mismas son fundamentales para la determinación del resultado del ejercicio.

Hemos de tener en cuenta que de éste apartado hemos de reflejar en la memoria la información referente a las circunstancias que afectan a las existencias y las referentes a las adquisiciones realizadas en los mercados nacional, comunitario y exterior de mercaderías y materias primas.

PUNTOS IMPORTANTES A REVISAR

Existencias

Hemos de tener en cuenta que los criterios para determinar la valoración del precio de adquisición o coste de producción nos ajustamos a lo establecido en la Norma de registro y valoración 10ª del PGC.

Hemos de tener en cuenta que en el precio de adquisición o coste de producción hemos de incluir todos aquellos gastos que se produzcan hasta la puesta a disposición de las mercancías.

Hemos de recordar que la misma norma solo admite como métodos de gestión de la valoración el método FIFO (First In, First Out) y el método PMP (Precio Medio Ponderado).

Al finalizar el ejercicio hemos de efectuar un test de deterioro del valor de las existencias para comprobar que su valor real no es inferior al valor por el que figuran en el inventario. Hemos de estimar la necesidad de realizar un recuento físico de las mismas.

Compras

Hemos de comprobar que tenemos contabilizado los costes a cargo de la empresa vinculados a las compras, como pueden ser, transportes de compras, seguros de transporte, cargas y descargas, como mayor valor de las compras.

Asimismo es necesario comprobar que los descuentos por pronto pago no los hemos contabilizado como ingresos financieros sino que hemos disminuido el importe de las compras a ellos vinculadas (según la normativa del Nuevo Plan General Contable 2007).

De igual manera que los gastos por aplazamiento de deudas de los proveedores son gastos financieros y como tal los hemos contabilizado.

Por último hemos de comprobar que solamente hemos incrementado el valor de las compras con aquellos impuestos que no son recuperables, aranceles, iva no deducible,

Variación de existencias

Hemos de tener en cuenta que la variación de existencias de productos en curso, semiterminados y terminados, junto con las variaciones de subproductos, residuos y materiales recuperados la contabilizamos en las cuentas de subgrupo 71. VARIACIÓN DE EXISTENCIAS y no en el subgrupo 61. VARIACIÓN DE EXISTENCIAS, donde se contabilizan las variaciones de existencias de mercaderías, materias primas y otros aprovisionamientos.

CUENTAS RELACIONADAS

Las cuentas relacionadas con éste apartado son las siguientes:

- MERCADERIAS

- MATERIAS PRIMAS

- OTROS APROVISIONAMIENTOS

- PRODUCTOS EN CURSO

- PRODUCTOS SEMITERMINADOS

- PRODUCTOS TERMINADOS

- SUBPRODUCTOS, RESIDUOS Y MATERIALES RECUPERADOS

- DETERIORO DE VALOR DE LAS EXISTENCIAS

- COMPRAS

- Compras de mercaderías

- Compras de materias primas

- Compras de otros aprovisionamientos

- Descuentos sobre compras por pronto pago

- Trabajos realizados por otras empresas

- Devoluciones de compras y operaciones similares

- «Rappels» por compras

- VARIACIÓN DE EXISTENCIAS

- Pérdidas por deterioro de existencias

- VARIACIÓN DE EXISTENCIAS

- Reversión del deterioro de existencias

GASTOS Y SERVICIOS EXTERIORES

OBJETIVO

Los objetivos a alcanzar son la correcta contabilización de los gastos por servicios exteriores y su correcta imputación al ejercicio de devengo.

PUNTOS IMPORTANTES A REVISAR

Seguros y contratos de pago anual

Hay que controlar que el gasto de los mismos imputado al ejercicio corresponde al proporcional a los meses del ejercicio que cubre el contrato de suministro.

La parte que corresponde al ejercicio posterior hemos de periodificarla. Hemos de tener en cuenta la parte de gasto pagada en el ejercicio anterior y que tenemos contabilizada en cuentas de periodificación.

Gastos de ampliación o mejora del inmovilizado

Hemos de tener en cuenta que este tipo de gastos que amplía la vida útil del inmovilizado es necesario activarlos. Si los tenemos contabilizados como reparaciones hemos de efectuar la oportuna corrección.

Facturas de profesionales

Hemos de tener en cuenta la retención que se les efectúa a los profesionales que sean personas físicas para contabilizarla adecuadamente. Hemos de comprobar que no tenemos ninguna contabilizada por el neto.

Gastos no deducibles fiscalmente

Debido a que estos gastos, sanciones, liberalidades, donativos, nos provocan diferencias permanentes con el impuesto de sociedades es conveniente tenerlos localizados en una cuenta separada para así facilitar la confección del impuesto de sociedades.

CUENTAS RELACIONADAS

Las cuentas relacionadas con este apartado son las siguientes

- Gastos en investigación y desarrollo del ejercicio

- Arrendamientos y cánones

- Reparaciones y conservación

- Servicios de profesionales independientes

- Transportes

- Primas de seguros

- Servicios bancarios y similares

- Publicidad, propaganda y relaciones públicas

- Suministros

- Otros servicios

GASTOS DE PERSONAL

Tenemos que contabilizar adecuadamente los gastos de personal de la empresa.

PUNTOS IMPORTANTES A REVISAR

Sueldos y salarios

Hemos de comprobar que tenemos contabilizados todos los meses los salarios devengados en dicho periodo y las partes proporcionales de las pagas extraordinarias devengadas aunque no hayan sido abonadas.

Que las retribuciones en especie abonadas a los trabajadores, (diferenciales del tipo de interés en préstamos, vehículos a disposición de los mismos, etc) han sido imputados como tales en los modelos fiscales y contabilizados como salarios.

Indemnizaciones

Hemos de revisar que las indemnizaciones por cese de la relación laboral, (la más frecuente), haya sido contabilizada en la cuenta 641 y no en la 640 como salario.

Seguridad Social a cargo de la empresa

Hemos de comprobar que no se ha contabilizado la retención por cuenta de la Seguridad Social sobre la nómina de los trabajadores en ésta cuenta.

Comprobar al finalizar el ejercicio que los gastos relacionados con los trabajadores, vestuario, seguros, vales de comida, etc hayan sido contabilizados en la cuenta de otros gastos sociales y no en otras cuentas de servicios exteriores.

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes

- Sueldos y salarios

- Indemnizaciones

- Seguridad Social a cargo de la empresa

- Retribuciones a largo plazo mediante sistemas de aportación definida

- Retribuciones a largo plazo mediante sistemas de prestación definida

- Contribuciones anuales

- Otros costes

- Retribuciones al personal mediante instrumentos de patrimonio

- Retribuciones al personal liquidados con instrumentos de patrimonio

- Retribuciones al personal liquidados en efectivo basado en instrumentos de patrimonio

- Otros gastos sociales

GASTOS FINANCIEROS

Contabilizar los gastos financieros relacionados con deudas con terceros y provisiones imputando al ejercicio los devengados en él.

Hemos de tener en cuenta todos aquellos gastos financieros que se han devengado en el ejercicio, aunque no hayan cumplido las circunstancias para efectuar su pago.

PUNTOS IMPORTANTES A REVISAR

Préstamos de terceros a la sociedad

Hay que contabilizar los intereses devengados hasta el final de ejercicio independientemente de la fecha en que tengamos que realizar el pago. Hay que hacer la liquidación por los días transcurridos entre la última liquidación y la fecha de cierre del ejercicio.

Hemos de tener en cuenta efectuar las retenciones oportunas si procede.

SI los terceros son partes vinculadas, hemos de valorar el devengo de intereses a valor normal de mercado.

Préstamos bancarios y descuentos o anticipos sobre papel comercial

No solo hemos de calcular los intereses devengados para préstamos o pólizas comerciales, sino que si tenemos descuento de papel o financiación de facturas o importaciones, hemos de tener en cuenta si la entidad financiera liquida los gastos al inicio de la operación a su finalización.

En caso de liquidación al final de la operación hemos de calcular los gastos financieros hasta el final de ejercicio para contabilizarlos. En caso de liquidación al inicio hemos de calcular la parte de los gastos financieros que corresponde al ejercicio siguiente para su periodificación.

Diferencias negativas de cambio

No podemos colocarlas en la misma cuenta que las diferencias positivas. Hay que comprobar que se ha realizado correctamente su contabilización para todas las operaciones.

Al finalizar el ejercicio hemos de chequear todos los activos y pasivos que estén en moneda extranjera para efectuar su valoración al cierre del ejercicio y contabilizar las diferencias, tanto si son negativas como si son positivas.

CUENTAS RELACIONADAS

Las cuentas relacionadas con este apartado son las siguientes

- Gastos financieros por actualización de provisiones

- Intereses de obligaciones y bonos

- Intereses de deudas

- Gastos por dividendos de acciones o participaciones consideradas como pasivos financieros

- Intereses por descuento de efectos y operaciones de «factoring»

- Diferencias negativas de cambio

- Otros gastos financieros

INGRESOS FINANCIEROS E INVERSIONES FINANCIERAS

OBJETIVO

Alcanzar la seguridad de que tenemos valoradas las inversiones financieras correctamente y que hemos contabilizado los ingresos financieros conforme su devengo.

PUNTOS IMPORTANTES A REVISAR

Intereses, dividendos e ingresos financieros

Hemos de comprobar que hemos contabilizado los intereses, dividendos e ingresos financieros por el importe bruto recibido y que hemos contabilizado las retenciones en la cuenta respectiva.

Periodificaciones de ingresos financieros

Hay que comprobar que los ingresos financieros de los préstamos concedidos por la entidad se han periodificado, aunque según las condiciones del préstamo su cobro se produzca en un momento posterior, y se han contabilizado correctamente los devengados en el ejercicio.

Inversiones financieras

Hemos de comprobar que, una vez efectuado el test de deterioro, los beneficios o perdidas se han imputado correctamente a las cuentas de gastos e ingresos correspondientes.

Préstamos de la sociedad

Que se han realizado las operaciones a interés de mercado y que las entidades que nos efectuén los ingresos han realizado la retención.

Diferencias de cambio

Que no se han contabilizado neteandolas con las diferencias negativas de cambio. Que no hemos disminuido el valor de las adquisiciones con las diferencias.

CUENTAS RELACIONADAS

Las cuentas relacionadas con este apartado son las siguientes

- Inversiones financieras a largo plazo en instrumentos de patrimonio

- Valores representativos de deuda a largo plazo

- Créditos a largo plazo

- Créditos a largo plazo por enajenación de inmovilizado

- Créditos a largo plazo al personal

- Activos por derivados financieros a largo plazo

- Derechos de reembolso derivados de contratos de seguro relativos a retribuciones a largo plazo al personal

- Fianzas constituidas a largo plazo

- Depósitos constituidos a largo plazo

- Imposiciones a largo plazo

- Desembolsos pendientes sobre participaciones en el patrimonio neto a largo plazo

- Inversiones financieras a corto plazo en instrumentos de patrimonio

- Valores representativos de deuda a corto plazo

- Créditos a corto plazo

- Créditos a corto plazo por enajenación de inmovilizado

- Créditos a corto plazo al personal

- Dividendo a cobrar

- Intereses a corto plazo de valores representativos de deudas

- Intereses a corto plazo de créditos

- Imposiciones a corto plazo

- Desembolsos pendientes sobre participaciones en el patrimonio neto a corto plazo

- Pérdidas por valoración de instrumentos financieros por su valor razonable

- Pérdidas en participaciones y valores representativos de deuda

- Pérdidas de créditos no comerciales

- Ingresos de participaciones en instrumentos de patrimonio

- Ingresos de valores representativos de deuda

- Ingresos de créditos

- Beneficios por valoración de instrumentos financieros por su valor razonable

- Beneficios en participaciones y valores representativos de deuda

- Ingresos de activos afectos y de derechos de reembolso relativos a retribuciones a largo plazo

- Diferencias positivas de cambio

- Otros ingresos financieros

PERIODIFICACIONES

Conseguir que solamente estén imputadas al ejercicio aquellos gastos e ingresos cuyo devengo corresponda al ejercicio.

Ya han ido siendo señalados en apartados anteriores.

Periodificaciones del ejercicio anterior

Hemos de trasladar el gasto o ingreso al ejercicio. Es una comprobación imprescindible que hemos de realizar.

CUENTAS RELACIONADAS

- Gastos anticipados

- Ingresos anticipados

- Intereses pagados por anticipado

- Intereses cobrados por anticipado

INMOVILIZADO Y AMORTIZACIONES

OBJETIVO

El objetivo de éste apartado es la verificación de la correcta contabilización y clasificación de las partidas de inmovilizado, sus amortizaciones y la correcta valoración de las mismas.

PUNTOS IMPORTANTES A REVISAR

Inmovilizado

Hemos de chequear que el valor de adquisición del inmovilizado incluye el precio de compra, los portes, los trabajos de puesta en condiciones de funcionamiento, los gastos financieros (cuando el período de construcción es superior al ejercicio) y las obligaciones asumidas derivadas del desmantelamiento de las instalaciones y los costes de rehabilitación.

Trabajos realizados por la propia empresa

Si el inmovilizado ha sido desarrollado o construido por la propia empresa, el mecanismo es contabilizar los gastos en las cuentas correspondientes según su naturaleza, (personal en gastos de personal, servicios exteriores en servicios exteriores, etc.), y al finalizar el ejercicio se activan mediante el correspondiente apunte en la cuenta del grupo 73. TRABAJOS REALIZADOS PARA LA EMPRESA

Hay que prestar especial atención a los proyectos de investigación y desarrollo, ya que si no se han obtenido resultados positivos no procede la activación.

Permutas comerciales

Hemos de comprobar que, en caso de haber tenido permutas comerciales en el ejercicio, el valor del bien recibido ha de ser igual al valor razonable del bien entregado.

Terrenos y construcciones

En las construcciones hemos de separar el valor de los terrenos y contabilizarlos separadamente, tanto si los activos están vinculados a las actividades de la empresa y por tanto contabilizadas en el grupo 21. INMOVILIZACIONES MATERIALES, como si están vinculadas a actividades inmobiliarias y por tanto contabilizadas en el grupo 22. INVERSIONES INMOBILIARIAS

Inmovilizado en curso

Hemos de contabilizar en el grupo 23. INMOVILIZACIONES MATERIALES EN CURSO aquellos activos que todavía no estén en funcionamiento. Hay que incorporales los gastos financieros de su construcción o montaje, si éste período es superior al año. Esta incorporación de los gastos financieros es obligatoria.

Amortizaciones

Hemos de crear una ficha por cada elemento de activo, donde reflejemos su valor de coste, su coeficiente de amortización, su valor residual, las cuotas de amortización de cada ejercicio y su amortización acumulada.

Es necesario comprobar que por error hayamos dotado amortizaciones de un elemento por encima de su valor de coste. Hemos de tener en cuenta los coeficientes de amortización máximo admitidos fiscalmente por si se producen diferencias temporarias entre el gasto contabilizado y el admisible fiscalmente.

Fondo de comercio, terrenos e inmovilizado en curso

Hemos de recordar que estos elementos no se amortizan.

Deterioro del inmovilizado

Hemos de realizar al finalizar el ejercicio un test de deterioro, esto es, una comprobación de que ningún activo esté contabilizado por un valor superior a su valor razonable. En este caso hemos de realizar la oportuna contabilización del deterioro.

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes

INMOVILIZACIONES INTANGIBLES

- Investigación

- Desarrollo

- Concesiones administrativas

- Propiedad industrial

- Fondo de comercio

- Derechos de traspaso

- Aplicaciones informáticas

- Anticipos para inmovilizaciones intangibles

INMOVILIZACIONES MATERIALES

- Terrenos y bienes naturales

- Construcciones

- Instalaciones técnicas

- Maquinaria

- Utillaje

- Otras instalaciones

- Mobiliario

- Equipos para procesos de información

- Elementos de transporte

- Otro inmovilizado material

INVERSIONES INMOBILIARIAS

- Inversiones en terrenos y bienes naturales

- Inversiones en construcciones

INMOVILIZACIONES MATERIALES EN CURSO

- Adaptación de terrenos y bienes naturales

- Construcciones en curso

- Instalaciones técnicas en montaje

- Maquinaria en montaje

- Equipos para procesos de información en montaje

- Anticipos para inmovilizaciones materiales

AMORTIZACIÓN ACUMULADA DEL INMOVILIZADO

- Amortización acumulada del inmovilizado intangible

- Amortización acumulada del inmovilizado material

- Amortización acumulada de las inversiones inmobiliarias

DETERIORO DE VALOR DE ACTIVOS NO CORRIENTES

- Deterioro de valor del inmovilizado intangible

- Deterioro de valor del inmovilizado material

- Deterioro de valor de las inversiones inmobiliarias

DOTACIONES PARA AMORTIZACIONES

- Amortización del inmovilizado intangible

- Amortización del inmovilizado material

- Amortización de las inversiones inmobiliarias

PÉRDIDAS POR DETERIORO Y OTRAS DOTACIONES

- Pérdidas por deterioro del inmovilizado intangible

- Pérdidas por deterioro del inmovilizado material

- Pérdidas por deterioro de las inversiones inmobiliarias

TRABAJOS REALIZADOS PARA LA EMPRESA

- Trabajos realizados para el inmovilizado intangible

- Trabajos realizados para el inmovilizado material

- Trabajos realizados en inversiones inmobiliarias

- Trabajos realizados para el inmovilizado material en curso

EXCESOS Y APLICACIONES DE PROVISIONES Y DE PÉRDIDAS POR DETERIORO

- Reversión del deterioro del inmovilizado intangible

- Reversión del deterioro del inmovilizado material

- Reversión del deterioro de las inversiones inmobiliarias

EMPRESAS VINCULADAS

OBJETIVO

Contabilizar adecuadamente las operaciones con empresas vinculadas y recopilar la información necesaria para completar los apartados de la memoria.

Las operaciones vinculadas tienen una gran importancia en cuanto a su relevancia fiscal y contable. Estas operaciones han de informarse en la memoria de forma muy detallada.

La información a suministrar tiene relación, tanto con la naturaleza de las operaciones como de los saldos que hay al final del ejercicio.

La normativa fiscal exige que las operaciones vinculadas se realicen a precio de mercado y que la empresa y el grupo de empresas reunan una serie de documentación que prueben dicho hecho.

El apartado de entidades vinculadas es uno de los más extensos del PGC, no sólo crea subgrupos especiales para las entidades vinculadas, sino que en muchas cuentas crea subcuentas para las operaciones vinculadas.

CUENTAS RELACIONADAS

- Deudas a largo plazo con entidades de crédito vinculadas

- Proveedores de inmovilizado a largo plazo, partes vinculadas

- Acreedores por arrendamiento financiero a largo plazo, partes vinculadas

- Otras deudas a largo plazo con partes vinculadas

- Participaciones a largo plazo en partes vinculadas

- Valores representativos de deuda a largo plazo de partes vinculadas

- Créditos a largo plazo a partes vinculadas

- Desembolsos pendientes sobre participaciones a largo plazo en partes vinculadas

- Proveedores, empresas asociadas

- Proveedores, otras partes vinculadas

- Clientes, empresas del grupo

- Clientes, empresas asociadas

- Clientes, otras partes vinculadas

- Deterioro de valor de créditos por operaciones comerciales con partes vinculadas

- Deudas a corto plazo con entidades de crédito vinculadas

- Proveedores de inmovilizado a corto plazo, partes vinculadas

- Acreedores por arrendamiento financiero a corto plazo, partes vinculadas.

- Otras deudas a corto plazo con partes vinculadas

- Intereses a corto plazo de deudas con partes vinculadas

- Participaciones a corto plazo en partes vinculadas

- Valores representativos de deuda a corto plazo de partes vinculadas

- Créditos a corto plazo a partes vinculadas

- Intereses a corto plazo de valores representativos de deuda de partes vinculadas

- Intereses a corto plazo de créditos a partes vinculadas

- Dividendo a cobrar de inversiones financieras en partes vinculadas

- Desembolsos pendientes sobre participaciones a corto plazo en partes vinculadas

- Titular de la explotación

- Cuenta corriente con socios y administradores

- Cuenta corriente con otras personas y entidades vinculadas

- Inversiones con personas y entidades vinculadas

- Deudas con personas y entidades vinculadas

- Intereses de obligaciones y bonos

- Intereses de deudas

- Gastos por dividendos de acciones o participaciones consideradas como pasivos financieros

- Intereses por descuento de efectos y operaciones de «factoring»

- Pérdidas en participaciones y valores representativos de deuda

- Pérdidas de créditos no comerciales

- Pérdidas procedentes de participaciones a largo plazo en partes vinculadas

- Pérdidas por deterioro de participaciones y valores representativos de deuda a largo plazo

- Pérdidas por deterioro de créditos a largo plazo

- Pérdidas por deterioro de participaciones y valores representativos de deuda a corto plazo

- Pérdidas por deterioro de créditos a corto plazo

- Ingresos de participaciones en instrumentos de patrimonio

- Ingresos de valores representativos de deuda

- Ingresos de créditos

- Beneficios por valoración de instrumentos financieros por su valor razonable

- Beneficios en participaciones y valores representativos de deuda

- Reversión del deterioro de participaciones y valores representativos de deuda a largo plazo

- Reversión del deterioro de créditos a largo plazo

- Reversión del deterioro de participaciones y valores representativos de deuda a corto plazo

- Reversión del deterioro de créditos a corto plazo

- Deterioro de participaciones en el patrimonio, empresas del grupo

- Deterioro de participaciones en el patrimonio, empresas asociadas

- Recuperación de ajustes valorativos negativos previos, empresas del grupo

- Recuperación de ajustes valorativos negativos previos, empresas asociadas

- Transferencia por deterioro de ajustes valorativos negativos previos, empresas del grupo

- Transferencia por deterioro de ajustes valorativos negativos previos, empresas asociadas

FONDOS PROPIOS

OBJETIVO

Determinar con exactitud el importe de los Fondos Propios de la entidad

PUNTOS IMPORTANTES A REVISAR

Hemos de prestar especial interés a que se haya realizado el asiento de distribución del resultado del ejercicio anterior.

Que, si la Reserva Legal no ha alcanzado el 20% del la cifra del Capital Social, se le destinase el 10% de los beneficios.

CUENTAS RELACIONADAS

Las cuentas relacionadas con este apartado son las siguientes:

- Capital social

- Fondo social

- Capital

- Socios por desembolsos no exigido

- Socios por aportaciones no dinerarias pendientes

- Acciones o participaciones propias en situaciones especiales

- Acciones o participaciones propias para reducción de capital

- Prima de emisión o asunción

- Otros instrumentos de patrimonio neto

- Reserva legal

- Reservas voluntarias

- Reservas especiales

- Reservas por pérdidas y ganancias actuariales y otros ajustes

- Aportaciones de socios o propietarios

- Diferencias por ajuste del capital a euros

- Remanente

- Resultados negativos de ejercicios anteriores

- Resultado del ejercicio

- Subvenciones oficiales de capital

- Donaciones y legados de capital

- Otras subvenciones, donaciones y legados

- Ajustes por valoración en activos financieros disponibles para la venta

- Operaciones de cobertura

- Diferencias de conversión

- Ajustes por valoración en activos no corrientes y grupos enajenables de elementos, mantenidos para la venta

- Ingresos fiscales a distribuir en varios ejercicios

- Acciones o participaciones emitidas

- Suscriptores de acciones

- Capital emitido pendiente de inscripción

- Acciones o participaciones emitidas consideradas como pasivos financieros

- Suscriptores de acciones consideradas como pasivos financieros

- Acciones o participaciones emitidas consideradas como pasivos financieros pendientes de inscripción

IMPUESTO SOBRE SOCIEDADES

OBJETIVO

Contabilizar de forma correcta el gasto en impuesto de sociedades

Evidentemente la contabilización del gasto por impuesto de sociedades es el último asiento del ejercicio previo a la regularización y el cierre.

PUNTOS IMPORTANTES A REVISAR

Tener en cuenta tanto las diferencias permanentes como las temporarias producidas aplicando los ajustes correspondientes en la contabilización

Hay que tener en cuenta si tenemos créditos por pérdidas a compensar de ejercicios anteriores, para cancelarlas en la contabilización del impuesto

La cantidad que adeudemos a la Hacienda Pública o que nos resulte a favor nuestro la registraremos en la cuenta 4752. Hacienda Pública, acreedora por impuesto sobre sociedades o en la 4709. Hacienda Pública, deudora por devolución de impuestos.

CUENTAS RELACIONADAS

Las cuentas relacionadas son las siguientes

- Hacienda Pública, deudora por devolución de impuestos

- Hacienda Pública, retenciones y pagos a cuenta

- Activos por impuesto diferido

- Activos por diferencias temporarias deducibles

- Derechos por deducciones y bonificaciones pendientes de aplicar

- Crédito por pérdidas a compensar del ejercicio

- Hacienda Pública, acreedora por impuesto sobre sociedades

- Pasivos por diferencias temporarias imponibles

- Impuesto sobre beneficios

- Impuesto corriente

- Impuesto diferido

- Ajustes negativos en la imposición sobre beneficios

- Ajustes positivos en la imposición sobre beneficios

Otras entradas del blog que te pueden interesar relacionadas con el cierre contable:

Ciclo contable: regularización y cierre

Si te ha gustado y te ha sido útil esta entrada puedes suscribirte al blog para estar informado de la publicación de nuevas entradas referentes a temas de contabilidad al final de este post.

Saludos Cordiales

Luis Manuel Sánchez