IMPUESTO DE BENEFICIOS: Caso práctico global II

Contenidos

CASO PRÁCTICO Nº 2 (Diferencias temporarias imponibles)

Una empresa adquiere a principios del año N una máquina para el negocio valorada en 2.000 euros, que contablemente se amortizará en 8 años, a razón de 250 euros al año. A efectos fiscales, y según la normativa vigente en el año N para inmovilizados nuevos comprados por la empresa, cabe la posibilidad de aplicar libertad de amortización, por lo que la empresa decide acogerse a esta libertad de amortización y lo amortiza íntegramente en el año N.

Por otra parte, el resultado del ejercicio antes de impuestos que ha obtenido la empresa en el año N es de 45.000 euros. El tipo impositivo es del 25% y las retenciones y pagos a cuenta del ejercicio son 2.500 euros.

- Valor en libros = 2.000 – (2.000 /8 años) = 1.750 euros

- Base Fiscal = 0 Euros. La diferencia temporaria imponible será (2.000 – 250) = 1.750 euros.

- El Pasivo por diferencias temporarias imponibles = 25% de 1.750 = 437,5 euros.

SOLUCIÓN:

Con la nueva normativa a aplicar a partir de la entrada en vigor del nuevo Plan General de Contabilidad 2007, el impuesto no solo comprende la cuota a pagar por el ejercicio presente (impuesto corriente) sino además la carga fiscal que tendrá que pagarse en el futuro derivada de los hechos económicos realizados en el ejercicio en curso (impuesto diferido).

Con la idea de aproximar el resultado fiscal al resultado contable se establece expresamente que el resultado fiscal se calculará realizando unos ajustes sobre el resultado contable y cuando no se pueda realizar (por falta de contabilidad o que ésta sea muy irregular) se calculará indirectamente (art. 10.2 Ley del Impuesto sobre Sociedades).

En nuestro supuesto nos encontramos ante DIFERENCIAS TEMPORARIAS IMPONIBLES, al haber contabilizado un gasto por amortización inferior al permitido fiscalmente por la ley, libertad de amortización, 100 % el primer año, y acogernos a dicha ventaja fiscal. Por tanto habremos hecho un gasto contable menor que el gasto fiscal permitido por Hacienda. Se deberá contabilizar un ajuste por una diferencia negativa.

Así, en este caso se producirá un menor pago por impuestos en el ejercicio en curso.

Cualquier diferencia temporaria imponible generará un pasivo por impuesto diferido, cuenta 479. PASIVO POR DIFERENCIAS TEMPORARIAS IMPONIBLES.

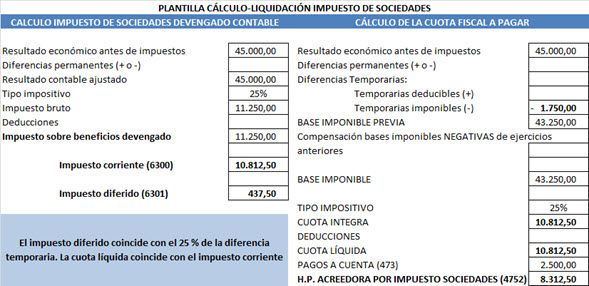

Ayudándonos de la plantilla de liquidación tenemos:

Figura 1: Esquema de liquidación del impuesto de sociedades

El importe de la cuenta Pasivo por diferencias temporarias imponibles (479) sería el 25% de la diferencia temporaria (1.750 euros). 1.750 x 25 % = 437,50 euros.

El 31 de diciembre del año N el asiento a realizar por el impuesto corriente sería:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N | 6300 | Impuesto corriente | Liquidación impuesto sociedades (impuesto corriente) | 10.812,50 | |

| x | 31/12/N | 4752 | H.P. acreedora por impuesto de beneficios | Cantidad a pagar del impuesto | 8.312,50 | |

| x | 31/12/N | 473 | H.P. retenciones y pagos a cuenta | Compensación por las entregas a cuenta realizadas durante el ejercicio | 2.500,00 | |

En la misma fecha el asiento relativo a la diferencia temporaria imponible vendrá dado por:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N | 6301 | Impuesto diferido | Contabilización de la diferencia temporaria imponible del año N | 437,50 | |

| x | 31/12/N | 479 | Pasivo por diferencias temporarias imponibles | Contabilización de la diferencia temporaria imponible del año N | 437,50 | |

Así en la cuenta de pérdidas y ganancias tenemos un gasto total de 10.812,50 + 437,50 = 11.250 euros.

Supongamos que en el año N+1 el Beneficio Antes de Impuestos de la empresa de nuestro supuesto, es de 20.000 euros y, el importe de las retenciones y pagos fraccionados realizados es de 700 euros. Tampoco tenemos diferencias permanentes, bonificaciones, ni deducciones. No se han realizado entregas a cuenta.

En este caso la amortización contable del ejercicio N+1 será 250 y, como fiscalmente ya aplicamos el 100 % en el año N, revertiremos del año anterior una diferencia de 250 euros que dará lugar a dar de baja en nuestra contabilidad la cuenta 479. Pasivo por diferencias temporarias imponibles por el 25 % de 250 euros.

Ayudándonos de la plantilla tenemos:

Figura 2: Esquema de liquidación del impuesto de sociedades

El asiento que realizaríamos el 31 por el impuesto corriente:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N+1 | 6300 | Impuesto corriente | Liquidación impuesto sociedades (impuesto corriente) | 5.062,50 | |

| x | 31/12/N+1 | 4752 | H.P. acreedora por impuesto de beneficios | Cantidad a pagar del impuesto | 4.362,50 | |

| x | 31/12/N+1 | 473 | H.P. retenciones y pagos a cuenta | Cantidad retenida durante el ejercicio | 700,00 | |

En el caso de la disminución del pasivo generado en el ejercicio precedente, vendría dado por:

- Valor en libros = 2.000 – ((2.000 /8 años) * 2) = 1.500 euros. Base Fiscal = 0 euros.

- Diferencia = 1750 – 1.500 = 250 euros. Diferencia Temporaria Imponible revertida = 25% de 250 = 62,50 euros.

Luego el asiento de reversión de la diferencia temporaria imponible del año N a 31 de diciembre del año N+1 sería:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N+1 | 479 | Pasivo por diferencias temporarias imponibles | Contabilización de la diferencia temporaria imponible revertida del año N | 62,50 | |

| x | 31/12/N+1 | 6301 | Impuesto diferido | Contabilización de la diferencia temporaria imponible revertida del año N | 62,50 | |

Esquema de liquidación del impuesto de sociedades

Espero que os haya gustado. Si consideras útil esta entrada puedes divulgarla entre tus amigos y redes sociales pulsando en el correspondiente botón de la red social en cuestión que aparece en la barra flotante de cada entrada.

Si quieres recibir un aviso de las publicaciones de las próximas entradas puedes suscribirte gratuitamente al blog en el apartado que a tal efecto está situado en el lateral izquierdo de este blog.

Saludos cordiales

Luis Manuel Sánchez