Iva soportado

Contenidos

Contabilizar correctamente el IVA soportado en las compras y gastos es una tarea esencial para cualquier contable o empresa.

Este proceso no solo asegura que la contabilidad esté al día, sino que también permite cumplir con las normativas fiscales, evitando errores que puedan derivar en sanciones por parte de Hacienda. Además, una correcta gestión del IVA soportado tiene un impacto directo en el flujo de caja y en la presentación de las declaraciones tributarias.

El IVA soportado se refiere al impuesto que una empresa paga al adquirir bienes o servicios necesarios para su actividad.

Este importe es deducible, siempre que las compras estén relacionadas directamente con la actividad empresarial o profesional.

Sin embargo, no todas las operaciones son iguales: existen diferencias según el tipo de gasto, el régimen de IVA aplicable o incluso los plazos para su deducción.

Por ello, es crucial conocer los procedimientos adecuados para registrar este impuesto en los libros contables.

En este artículo, explicaremos de forma clara y detallada cómo contabilizar el IVA soportado en diversas situaciones.

Abordaremos desde los pasos básicos hasta las particularidades que pueden surgir en ciertos tipos de operaciones, como gastos recurrentes, adquisiciones de activos fijos o compras en el extranjero.

Además, te daremos consejos para optimizar la gestión del IVA y cumplir con los plazos establecidos en el calendario fiscal.

Si quieres evitar errores comunes, aprovechar al máximo las deducciones fiscales y garantizar que tu empresa esté al día con sus obligaciones tributarias, sigue leyendo. Contar con una buena base en el tratamiento del IVA soportado no solo facilitará el trabajo diario, sino que también te permitirá ahorrar tiempo y dinero en la gestión contable.

En esta entrada y la siguiente aprenderemos a contabilizar las principales operaciones de compras y gastos en la empresa que llevan implícito la contabilización del Iva Soportado correspondiente.

En la contabilización de asientos con Iva se expone el documento relacionado con la operación para que sea más cómodo e intuitiva su contabilización. Nos ayudará el que tengamos presente el documento (factura) de la operación, por esta razón, en cada ejemplo resuelto adjunto el documento correspondiente que ha dado lugar al apunte contable.

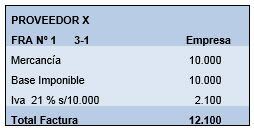

1 °.- Una empresa adquiere mercancías por 10.000 euros al contado (IVA 21 %).

Documento 1

El asiento contable que realizaríamos será:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 1 | 3-1 | 600 | Compras de mercaderías | S/Fra. Nº 1 | 10.000 | |

| 1 | 3-1 | 472 | H.P. Iva Soportado 21 % | S/Fra. Nº 1 | 2.100 | |

| 1 | 3-1 | 400 | Proveedores | S/Fra. Nº 1 | 12.100 | |

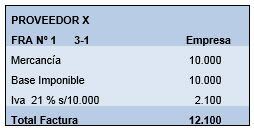

2°.- ¿Cómo se contabilizaría el supuesto anterior si la empresa compradora no fuese sujeto pasivo de IVA?

En este caso la empresa no podría deducirse el IVA y no podría pedirle a Hacienda la devolución, luego deberemos contabilizar el importe total de la factura como gasto en compras. El documento (factura) que la empresa recibiría será la misma que en la situación del supuesto anterior.

El documento sería el mismo del caso anterior:

Pero en este caso contabilizamos el Iva como mayor valor del gasto al no ser recuperable por la empresa.

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 1 | 3-1 | 600 | Compras de mercaderías | S/Fra. Nº 1 | 12.100 | |

| 1 | 3-1 | 400 | Proveedores | S/Fra. Nº 1 | 12.100 | |

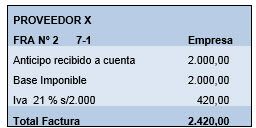

3°.- Al efectuar el pedido de un suministro de mercancías por 10.000 euros, se entrega un anticipo del 20 % en el momento del pedido (IVA 21 %).

En este caso lo correcto es lo siguiente: si tu empresa entrega un anticipo a cuenta de una futura operación, deberá exigir una factura que desglose el IVA al proveedor al que haces el anticipo, y habrá liquidar el impuesto en la autoliquidación correspondiente a la fecha del pago de dicho anticipo.

Más adelante, cuando se lleve a cabo la operación, el proveedor deberá emitir otra factura por el importe total de la compra y el resto del IVA.

Sin embargo, en muchos casos las empresas no lo hacen así. Se limitan a recibir el anticipo sin emitir factura ni repercutir IVA, facturando cuando se produce la operación. ¿Cuál es el problema? Hacienda. Y es que la institución lo tiene bien fácil para detectarlo, ya que si tu empresa contabiliza el pago anticipado en la cuenta del proveedor, Hacienda puede detectar que en algún momento dicha cuenta aparece con saldo acreedor.

Además, si contabilizas los pagos anticipados tal como prevé el Plan General de Contabilidad, será aún más claro.

Por último, ya que en el modelo 347, o declaración anual de operaciones con terceros, la información se desglosa por trimestres, si el anticipo y la operación son en trimestre distintos podrían producirse incoherencias entre la declaración del acreedor y la del deudor.

Así, que si quieres ahorrarte la posible sanción por ingresar el IVA fuera de plazo y por la incorrección en la declaración de operaciones con terceros, si te encuentras en esta situación, es recomendable solicitar factura del anticipo entregado a tu proveedor en el momento del pago.

Documento 3

El asiento a realizar en el momento de la entrega del anticipo será:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 2 | 7-1 | 407 | Anticipos a proveedores | S/Fra. Nº 2 | 2.000 | |

| 2 | 7-1 | 472 | H.P. Iva Soportado 21 % | S/Fra. Nº 2 | 420 | |

| 2 | 7-1 | 400 | Proveedores | S/Fra. Nº 2 | 2.420 | |

4°.- Al recibir la mercancía correspondiente al pedido anterior, la empresa paga el 30 % al contado y queda aplazado a 30 días el 70 % restante.

Documento 4

El asiento a realizar cuando recibamos la factura definitiva correspondiente al anticipo que realizamos anteriormente será:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 3 | 28-1 | 600 | Compras de mercaderías | S/Fra. Nº 3 | 10.000 | |

| 3 | 28-1 | 472 | H.P. Iva Soportado 21 % | S/Fra. Nº 3 | 1.680 | |

| 3 | 28-1 | 407 | Anticipos a proveedores | S/Fra. Nº 3 | 2.000 | |

| 3 | 28-1 | 570 | Caja, euros (30 % de 9680) | S/Fra. Nº 3 | 2.904 | |

| 3 | 28-1 | 400 | Proveedores (70 % de 9680) | S/Fra. Nº 3 | 6.776 | |

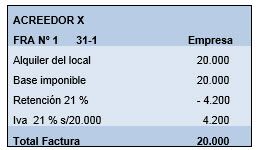

5°.- Se pagan 24.200 euros (IVA 21 % Incluido) por el alquiler de las oficinas:

Cuando el Iva va incluido en el precio deberemos realizar la siguiente operación para desglosar el precio y el IVA.

Base imponible = 24.200/1,21 = 20.000 euros.

Como el alquiler lleva una retención del 21 %, la factura recibida sería:

Documento 5

El siento que realizaríamos será:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 4 | 31-1 | 621 | Arrendamientos y cánones | S/Fra. Nº 1 | 20.000 | |

| 4 | 31-1 | 472 | H.P. Iva Soportado 21 % | S/Fra. Nº 1 | 4.200 | |

| 4 | 31-1 | 4751 | H.P. acreedora por retenciones practicadas | S/Fra. Nº 1 | 4.200 | |

| 4 | 31-1 | 410 | Acreedores por prestación de servicios | S/Fra. Nº 1 | 20.000 | |

La cuenta 4751. H.P. acreedora por retenciones refleja la cantidad que le retenemos al arrendador y que deberemos ingresar en Hacienda en el modelo 115 al final del trimestre en cuestión.

6°.- Se reciben géneros importados por 4.000 euros, a 30 días.

En este caso la factura del proveedor vendrá sin IVA y se liquidará posteriormente en la aduana comunitaria cuando se recoja la mercancía.

Documento 6

En este caso contabilizamos la factura sin IVA

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 5 | 4-2 | 600 | Compras de mercaderías | S/Fra. Nº 1 | 4.000 | |

| 5 | 4-2 | 400 | Proveedores | S/Fra. Nº 1 | 4.000 | |

7°.- Se despacha en la aduana la importación anterior, pagando los aranceles que importan 250 euros más unos gastos totales del agente de aduanas por valor de 300 euros más el IVA (21 %).

Documento 7

En este caso la base imponible del Iva de Importación será el importe de la mercancía más los aranceles (impuesto que se paga en la aduana para proteger al producto español) y el Iva nacional se aplicaría a los Gastos de Aduana.

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 6 | 4-2 | 600 | Compras de mercaderías (Aranceles + Gastos aduana) | S/Fra. Nº 5 | 550,00 | |

| 6 | 4-2 | 472 | H.P. Iva Soportado importación 21 % | S/Fra. Nº 5 | 892,50 | |

| 6 | 4-2 | 472 | H.P. Iva Soportado 21 % | S/Fra. Nº 5 | 63,00 | |

| 6 | 4-2 | 410 | Acreedores por prestación de servicios | S/Fra. Nº 5 | 1.505,50 | |

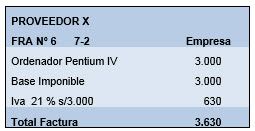

8°. Se compran equipos informáticos por 3.000 euros, pagando por bancos el 30 % a la recepción y quedando el resto aplazado a 18 meses (IVA 21 %).

Documento 8

En este caso estamos ante una compra de bien de inversión. En este caso no usaremos la cuenta de compras sino la 217. Equipos para procesos de información. El iva soportado deberemos reflejarlo en el modelo 303 en el iva deducible de bienes de inversión.

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 7 | 7-2 | 217 | Equipos para proceso de información | S/Fra. Nº 6 | 3.000 | |

| 7 | 7-2 | 472 | H.P. Iva Soportado 21 % | S/Fra. Nº 6 | 630 | |

| 7 | 7-2 | 572 | Bancos c/c | S/Fra. Nº 6 | 1.089 | |

| 7 | 7-2 | 173 | Proveedores de inmovilizado a largo plazo | S/Fra. Nº 6 | 1.911 | |

9°. Se habían comprado mercancías por 10.000 euros, a las que correspondía aplicar el 21 % de IVA, pero el vendedor repercutió al tipo del 10 %, contabilizándose así la compra. Posteriormente se rectifica el error expidiendo el justificante correspondiente, y se paga el IVA suplementario. ¿Cuál sería el asiento de rectificación?

En este caso habría que solicitar a nuestro proveedor una factura rectificativa por la diferencia del Iva que será de 1.100 euros.

Documento 9:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 8 | 8-2 | 472 | H.P. Iva Soportado 21 % | S/Fra. Rectificativa Nº 1 | 1.100 | |

| 8 | 8-2 | 400 | Proveedores | S/Fra. Rectificativa Nº 1 | 1.100 | |

10°. Se compraron mercancías por 50.000 euros, a las que correspondía aplicar el tipo del 10 %, pero el vendedor ha repercutido el 21 %, contabilizándose así la compra. Posteriormente se rectifica mediante una nota de abono con los requisitos reglamentarios. La compra está aplazada a 30 días. ¿Cuál es el asiento correspondiente a la rectificación del tipo?

En este caso nuestro proveedor emitiría una factura rectificativa por la diferencia del Iva que será de 5.500 euros.

Documento 10:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 9 | 9-2 | 400 | Proveedores | N/Fra. Rectificativa Nº 1 | 5.500 | |

| 9 | 9-2 | 472 | H.P. Iva Soportado 21 % | N/Fra. Rectificativa Nº 1 | 5.500 | |

En próxima entrada continuaré con ejemplos de contabilización de operaciones en las que intervenga el IVA soportado.

Si quieres recibir un aviso de las publicaciones de las próximas entradas puedes suscribirte gratuitamente al blog en el apartado que a tal efecto está situado al final de este post.

Saludos cordiales

Luis Manuel Sánchez

Muchas gracias Luis Manuel, tus aportaciones siempre son de gran utilidad

Me ha parecido , claro y conciso. Muy útil para personas que trabajamos en esto y tenes dudas

Muy bueno