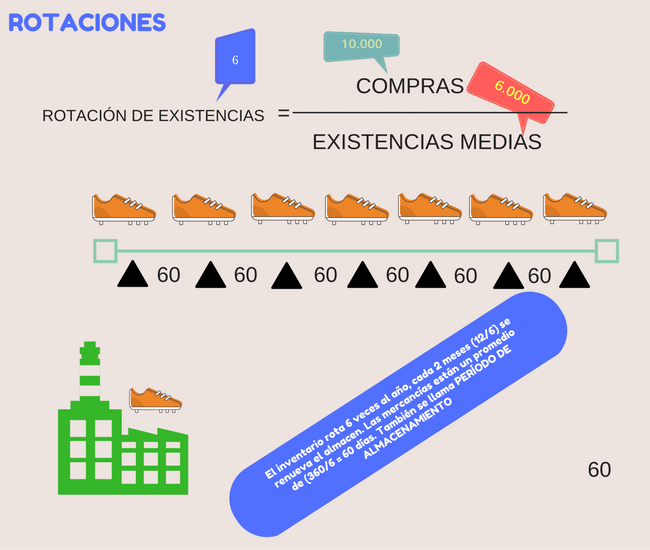

Calcular el período medio de maduración de una empresa:En primer lugar calculamos los distintos períodos medios explicados en la entrada anterior de este blog. Tomamos como base para los cálculos el año comercial de 360 días. En la segunda parte de este post calcularemos en base a los datos de una supuesta empresa su período medio de maduración. Este caso práctico podrá resolverse con la hoja de cálculo Excel que podrás descargar gratuitamente al final de este post.

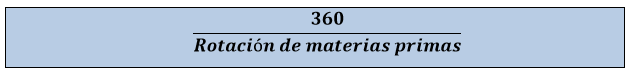

a) Periodo medio de almacenamiento de materias primas:

Contenidos

- 1 Calcular el período medio de maduración de una empresa:En primer lugar calculamos los distintos períodos medios explicados en la entrada anterior de este blog. Tomamos como base para los cálculos el año comercial de 360 días. En la segunda parte de este post calcularemos en base a los datos de una supuesta empresa su período medio de maduración. Este caso práctico podrá resolverse con la hoja de cálculo Excel que podrás descargar gratuitamente al final de este post.a) Periodo medio de almacenamiento de materias primas:

- 2 b) Periodo medio de fabricación:

- 3 c) Periodo medio de almacenamiento de productos terminados:

- 4 d) Periodo medio de cobro a clientes:

- 5 e) Periodo medio de pago a proveedores:

- 6 • Rotación de materias primas:

- 7 • Rotación de productos en curso:

- 8 . Rotación de productos terminados:

- 9 • Rotación de ventas o clientes:

- 10 • Rotación de compras o proveedores:

- 11

- 12 CASO PRÁCTICO

- 13 SOLUCIÓN:

- 14 PMm = PMa + PMf + PMv + PMc

- 15 PMm = PMa + PMf + PMv + PMc – PMp

- 16 HOJA EXCEL: PERÍODO MEDIO DE MADURACIÓN

- 17 Consultoría de negocio: papel de la Contabilidad Financiera

- 18 Cálculo del coste financiero de una remesa de efectos en Excel (Revisada y ampliada)

- 19 La problemática del IVA no deducible

b) Periodo medio de fabricación:

c) Periodo medio de almacenamiento de productos terminados:

d) Periodo medio de cobro a clientes:

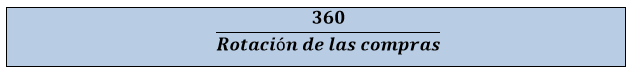

e) Periodo medio de pago a proveedores:

Seguidamente calcularemos las ROTACIONES correspondientes:

• Rotación de materias primas:

Siendo:

Consumo de materias primas = Ex. iniciales + compras – Ex. Finales

• Rotación de productos en curso:

. Rotación de productos terminados:

Siendo:

Coste de las ventas = Ex. iniciales productos terminados + Coste producción de productos terminados – Ex. finales de productos terminados.

• Rotación de ventas o clientes:

• Rotación de compras o proveedores:

Está claro que existen mil matices a esta formulación (impagados, el juego del IVA, etc…) pero no debemos interpretarlo como un valor absoluto.

Es una herramienta que nos permite determinar si vamos en la buena dirección o no, si mejoramos o empeoramos, y que puede explicarnos nuestras necesidades de liquidez.

De entrada podemos afirmar que son escasísimas las empresas afortunadas que gozan de periodos medios de maduración negativos, es decir, que cobran antes que pagan. Por ejemplo, los centros comerciales.

Uno de los grandes problemas de las empresas, es la gestión de su tesorería. En primer lugar, hay que estudiar si la empresa genera beneficios o no.

Si la empresa genera pérdidas, como es lógico, significa que tiene más gastos que ingresos, y evidentemente, a un plazo relativamente corto, va a tener problemas para afrontar sus pagos. La solución es obvia, ampliar su capital.

Pero el caso contrario, sucede cuando una empresa genera beneficios, y pasa por verdaderas dificultades para afrontar sus pagos a corto plazo.

Para poder solucionar dichas situaciones, lo primero que debemos hacer es identificar los motivos, que son de muy diversa índole y variados.

– Financiar activos fijos mediante la tesorería de la empresa o el circulante. Si una empresa compra un coche (activo fijo), y paga al contado dicha adquisición, como es obvio, ese dinero va a hacer falta para afrontar los pagos corrientes (normales) de la empresa. La solución si no se dispone de la liquidez suficiente para realizar una compra al contado, debemos recurrir a las fórmulas habituales de financiación, dígase préstamos de duración mínima de dos años, leasing, renting…

– Periodo del flujo de caja. Este periodo es el que transcurre desde que invierto un euro en comprar mis artículos, hasta que lo recupero vía cobro de una venta. Si mis principales clientes me pagan a 120 días, y yo le pago a mis principales proveedores a 90 días, es evidente que tenemos que un desfase de tesorería muy importante. Las soluciones a este problema pasan por acortar los plazos de cobro y alargar los plazos de pago. Si aun así no consiguiéramos restablecer un equilibrio adecuado, no tenemos más remedio que ampliar capital, o financiar los pagos vía póliza de crédito, por ejemplo.

– Gestión de las cuentas de IVA. Es una particularidad que se da en las empresas que tienen un crecimiento muy rápido, o trabajan en sectores con tipos de IVA distintos, para compras y ventas.

Por ejemplo, supongamos una constructora que le trabaja fundamentalmente a promotores de viviendas. Sus facturas de venta repercuten el 10 % de IVA, y en sus facturas de compra, soportan el 21 %.

Si el volumen de dicho desfase es muy importante, tendremos una cuota a devolver de IVA bastante sustanciosa, en algunos casos, minorando bastante la tesorería de la empresa.

Las fórmulas para evitar este desfase, son bastante escasas, puesto que como bien sabemos Hacienda liquida las devoluciones de los impuestos, en el año siguiente.

– Análisis de los activos corrientes de la empresa. Y particularmente, las existencias.

En muchas empresas se suelen realizar grandes compras de artículos destinados a la venta, con objeto de obtener un menor precio de adquisición. Si no gestionamos adecuadamente las cantidades necesarias de stock, originaremos unos desembolsos terribles en compras, disminuyendo mucho la tesorería de la empresa. Gestionar una adecuada política de compras, no es sólo comprar barato, sino la cantidad adecuada que se va a vender en el plazo de reposición de la compra.

CASO PRÁCTICO

En su primer año de funcionamiento una empresa compró y consumió materia prima por valor de 10.000 € generando un nivel medio de existencias de estas materias de 2.000 €.

La media de existencias de productos en curso de fabricación fue de 3.000 € y la mediade productos acabados de 6.000 €. Los gastos directos de fabricación fueron de 5.000 € yla amortización de 1.000 €. Los gastos generales ascendieron a 1.600 €.

A lo largo del año la empresa vendió 24.000 €. La media de saldo de los derechos de cobro de la empresa fue de 4.000 €, mientras que la media del saldo de proveedores fuede 1.000€.

Teniendo en cuenta los datos anteriores, se pide:

1. Explicar la diferencia entre periodo medio de maduración económico y periodomedio de maduración financiero.

2. Calcular el periodo medio de maduración económico y financiero de la empresa.

SOLUCIÓN:

Para responder correctamente esta pregunta es necesario recordar que lo que seconoce con el nombre de periodo medio de maduración (PMm) de una empresa es elperiodo medio de maduración financiero, en cambio el periodo de maduración económico es lo que dura el ciclo de explotación.

Recordamos que elperíodo medio de maduración económico es el tiempo que dura todo el ciclo de explotación, desde que se produce la entrada de los materialesen el almacén hasta que se cobran las facturas y letras de clientes.

PMm = PMa + PMf + PMv + PMc

Y el periodo medio de maduración financiero, o periodo medio de maduración,es el tiempo que tarda la empresa en recuperar el dinero que ha invertido en elproceso productivo, es decir, el número de días que ha de financiar totalmente laempresa.

PMm = PMa + PMf + PMv + PMc – PMp

Siendo:

PMa = período medio de almacenamiento

PMf = período medio de fabricación

PMv = período medio de ventas

PMc = período medio de cobro

PMp = período medio de pagos

Teniendo en cuenta los subperíodos que componen el periodo medio de maduración ylos datos que se ofrecen en el enunciado, la organización de estos datos para el cálculo del período sería la siguiente:

Calculamos el período medio de maduración económico

PMm = PMa + PMf + PMv + PMc= x días

Período medio de maduración económico = 72 + 67,50 + 122,72 + 60 = 322 días

El período medio de maduración financiero lo calcularemos restándole al período medio de maduración económico el período medio de pago:

PMm = PMa + PMf + PMv + PMc – PMp

Luego PMM Financiero = PMM Económico – PM de pago =322 – 36 = 286 días.

Puedes automatizar estos cálculos bajándote la hoja de cálculo que he realizado para ello en el siguiente enlace:

HOJA EXCEL: PERÍODO MEDIO DE MADURACIÓN

Esta hoja Excel tiene la siguiente estructura:

Otras entradas relacionadas en este blog:

Período medio de maduración: definición.

Fases del período medio de maduración.

Saludos cordiales

Luis Manuel Sánchez

¡Gracias por llegar hasta aquí!

Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!

Solo tienes que rellenar el formulario al final del post, y listo.

Contenidos

- 1 Calcular el período medio de maduración de una empresa:En primer lugar calculamos los distintos períodos medios explicados en la entrada anterior de este blog. Tomamos como base para los cálculos el año comercial de 360 días. En la segunda parte de este post calcularemos en base a los datos de una supuesta empresa su período medio de maduración. Este caso práctico podrá resolverse con la hoja de cálculo Excel que podrás descargar gratuitamente al final de este post.a) Periodo medio de almacenamiento de materias primas:

- 2 b) Periodo medio de fabricación:

- 3 c) Periodo medio de almacenamiento de productos terminados:

- 4 d) Periodo medio de cobro a clientes:

- 5 e) Periodo medio de pago a proveedores:

- 6 • Rotación de materias primas:

- 7 • Rotación de productos en curso:

- 8 . Rotación de productos terminados:

- 9 • Rotación de ventas o clientes:

- 10 • Rotación de compras o proveedores:

- 11

- 12 CASO PRÁCTICO

- 13 SOLUCIÓN:

- 14 PMm = PMa + PMf + PMv + PMc

- 15 PMm = PMa + PMf + PMv + PMc – PMp

- 16 HOJA EXCEL: PERÍODO MEDIO DE MADURACIÓN

- 17 Consultoría de negocio: papel de la Contabilidad Financiera

- 18 Cálculo del coste financiero de una remesa de efectos en Excel (Revisada y ampliada)

- 19 La problemática del IVA no deducible

Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!

Solo tienes que rellenar el formulario al final del post, y listo.