1. Introducción: La importancia de los préstamos entre socios y sociedad

Contenidos

- 1 1. Introducción: La importancia de los préstamos entre socios y sociedad

- 2 2. Préstamo de socio a la sociedad: Conceptos básicos y documentación

- 3 3. Implicaciones fiscales de los préstamos de socios a la sociedad

- 4 4. Contabilización de préstamos de socio a sociedad

- 5 5. Préstamo de la sociedad al socio: Riesgos y sanciones

- 6 6. Contabilización de préstamos de sociedad a socio

- 7 7. Préstamos no devueltos: Consecuencias fiscales y contables

- 8 8. Alternativas a los préstamos entre socio y sociedad

- 9 9. Conclusión: Buenas prácticas para la financiación entre socios y sociedades

- 10 Escuchar el PODCAST

- 11 Curso online de Contaplus Elite

- 12 Cómo contabilizar una nómina con ERTE por Covid19

- 13 LEY GENERAL TRIBUTARIA: REFORMA

En cualquier tipo de empresa, especialmente en las pequeñas y medianas, los socios juegan un papel clave en la financiación.

Ya sea para arrancar el negocio o para cubrir necesidades puntuales de liquidez, los préstamos entre los socios y la sociedad son una práctica común.

Este tipo de operaciones financieras permiten a las empresas funcionar sin recurrir a la financiación externa, pero a su vez requieren una correcta contabilización y cumplimiento de obligaciones fiscales para evitar sanciones.

Este artículo ofrece una guía completa sobre cómo contabilizar los préstamos entre socios y sociedad, tanto cuando el dinero lo aporta el socio como cuando lo recibe, analizando sus implicaciones contables y fiscales.

2. Préstamo de socio a la sociedad: Conceptos básicos y documentación

Cuando un socio realiza un aporte económico a su empresa, existen dos formas principales de hacerlo: como una aportación a fondo perdido o como un préstamo.

En el primer caso, el socio no espera recuperar el dinero directamente, sino a través de dividendos futuros o la venta de sus acciones.

En cambio, cuando se realiza como préstamo, la sociedad está obligada a devolver el importe en las condiciones acordadas.

Es fundamental documentar el préstamo correctamente mediante un contrato en el que se especifiquen la cantidad prestada, el plazo de devolución y el tipo de interés, que debe estar alineado con las condiciones de mercado para evitar problemas con Hacienda.

Esta práctica no solo evita malentendidos entre los socios, sino que es crucial para garantizar una correcta contabilización y prevenir sanciones.

En mi experiencia, al montar una asesoría, fue esencial que los socios acordáramos desde el principio cómo realizar las aportaciones. En nuestro caso, decidimos realizar un préstamo con condiciones claras y ajustado a la ley, lo cual nos permitió evitar problemas fiscales más adelante.

3. Implicaciones fiscales de los préstamos de socios a la sociedad

Las implicaciones fiscales son un punto crítico en este tipo de transacciones.

Si un socio realiza un préstamo a su sociedad, deben declararse los intereses generados como ingresos en el IRPF.

Es importante que el tipo de interés pactado en el contrato esté dentro de los márgenes de mercado, ya que Hacienda puede revisar este tipo de operaciones y sancionar si encuentra irregularidades, como un préstamo sin intereses (interés cero) o excesivamente bajo.

Además, si el socio aporta más dinero que su participación proporcional en la sociedad, o si solo uno de los socios realiza el préstamo, esto puede tener implicaciones fiscales adicionales, ya que Hacienda podría interpretar la operación como una donación encubierta o un aumento de capital sin las debidas formalidades.

En mi experiencia, al aportar más capital que mi socio en el negocio, tuve que revisar con nuestro asesor fiscal las implicaciones de este hecho, y nos aseguramos de que estuviera correctamente registrado para evitar posibles sanciones.

4. Contabilización de préstamos de socio a sociedad

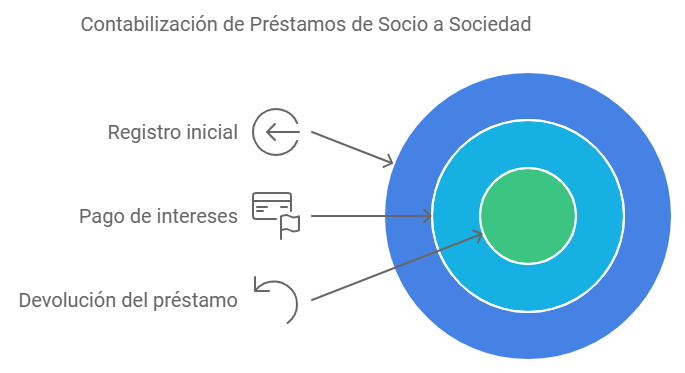

La correcta contabilización es fundamental para llevar un control adecuado de las cuentas de la empresa. Los pasos clave para registrar un préstamo de socio a sociedad son los siguientes:

- Registro inicial: Se crea una cuenta de pasivo en la que se reconoce el préstamo recibido. Este importe se registrará como «Deudas a largo plazo con partes vinculadas» o «Deudas a corto plazo», dependiendo del plazo de devolución.

- Pago de intereses: Los intereses generados por el préstamo deben contabilizarse como un gasto financiero para la sociedad y como un ingreso para el socio.

- Devolución del préstamo: En cada devolución del capital prestado, la empresa reducirá el pasivo registrado en la cuenta correspondiente.

Ejemplo práctico:

- Si el socio presta 20.000 €, la sociedad lo registrará como deuda y reconocerá los intereses cuando corresponda. Si el préstamo tiene un interés del 3%, la sociedad pagará 600 € anuales de intereses, que deberán reflejarse como gasto financiero.

Ejemplo 1: Préstamo de socio a la sociedad (20.000 € con 3% interés)

| Fecha | Concepto | Debe (€) | Haber (€) |

| 01/01/X1 | 572 Bancos | 20.000 | |

| 175 Deudas a largo plazo | 20.000 | ||

| 31/12/X1 | 662 Intereses de deudas | 600 | |

| 475 Acreedores por intereses | 600 | ||

| 31/12/X4 | 175 Deudas a largo plazo | 20.000 | |

| 572 Bancos | 20.000 |

5. Préstamo de la sociedad al socio: Riesgos y sanciones

El préstamo de una sociedad a un socio es una operación más delicada y está bajo el control de Hacienda.

En muchos casos, estos préstamos se utilizan de manera incorrecta como una vía para evitar la tributación directa sobre dividendos o salarios, lo que puede derivar en sanciones fiscales importantes.

Si el préstamo no es devuelto en el plazo acordado, Hacienda puede considerar que lo que realmente se ha realizado es una retribución encubierta, aplicando las correspondientes penalizaciones.

En mi experiencia, conozco casos de empresas en las que estos préstamos no se devolvieron y terminaron siendo considerados dividendos no declarados, lo que resultó en multas tanto para la empresa como para los socios.

6. Contabilización de préstamos de sociedad a socio

Al contabilizar un préstamo de la sociedad a un socio, el proceso es similar al préstamo inverso, pero con particularidades que deben tenerse en cuenta:

- Registro inicial: La sociedad creará una cuenta de activo en la que se refleje el importe del préstamo concedido al socio, y los intereses deberán ser calculados y reflejados como ingresos financieros para la empresa.

- Pago de intereses: El socio estará obligado a pagar intereses, que serán ingresos para la sociedad y, por tanto, deben ser declarados.

- Devolución del préstamo: La empresa reducirá su activo a medida que el socio realice los pagos.

En estos casos, es clave seguir la normativa vigente, ya que un mal manejo puede tener consecuencias fiscales graves.

Ejemplo 2: Préstamo de la sociedad al socio

La sociedad concede un préstamo al socio por 10.000 €, con un tipo de interés del 2% anual. Los intereses generados son de 200 € anuales.

Préstamo de la sociedad al socio (10.000 € con 2% interés)

| Fecha | Concepto | Debe (€) | Haber (€) |

| 01/01/X1 | 542 Créditos a largo plazo | 10.000 | |

| 572 Bancos | 10.000 | ||

| 31/12/X1 | 572 Bancos | 200 | |

| 762 Ingresos financieros | 200 | ||

| 31/12/X4 | 572 Bancos | 10.000 | |

| 542 Créditos a largo plazo | 10.000 |

Ejemplo adicional: Préstamo con amortización anual (15.000 € con 4% interés)

| Fecha | Concepto | Debe (€) | Haber (€) |

| 01/01/X1 | 572 Bancos | 15.000 | |

| 175 Deudas a largo plazo | 15.000 | ||

| 31/12/X1 | 175 Deudas a largo plazo | 5.000 | |

| 572 Bancos | 5.000 | ||

| 31/12/X1 | 662 Gastos por intereses | 600 | |

| 475 Acreedores por intereses | 600 |

7. Préstamos no devueltos: Consecuencias fiscales y contables

Uno de los mayores riesgos para las empresas es la no devolución de los préstamos.

Cuando un préstamo queda reflejado en las cuentas sin ser devuelto, Hacienda puede interpretarlo como una retribución encubierta o un dividendo no declarado, lo que acarrea una doble penalización: por un lado, al socio por no haber declarado esos ingresos, y por otro, a la sociedad por no haber practicado las correspondientes retenciones.

En mi experiencia, asesoré a clientes que tuvieron problemas con préstamos no devueltos, lo que resultó en inspecciones y liquidaciones de impuestos imprevistas. Es crucial realizar un seguimiento adecuado y documentar cualquier cambio en las condiciones del préstamo.

8. Alternativas a los préstamos entre socio y sociedad

Existen otras formas para que los socios aporten o reciban fondos de la empresa que pueden evitar las complicaciones de los préstamos. Algunas alternativas incluyen:

- Reparto de dividendos: Es la forma más común de distribución de beneficios entre los socios, pero implica tributación en el IRPF del socio.

- Reducción de capital: Permite devolver parte de la inversión inicial sin que se considere dividendo, aunque también puede tener implicaciones fiscales.

- Remuneración por servicios: Los socios pueden recibir salarios o compensaciones por su trabajo en la empresa, que tributan como rentas del trabajo, pero son deducibles para la sociedad.

9. Conclusión: Buenas prácticas para la financiación entre socios y sociedades

El manejo adecuado de los préstamos entre socios y la sociedad es fundamental para evitar sanciones fiscales y garantizar la salud financiera de la empresa.

Documentar correctamente las operaciones, respetar las condiciones de mercado y contar con asesoramiento fiscal especializado son pasos clave para evitar problemas.

En resumen, si bien los préstamos entre socios y sociedad pueden ser una herramienta valiosa para financiar una empresa, es fundamental tratarlos con seriedad y planificación.

Como en cualquier aspecto de los negocios, un buen asesoramiento es clave para evitar errores costosos.

Puedes descargarte una plantilla en Word de un contrato entre socio y sociedad pulsando en el siguiente enlace:

CONTRATO DE PRESTAMO SOCIO A SOCIEDAD

Puedes descargarte gratuitamente plantilla excel para confeccionar el cuadro de amortización de un préstamo francés con carencia pulsando en el siguiente enlace:

CUADRO DE AMORTIZACION DE PRESTAMOS METODO FRANCES

¡Gracias por llegar hasta aquí!

Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!Solo tienes que rellenar el formulario al final del post, y listo.

muchas gracias Luis por tus explicaciones. creia que era mas dificil la recuperacion, pues Hacienda es muy liosa cuando pretendes que te devuelva algo. seguire tus consejos tengo facturas ya perdidas de 3 sños.

Hola, una consulta: si el prestamos en sociedad fue cancelado, se da de baja? hay que informar a quien??