En el mundo empresarial, una de las situaciones más frustrantes es emitir una factura, declarar el IVA, pero no recibir el pago del cliente. Afortunadamente, el sistema tributario español permite recuperar IVA impagados bajo ciertos requisitos. En este artículo te explico paso a paso cómo hacerlo, basándome tanto en la normativa vigente como en mi experiencia personal lidiando con clientes morosos.

¿Qué es la recuperación del IVA de impagados?

Contenidos

- 1 ¿Qué es la recuperación del IVA de impagados?

- 2 Procedimiento para recuperar el IVA de impagados

- 3 Diferencias entre créditos morosos y situaciones concursales

- 4 Procedimiento ante la Agencia Tributaria

- 5 ¿Qué pasa si el cliente paga después?

- 6 Cambios recientes en la normativa

- 7 Consejos prácticos para evitar problemas con clientes morosos

- 8 Caso práctico: Recuperación del IVA en un ejemplo real

- 9 Conclusión

- 10 Un curso para este verano?¿

- 11 FINANCIERAS EXCEL: la función TASA.NOMINAL

- 12 Cómo contabilizar el impuesto de sociedades en caso de pérdidas (V)

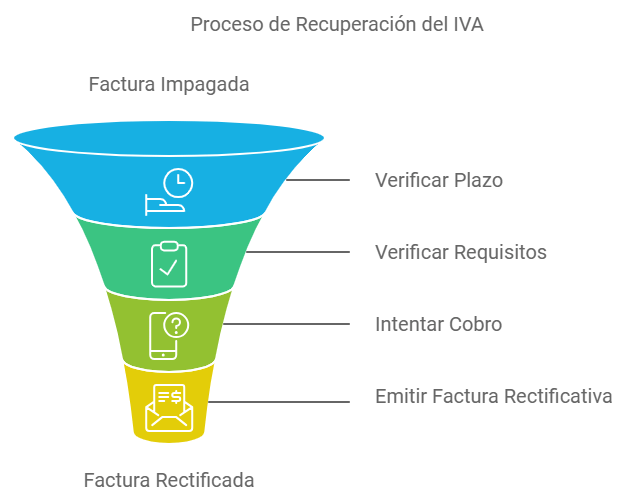

Recuperar el IVA de impagados implica solicitar a Hacienda la devolución del impuesto que, aunque ya fue ingresado tras la emisión de la factura, no se cobró porque el cliente no pagó. Esta posibilidad está contemplada en el Artículo 80 de la Ley del IVA, que regula los casos en los que se puede modificar la base imponible. Es decir, permite que, ante ciertos escenarios de impago, no se deba tributar por un IVA que no se llegó a cobrar.

Procedimiento para recuperar el IVA de impagados

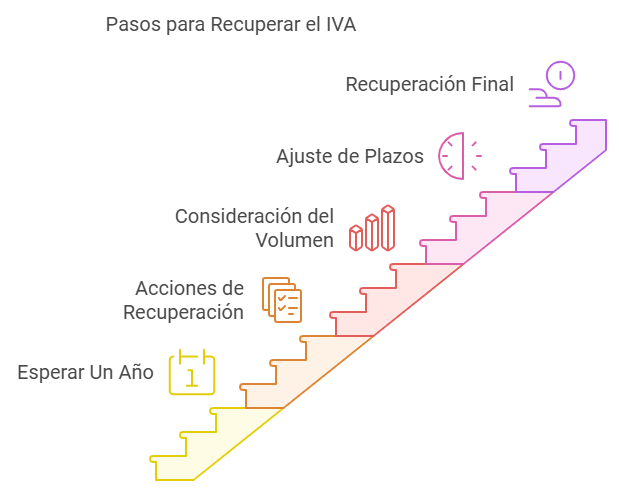

El proceso para recuperar el IVA tiene pasos muy definidos y se debe cumplir con los plazos y requisitos establecidos por la ley.

1. Plazos para poder recuperar el IVA

El plazo dependerá de si tu empresa o actividad está sujeta a declaraciones trimestrales o mensuales. Para la mayoría de los contribuyentes, el plazo es de 6 meses desde la emisión de la factura impagada. En el caso de grandes empresas, que presentan el IVA mensualmente, el plazo puede extenderse hasta un año.

2. Requisitos clave

El proceso para poder rectificar una factura no cobrada incluye ciertos requisitos obligatorios:

- Haber emitido la factura original.

- Que hayan pasado al menos 6 meses desde la fecha de devengo para pequeñas empresas, y hasta un año para grandes empresas.

- Demostrar que se ha intentado cobrar el importe adeudado a través de medios probatorios. En mi caso, suelo utilizar requerimientos notariales o burofaxes para dejar constancia de la reclamación.

- Emitir una factura rectificativa, eliminando el IVA correspondiente.

Diferencias entre créditos morosos y situaciones concursales

Es importante distinguir entre un cliente moroso y uno que se ha declarado en concurso de acreedores. La diferencia clave radica en que el tratamiento del IVA varía según el escenario.

1. Créditos morosos

Cuando el cliente no se ha declarado en concurso pero ha incumplido con los plazos de pago, puedes iniciar el procedimiento de recuperación del IVA tras haber agotado las vías de cobro. En este caso, el Artículo 80.4 regula que puedes recuperar el IVA después de 6 meses o un año, siempre que se cumpla con la demostración de los intentos de cobro.

2. Clientes en concurso de acreedores

Si el cliente ha sido declarado en concurso, el plazo para emitir la factura rectificativa es de 3 meses a partir de la publicación del concurso en el Registro Mercantil. En mi experiencia, es esencial actuar rápidamente, porque si te pasas este plazo, ya no puedes rectificar la factura, como especifica el Artículo 80.3.

Procedimiento ante la Agencia Tributaria

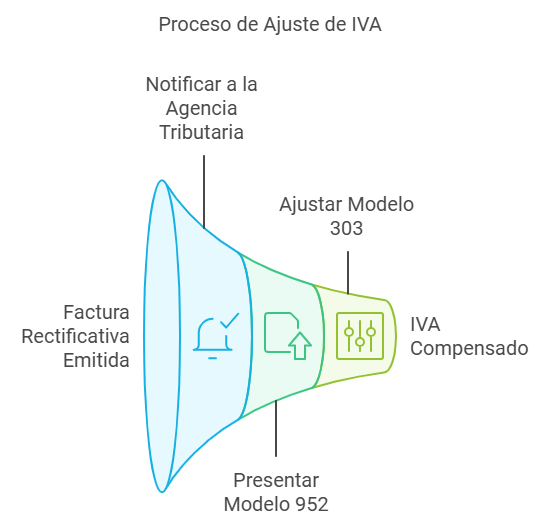

Una vez que has emitido la factura rectificativa, el siguiente paso es comunicarlo a la Agencia Tributaria. Este es un proceso administrativo esencial para poder ajustar tu declaración de IVA.

1. Modelo 952

Para notificar la rectificación de una factura impagada, debes utilizar el Modelo 952. Este modelo es informativo y se debe presentar dentro del mes siguiente a la emisión de la factura rectificativa.

2. Ajuste en el Modelo 303

Posteriormente, en la siguiente declaración de IVA (Modelo 303), puedes incluir la rectificación. Aquí es donde se compensa el IVA que inicialmente habías ingresado.

En mi caso, siempre procuro que este ajuste se refleje en el trimestre siguiente para no dejarlo acumulado y evitar complicaciones contables.

¿Qué pasa si el cliente paga después?

Es posible que, después de haber emitido la factura rectificativa, el cliente finalmente pague el importe adeudado. En este caso, el tratamiento del IVA también debe corregirse.

Por ejemplo, si tras la emisión de la factura rectificativa, el cliente te paga una parte de la deuda, como me ha sucedido en varios casos, es necesario volver a rectificar el IVA.

Se debe emitir una nueva factura con el IVA correspondiente al importe cobrado, y ajustarlo en la siguiente declaración de IVA.

Cambios recientes en la normativa

La normativa ha sufrido algunos cambios en los últimos años para facilitar el proceso de recuperación del IVA.

Uno de los más relevantes es la reducción del mínimo para créditos impagados por parte de particulares, que antes era de 300 €, pero ahora se ha reducido a 50 €. Esto hace más accesible la rectificación para pequeños importes.

Además, se han flexibilizado los medios de prueba. Antes, era obligatorio contar con una demanda judicial o un requerimiento notarial. Ahora, medios como el burofax o incluso un correo electrónico pueden ser suficientes, siempre que haya evidencia clara de que se intentó cobrar la deuda.

Consejos prácticos para evitar problemas con clientes morosos

Mi experiencia me ha enseñado que es fundamental tener medidas preventivas para evitar llegar al punto de tener que reclamar el IVA de una factura impagada.

Aquí algunos consejos:

- Verifica la solvencia del cliente antes de cerrar acuerdos.

- Establece plazos de pago claros y comunícalos por escrito.

- Utiliza herramientas de gestión de impagos para hacer seguimiento oportuno.

- Documenta siempre tus intentos de cobro; esto será clave para reclamar el IVA después.

Caso práctico: Recuperación del IVA en un ejemplo real

Imaginemos una situación real donde se haya emitido una factura por 10,000 € + 21% de IVA (2,100 €). El cliente no paga en los plazos acordados, y se convierte en un crédito incobrable.

1. Emisión de la factura

El 1 de marzo, emites una factura de 10,000 € más 2,100 € de IVA. Declaras el IVA en el segundo trimestre, y pagas a Hacienda los 2,100 € correspondientes.

2. Pasan 6 meses

Para septiembre, el cliente sigue sin pagar. Sigues los pasos necesarios para intentar cobrar el crédito: envías correos electrónicos, llamas, y finalmente envías un burofax el 15 de septiembre.

3. Emisión de la factura rectificativa

El 1 de octubre, dado que han pasado más de 6 meses y has agotado los medios de cobro, emites la factura rectificativa por los 10,000 €. La base imponible se reduce a cero y el IVA queda anulado.

4. Notificación a Hacienda

Presentas el Modelo 952 en noviembre para informar a la Agencia Tributaria. En la siguiente declaración de IVA del cuarto trimestre, ajustas el IVA en el Modelo 303, reduciendo 2,100 € del IVA que habías declarado previamente.

5. Impacto contable

Finalmente, el ajuste se ve reflejado en tu contabilidad, compensando los 2,100 € de IVA que habías ingresado. Esto te permite evitar pérdidas adicionales derivadas del impago.

Conclusión

Recuperar el IVA de impagados es un proceso que requiere diligencia y cumplimiento de plazos. Siguiendo los pasos establecidos por la ley, puedes compensar ese IVA que habías declarado sin haber cobrado. La clave está en documentar cada paso, desde los intentos de cobro hasta la rectificación final, y asegurarte de seguir el proceso ante la Agencia Tributaria correctamente.

Con un poco de organización y atención a los detalles, es posible evitar que las facturas impagadas afecten a la liquidez de tu empresa, al menos en lo que respecta al IVA.

¡Gracias por llegar hasta aquí!

Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!

Solo tienes que rellenar el formulario al final del post, y listo.

Artículo muy útil, muy bien explicado paso por paso.