RENTABILIDAD EMPRESARIALEl análisis de la rentabilidad de la empresa consiste en un estudio en términos relativos de los resultados de la empresa, que relaciona los beneficios con las inversiones o los recursos propios de la empresa y así se deduce si la actividad de la empresa es eficiente.

De esta forma, la rentabilidad pone en relación las variables de beneficios, ventas, activo y recursos propios, y se obtienen los siguientes indicadores: rentabilidad económica y rentabilidad financiera.

La rentabilidad económica

Contenidos

- 1 RENTABILIDAD EMPRESARIAL

El análisis de la rentabilidad de la empresa consiste en un estudio en términos relativos de los resultados de la empresa, que relaciona los beneficios con las inversiones o los recursos propios de la empresa y así se deduce si la actividad de la empresa es eficiente.

De esta forma, la rentabilidad pone en relación las variables de beneficios, ventas, activo y recursos propios, y se obtienen los siguientes indicadores: rentabilidad económica y rentabilidad financiera.

La rentabilidad económica

- 2 Ejemplo:

- 3 COMENTARIOS

- 4 Rentabilidad financiera

- 5 Analiza los estados contables de tu empresa: el ECPN

- 6 Diferencias GASTO/PAGO e INGRESO/COBRO en contabilidad

- 7 Fuentes de financiación: el Factoring

La rentabilidad económica de la empresa es el rendimiento que produce el activo de la empresa, es decir, de las inversiones totales de la empresa.

Se relacionan los beneficios antes de intereses e impuestos (BAII) con el activo.

La A partir de la expresión de la rentabilidad económica se puede ampliar el concepto descomponiendo la fórmula para llegar a una interpretación más amplia, introduciendo las ventas en la expresión:

rentabilidad económica se calcula de la siguiente forma:

Esta relación se puede expresar como el rendimiento de las inversiones o de los activos de la empresa, ya que es el rendimiento obtenido por la empresa de cada unidad monetaria invertida en su actividad, es decir, la capacidad de la empresa para remunerar los capitales invertidos.

Si esta relación se hace mayor, significa que la empresa obtiene más rendimientos de las inversiones.

A partir de la expresión de la rentabilidad económica se puede ampliar el concepto descomponiendo la fórmula para llegar a una interpretación más amplia, introduciendo las ventas en la expresión:

El primer componente es el margen, que indica los beneficios obtenidos por unidad vendida; el segundo componente es la rotación del activo respecto a las ventas (unidades monetarias de ventas que se pueden obtener por cada unidad monetaria invertida).

Esta separación en los componentes de la fórmula nos permite determinar cómo se puede aumentar la rentabilidad económica de la empresa:

- Incrementando el margen: se aumenta el precio de venta, manteniendo constantes los costes unitarios, o bien se disminuyen los costes unitarios, manteniendo constante el precio de venta.

- Incrementando la rotación: se aumentan las ventas en una proporción mayor que el activo, o bien se reducen las inversiones (también se pueden reducir las inversiones sin alterar las ventas).

Es decir, para aumentar la rotación habría que tener más ventas con la misma estructura económica (activo), aprovechando mejor la capacidad productiva, o bien habría que mantener el nivel de ventas, pero con menos activo (reduciendo existencias o saldos de clientes).

Según el tipo de actividad de cada empresa, habrá una estrategia de las dos anteriores más adecuada para mejorar la rentabilidad económica.

Existen empresas que, al operar en un entorno muy competitivo donde los márgenes son muy reducidos, se encuentran que la única posibilidad de mejorar la rentabilidad económica es mediante la rotación.

Por ejemplo, un restaurante que basa su negocio en la confección de menús de mediodía y que tiene la competencia de otros restaurantes próximos, tal vez no tiene capacidad de mejorar a nivel del margen, ya que los costes están muy ajustados y no se pueden bajar más sin que se resienta la calidad del producto.

Su opción estratégica es potenciar la rotación, o sea, servir el máximo de menús por mesa ocupada.

El caso contrario sería el de aquellas empresas que no pueden mejorar la rotación ya que operan al máximo rendimiento de sus instalaciones, por lo que su opción estratégica será la mejora del margen, operando al más bajo coste posible y/o vendiendo al mayor precio posible.

Un ejemplo sería el de una empresa de obras públicas que construye puentes, carreteras, viaductos y otras infraestructuras públicas.

Ejemplo:

Supongamos que la rentabilidad económica de una empresa en cuatro periodos consecutivos, con la desagregación correspondiente en margen y rotación, es la siguiente:

AÑO 1 2 3 4 Ventas 25.000 25.000 25.000 25.000 BAII 3.750 5.000 3.750 5.000 Activo 75.000 75.000 50.000 50.000 Margen 0,15 0,20 0,15 0,20 Rotación 0,33 0,33 0,50 0,50 Rentabilidad económica 0,055 % 0,0666,6 % 0,0757,5 % 0,1010 %

COMENTARIOS

Las características de cada periodo y los cambios registrados son:

- AÑO 1: se comienza con una rentabilidad del 5 % como consecuencia de una rotación del 0,33 y de un margen del 0,15.

- AÑO 2: ha aumentado la rentabilidad (6,6 %) cuando se ha mejorado el margen, es decir, se han obtenido más beneficios (BAII) con las mismas ventas.

Esto se consigue incrementando el precio de venta y manteniendo los costes de las ventas, o bien manteniendo el precio de venta y reduciendo los costes de las ventas.

- AÑO 3: aumenta la rentabilidad (7,5 %) cuando mejora la rotación, es decir, se reducen las inversiones sin alterar las ventas, con una mayor eficiencia de las inversiones.

- AÑO 4: aumento de la rentabilidad (10 %) como consecuencia de mejorar tanto la rotación como el margen. Así se obtiene más beneficio (BAII) y menos inversión (activo) sin alterar las ventas.

De esta forma, observamos que la empresa tiene diversas opciones a su alcance para mejorar la rentabilidad económica.

Rentabilidad financiera

La rentabilidad financiera es la relación entre el beneficio neto (con los intereses y los impuestos ya descontados) y los recursos propios (capital y reservas) de la empresa.

También se denomina rentabilidad del capital, ya que muestra el beneficio generado por la empresa con relación al capital aportado por los socios.

Por tanto, calculamos la rentabilidad financiera con la siguiente fórmula:

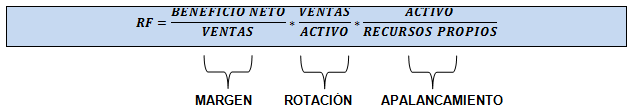

Igual que hicimos con la rentabilidad económica, también en este caso, se pueden introducir en la expresión otros componentes que influyen en la rentabilidad financiera (las ventas y el activo).

Desagregamos la fórmula anterior y se ampliamos su interpretación:

Y ordenando los términos del producto convenientemente:

La expresión es la misma matemáticamente pero nos permite un análisis del MARGEN, ROTACIÓN y APALANCAMIENTO.

- Como hemos visto anteriormente, el primer componente es el margen de ventas, es decir, el porcentaje de beneficios netos sobre cada unidad monetaria de ventas.

- El segundo componente es la rotación del activo sobre las ventas.

- Y el tercer componente es el apalancamiento, que se define como la relación entre las inversiones (activo) y los recursos propios de la empresa.

Mediante la desagregación anterior se determina cómo se puede mejorar la rentabilidad financiera de la empresa actuando sobre estos tres componentes, ya que, si se incrementan de manera individual o conjuntamente, se consigue una rentabilidad financiera más favorable.

Las posibilidades de actuación serían:

- Incrementar el margen: subiendo los precios de venta y/o reduciendo los costes.

- Incrementar la rotación: reduciendo el activo y/o incrementando las ventas.

- Incrementar el apalancamiento: aumentar la relación entre activo y recursos propios implica aumentar el endeudamiento de la empresa; este incremento de los recursos ajenos puede tener un efecto positivo sobre la rentabilidad financiera en determinadas situaciones.

Cualquier combinación de las tres posibilidades que suponga, como mínimo, la mejora de una de ellas pero que el resto se mantengan sin cambios, supondrá una mejora de la rentabilidad financiera.

Por tanto, si una empresa quiere mejorar su rentabilidad financiera, debe saber que no bastará con mejorar en una de las tres estrategias, sino que tendrá que observar la influencia de sus medidas en las demás.

En el próximo hablaré en profundidad del estudio del aplancamiento financiero como una parte del análisis económico, atendiendo al concepto de rentabilidad, sus diferentes expresiones según el nivel de análisis y la relación que se establece entre los distintos indicadores de rentabilidad.

Otros post de este blog relacionados con el tema

Análisis patrimonial y financiero: casos prácticos

Como calcular el Período Medio de Maduración: hoja Excel

Ratios financieros. caso práctico

Cuenta de Pérdidas y Ganancias

Enlace de interés:

Central de Balances de Andalucía donde podris descargar «El informe “Análisis Económico Financiero de la Empresa Andaluza 2016”, basado en la amplia muestra de empresas de la Central de Balances de Andalucía (CBA), analiza desde una doble óptica (a nivel agregado e individual) el comportamiento económico-financiero de las empresas de Andalucía.

Espero que os haya gustado. Si consideras útil esta entrada puedes divulgarla entre tus amigos y redes sociales pulsando en el correspondiente botón de la red social en cuestión que aparece en la barra flotante de cada entrada.

Si quieres recibir un aviso de las publicaciones de las próximas entradas puedes suscribirte gratuitamente al blog en el apartado que a tal efecto está situado al finalizar este post.

En el próximo post hablaremos en profundidad del efecto apalancamiento.

Saludos cordiales

Luis Manuel Sánchez

Contenidos

- 1 RENTABILIDAD EMPRESARIAL El análisis de la rentabilidad de la empresa consiste en un estudio en términos relativos de los resultados de la empresa, que relaciona los beneficios con las inversiones o los recursos propios de la empresa y así se deduce si la actividad de la empresa es eficiente. De esta forma, la rentabilidad pone en relación las variables de beneficios, ventas, activo y recursos propios, y se obtienen los siguientes indicadores: rentabilidad económica y rentabilidad financiera. La rentabilidad económica

- 2 Ejemplo:

- 3 COMENTARIOS

- 4 Rentabilidad financiera

- 5 Analiza los estados contables de tu empresa: el ECPN

- 6 Diferencias GASTO/PAGO e INGRESO/COBRO en contabilidad

- 7 Fuentes de financiación: el Factoring

- Incrementar el margen: subiendo los precios de venta y/o reduciendo los costes.

- Incrementar la rotación: reduciendo el activo y/o incrementando las ventas.