IMPUESTO DE BENEFICIOS: Caso práctico global

Contenidos

Vamos a aplicar todo lo estudiado hasta ahora en las entradas anteriores del blog realizando la liquidación y posterior contabilización del impuesto de beneficios en diversos supuestos y circunstancias:

CASO PRÁCTICO Nº 1 (Diferencias temporarias deducibles)

Una empresa con fecha 15 de octubre del año N registra un deterioro de valor de créditos comerciales, debido a insolvencias de sus clientes, por un importe de 7.000 euros.

A efectos fiscales y de acuerdo con el artículo 12.2 del texto refundido de la Ley del Impuesto serán deducibles las pérdidas por deterioro de los créditos derivadas de las posibles insolvencias de los deudores, cuando en el momento del devengo del impuesto hayan transcurrido seis meses desde el vencimiento de la obligación.

La empresa ha contabilizado en los gastos del período una sanción administrativa.

El resultado del ejercicio antes de impuestos, extraído de la Cuenta de Pérdidas y Ganancias, en el año N, ha sido de 80.000 euros, habiendo contabilizado entre los gastos una sanción administrativa, no deducible de 2.000 euros.

El tipo impositivo del impuesto, al ser una Pyme, es del 25% y las retenciones y pagos a cuenta que ha efectuado la empresa durante el ejercicio han sido 3.500 euros.

Se pide la liquidación y contabilización del impuesto de sociedades el 31 de diciembre del año N.

SOLUCIÓN:

Con la nueva normativa a aplicar a partir de la entrada en vigor del nuevo Plan General de Contabilidad 2007, el impuesto no solo comprende la cuota a pagar por el ejercicio presente (impuesto corriente) sino además la carga fiscal que tendrá que pagarse en el futuro derivada de los hechos económicos realizados en el ejercicio en curso (impuesto diferido).

Con la idea de aproximar el resultado fiscal al resultado contable se establece expresamente que el resultado fiscal se calculará realizando unos ajustes sobre el resultado contable y cuando no se pueda realizar (por falta de contabilidad o que ésta sea muy irregular) se calculará indirectamente (art. 10.2 Ley del Impuesto sobre Sociedades).

En nuestro supuesto nos encontramos ante DIFERENCIAS TEMPORARIAS DEDUCIBLES, al haber contabilizado un gasto por deterioro de créditos que será deducible el próximo ejercicio N+1, cuando hayan transcurrido seis meses desde el vencimiento de la deuda.

Por tanto habremos hecho un gasto contable mayor que el gasto fiscal permitido por Hacienda. Se deberá contabilizar un ajuste por una diferencia positiva.

Para obtener esta diferencia temporaria deducible (tienen un paralelismo a las llamadas diferencias temporales positivas del antiguo plan de 1990), deberemos seguir los siguientes pasos:

1.- Determinar el valor contable del activo o pasivo estudiado (de acuerdo a la normativa contable).

2.- Determinar la base fiscal del activo o pasivo estudiado (de acuerdo a la normativa fiscal correspondiente)

3.- Verificar que existe una diferencia entre ambos criterios y que esta diferencia genera un pasivo imponible, esto se dará cuando:

- La base fiscal de un activo sea mayor que su valor en libros.

- La base fiscal de un pasivo sea menor que su valor en libros.

4.- Determinar el importe a registrar el activo deducible surgido (tipo de gravamen por importe de la diferencia temporaria)

| De acuerdo a la Norma de Valoración 15ª del Plan General Contable de Pymes), se generará una "diferencia temporaria deducible", cuando se produzcan las diferencias mencionadas anteriormente y ello dé lugar a menores cantidades a pagar o mayores cantidades a devolver por impuestos en ejercicios futuros. |

Serán recogidas en la cuenta "(4740) Activos por diferencias temporarias deducibles" con abono a la cuenta "(6301) Impuesto sobre beneficios diferido".

Así, en este caso se producirá un mayor pago por impuestos en el ejercicio en curso.

- Luego en nuestro supuesto tendríamos, que como fiscalmente no resulta deducible el deterioro registrado hasta que no transcurran los 6 meses señalados en la normativa de sociedades, hemos de aumentar el resultado contable en el importe de la insolvencia dotada.

- Por otra parte la sanción contabilizada como gasto y no deducible constituye una diferencia permanente positiva en la liquidación del impuesto.

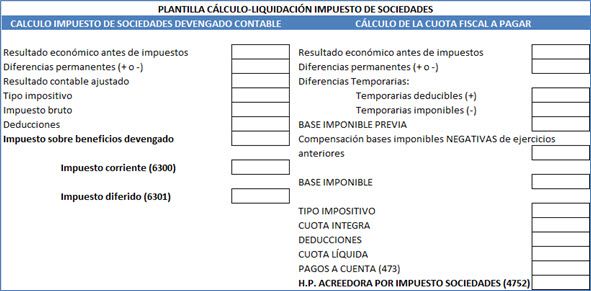

Nos puede ser útil el siguiente esquema a efectos de realizar la liquidación y posterior contabilización:

Figura 1: Plantilla liquidación Impuesto de Sociedades

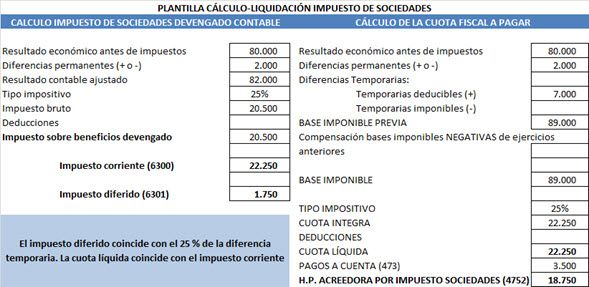

Aplicando la plantilla anterior a nuestro supuesto práctico tenemos:

El importe de la cuenta Activo por diferencias temporarias deducibles (474) sería el 25% de la diferencia temporaria (7.000 euros). 7.000 x 25 % = 1.750 euros.

El 31 de diciembre del año N el asiento a realizar por el impuesto corriente sería:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N | 6300 | Impuesto corriente | Liquidación impuesto sociedades (impuesto corriente) | 22.250 | |

| x | 31/12/N | 4752 | H.P. acreedora por impuesto de beneficios | Cantidad a pagar del impuesto | 18.750 | |

| x | 31/12/N | 473 | H.P. retenciones y pagos a cuenta | Compensación por las entregas a cuenta realizadas durante el ejercicio | 3.500 | |

En la misma fecha el asiento relativo a la diferencia temporaria deducible vendrá dado por:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N | 474 | Activo por diferencias temporarias deducibles | Contabilización de la diferencia temporaria deducible del año N | 1.750 | |

| x | 31/12/N | 6301 | Impuesto diferido | Contabilización de la diferencia temporaria deducible del año N | 1.750 | |

Vamos a suponer a continuación que en el año N+1 la empresa del supuesto ha obtenido un beneficio antes de impuestos de 40.000 euros y, el importe de las retenciones y pagos a cuenta realizados durante ese año ha sido de 2.500 euros. En el año N+1 no se han producido ni diferencias permanentes, ni bonificaciones, ni deducciones.

Para la liquidación del impuesto de sociedades del año N+1 debemos tener en cuenta la diferencia temporaria deducible que aplicamos el año N y revertirla este año, ya que en este momento ya se habrá cumplido el plazo legal de seis meses para que la pérdida por deterioro de valor de créditos comerciales sea deducible fiscalmente.

Ayudándonos de la plantilla de liquidación tenemos:

El 31 de diciembre del año N+1 el asiento a realizar por el impuesto corriente sería:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N+1 | 6300 | Impuesto corriente | Liquidación impuesto sociedades (impuesto corriente) | 8.250 | |

| x | 31/12/N+1 | 4752 | H.P. acreedora por impuesto de beneficios | Cantidad a pagar del impuesto | 5.750 | |

| x | 31/12/N+1 | 473 | H.P. retenciones y pagos a cuenta | Compensación por las entregas a cuenta realizadas durante el ejercicio | 2.500 | |

En la misma fecha el asiento relativo a la diferencia temporaria deducible revertida del año anterior N vendrá dado por:

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| x | 31/12/N+1 | 6301 | Impuesto diferido | Contabilización de la diferencia temporaria deducible revertida del año N | 1.750 | |

| x | 31/12/N+1 | 474 | Activo por diferencias temporarias deducibles | Contabilización de la diferencia temporaria deducible revertida del año N | 1.750 | |

COMENTARIOS AL SUPUESTO:

Cuando no existan diferencias entre la base fiscal y el valor en libros de los activos o pasivos, el impuesto corriente será el impuesto sobre sociedades definitivo del ejercicio en curso. De existir diferencias, la cuenta (630) Impuesto sobre beneficios estará conformada por los gastos-ingresos generados por el impuesto corriente y diferido (subcuentas 6300 y 6301).

Inmediatamente después de liquidar el impuesto tendremos que regularizar la cuenta de Resultados del ejercicio (129) ya que el Impuesto de Sociedades se considera un gasto contable del ejercicio (art. 189 Ley de Sociedades Anónimas), aunque fiscalmente no sea gasto deducible (y aunque en el caso de existir activos diferidos, funcione como una partida de ingresos).

De acuerdo a la Norma de Valoración 15ª del Plan General Contable de Pymes, "los activos y pasivos por impuesto diferido se valorarán según los tipos de gravamen esperados en el momento de su reversión, según la normativa que esté vigente o aprobada y pendiente de publicación en la fecha de cierre del ejercicio, y de acuerdo con la forma en que racionalmente se prevea recuperar o pagar el activo o pasivo".

Os espero en el segundo supuesto práctico global en la próxima entrada.

Espero que os haya gustado. Si consideras útil esta entrada puedes divulgarla entre tus amigos y redes sociales pulsando en el correspondiente botón de la red social en cuestión que aparece en la barra flotante de cada entrada.

Si quieres recibir un aviso de las publicaciones de las próximas entradas puedes suscribirte gratuitamente al blog en el formulario, que a tal efecto, está situado al final de este post.

Saludos cordiales

Luis Manuel Sánchez