Continuamos la serie de entradas dedicadas a la contabilización del Iva explicando los asientos a realizar en diversos casos de ventas e ingresos donde aplicamos el Iva Repercutido.

EJEMPLOS DE CONTABILIZACIÓN DEL IVA REPERCUTIDO

Contenidos

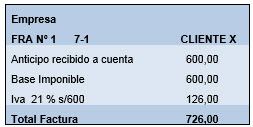

1 °.‑ Al solicitarnos un pedido de mercancías por 3.000 euros, exigimos al cliente un anticipo a cuenta del 20 % (más Iva), que nos entrega en efectivo (Iva 21 %).

Recuerda que en momento de recibir el anticipo se devenga el Iva de la cantidad cobrada, y deberá formalizarse con la correspondiente factura oficial.

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

17 | 7-1 | 430 | Clientes | N/Fra. Nº 1 Anticipo | 726 | |

17 | 7-1 | 437 | Anticipos de clientes | N/Fra. Nº 1 Anticipo | 600 | |

17 | 7-1 | 477 | H.P. Iva repercutido | N/Fra. Nº 1 Anticipo | 126 | |

2°.‑ Al entregar la mercancía correspondiente al pedido anterior, el cliente nos paga en efectivo el 20 %, quedando el resto aplazado a un mes.

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

18 | 15-1 | 437 | Anticipos de clientes | N/Fra. Nº 2 | 600,00 | |

18 | 15-1 | 570 | Caja, euros (20% de 2904) | N/Fra. Nº 2 | 580,80 | |

18 | 15-1 | 430 | Clientes | N/Fra. Nº 2 | 2.323,20 | |

18 | 15-1 | 700 | Ventas de mercaderías | N/Fra. Nº 2 | 3.000,00 | |

18 | 15-1 | 477 | H.P Iva Repercutido | N/Fra. Nº 2 | 504,00 | |

3°.‑ Una asesoría fiscal cobra a un cliente 300 euros más IVA (21 %) por servicios de asesoramiento:

Al ser una asesoría cuya actividad principal es la prestación de un servicio, en vez de la cuenta 700 de Ventas usaremos la cuenta 705 Prestación de servicios.

Documento 3

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

19 | 16-1 | 570 | Caja, euros | N/Fra. Nº 3 | 363 | |

19 | 16-1 | 705 | Prestación de servicios | N/Fra. Nº 3 | 300 | |

19 | 16-1 | 477 | H.P. Iva repercutido | N/Fra. Nº 3 | 126 | |

4°.‑ Se vende a 30 días una máquina del inmovilizado por 10.000 euros; su coste fue 20.000 euros y estaba amortizada en 9.000 euros (IVA 21 %).

Aunque la máquina le costó a la empresa 20.000 euros, la factura de venta la debemos hacer por el precio de venta, es decir 10.000 euros más el Iva correspondiente.

Documento 4

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

20 | 20-1 | 543 | Crédito a corto plazo por enajenación del inmovilizado | N/Fra. Nº 4 | 12.100 | |

20 | 20-1 | 281 | Amortización acumulada de maquinaría (total amortizado hasta la venta) | N/Fra. Nº 4 | 9.000 | |

20 | 20-1 | 671 | Pérdidas del inmovilizado material (precio de coste-amortizacion acumulada)- precio de venta= pérdida) | N/Fra. Nº 4 | 1.000 | |

20 | 20-1 | 213 | Maquinaría (por precio de coste) | N/Fra. Nº 4 | 20.000 | |

20 | 20-1 | 477 | H.P Iva Repercutido (del precio de venta) | N/Fra. Nº 4 | 2.100 | |

EXPLICACIÓN DEL ASIENTO:

- Damos de baja la máquina por lo que nos costó, es decir, 20.000 euros.

- Repercutimos el Iva del precio al que la vendemos, es decir, 21 % de 10.000 = 2.100

- Como ya no tenemos en la empresa la máquina, ya no es necesario llevar la amortización acumulada de ella, por tanto, damos de baja (pasivo que disminuye, debe) la amortización practicada hasta la fecha de la venta, es decir, 9.000 euros.

- Siempre que vendemos un inmovilizado nos tenemos que plantear si ganamos o perdemos en la operación.

En nuestro caso:

Precio de venta 20.000

Amortización acumulada -9.000

Valor neto contable 11.000

La vendo por 10.000

Se pierden 1.000

5°.‑ Contabilizar una venta de géneros, a seis meses, por 5.000 euros; en factura se cargan 100 euros por intereses de aplazamiento, que no se integran en la base imponible del IVA:

Podemos ver cómo en este caso, al tratarse de créditos COMERCIALES y financiación a corto plazo, los intereses por aplazamiento se permiten incorporarlos al nominal del crédito, en la cuenta 430. Si la venta hubiese sido a largo plazo, los intereses ya no se cargarán en la cuenta del crédito comercial (4302‑ CLIENTES A LARGO PLAZO) ya que ha desaparecido con el nuevo plan la cuenta 135 (Ingresos por Intereses Diferidos).

los intereses de aplazamiento están exentos de IVA al ser un ingreso financiero.

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

21 | 22-1 | 430 | Clientes | N/Fra. Nº 5 | 6.150 | |

21 | 22-1 | 700 | Ventas de mercaderías | N/Fra. Nº 5 | 5.000 | |

21 | 22-1 | 477 | H.P. Iva Repercutido | N/Fra. Nº 5 | 1.050 | |

21 | 22-1 | 762 | Ingresos de créditos | N/Fra. Nº 5 | 100 | |

NOTA: los ingresos de créditos al ser un ingresos de carácter financiero no devengan IVA.

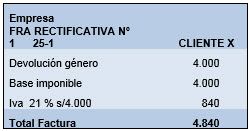

6°.‑ Un cliente nos devuelve géneros por 4.000 euros (Iva 21 %).

Documento 6

Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

CÓDIGO | TÍTULO | DEBE | HABER | |||

22 | 25-1 | 708 | Devolución ventas y operaciones similares | N/Fra. Rectificativa Nº 1 | 4.000 | |

22 | 25-1 | 477 | H.P. Iva Repercutido | N/Fra. Rectificativa Nº 1 | 840 | |

22 | 25-1 | 430 | Clientes | N/Fra. Rectificativa Nº 1 | 4.840 | |

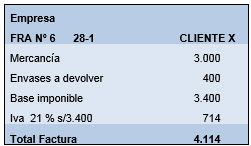

7°.‑ Se venden mercancías por 3.000 euros, a 30 días, con envases por 400 euros con facultad de devolución (IVA 21 %).

Los envases entregados. Aunque sean con facultad de devolución, devengan el IVA desde el momento de la entrega.

Documento 7

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 23 | 28-1 | 430 | Clientes | N/Fra. Nº 6 | 4.114 | |

| 23 | 28-1 | 700 | Ventas de mercaderías | N/Fra. Nº 6 | 3.000 | |

| 23 | 28-1 | 437 | Envases y embalajes a devolver por clientes | N/fra. Nº 6 | 400 | |

| 23 | 28-1 | 477 | H.P. Iva Repercutido | N/Fra. Nº 6 | 714 | |

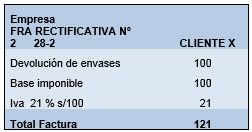

8°.‑ Al vencer el plazo para la devolución de los envases, el cliente nos devuelve sólo la cuarta parte, considerándose el resto vendidos en firme:

Como solamente nos devuelven la cuarta parte, es decir 100 euros, del total de los envases que era de 400 euros debemos hacer una factura rectificativa a nuestro cliente por los envases que realmente nos devuelve y otras tres cuartas partes, es decir, 300 euros, que no nos devuelve, las contabilizaremos como ingresos en la cuenta 704 Ventas de envases.

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 24 | 28-2 | 437 | Envases y embalajes a devolver por clientes | N/Fra. Rectificativa Nº 2 | 400 | |

| 24 | 28-2 | 477 | H.P. Iva repercutido | N/Fra. Rectificativa Nº 2 | 21 | |

| 24 | 28-2 | 704 | Ventas de envases | N/Fra. Rectificativa Nº 2 | 300 | |

| 24 | 28-2 | 430 | Clientes | N/Fra. Rectificativa Nº 2 | 121 | |

9°.‑ Contabilizar una venta de mercancías, a 30 días, según la siguiente factura: Documento 9

Documento 9

Recuerda que los descuentos incluidos en factura, tanto comerciales, por pronto pago o de otro tipo, no se contabilizan y se considerarán como menor valor de las ventas realizadas.

| Nº | FECHA | CUENTA | CONCEPTO | IMPORTES | ||

| CÓDIGO | TÍTULO | DEBE | HABER | |||

| 25 | 28-2 | 430 | Clientes | N/Fra. Nº 7 | 10.890 | |

| 25 | 28-2 | 700 | Ventas de mercaderías (10.000 – 1.000) | N/Fra. Nº 7 | 9.000 | |

| 25 | 28-2 | 477 | H.P. Iva Repercutido | N/Fra. Nº 7 | 1.890 | |

Con esto finalizamos la contabilización de asientos en los que interviene el Iva Repercutido. Las próximas entradas las dedicaré a la contabilización del Iva en la adquisiciones y entregas intracomunitarias y en las operaciones de importación.

Modelo 303 de la AEAT

Otros enlaces a páginas relacionadas con este tema en este blog:

Iva soportado de las compras y gastos

Espero que os haya gustado. Si consideras útil esta entrada puedes divulgarla entre tus amigos y redes sociales pulsando en el correspondiente botón de la red social en cuestión que aparece en la barra flotante de cada entrada.

Si quieres recibir un aviso de las publicaciones de las próximas entradas puedes suscribirte gratuitamente al blog en el formulario, que a tal efecto está situado al final de este post.

Saludos cordiales

Luis Manuel Sánchez

Muy buenos ejemplos y una forma fácil de entender como aplicar el IVA, ¿vas a explicar la prorrata de IVA?

Un saludo