ANÁLISIS FINANCIERO: RATIOS FINANCIEROS

Contenidos

- 1 ANÁLISIS FINANCIERO: RATIOS FINANCIEROS

- 2 ESTUDIO DE LAS FUENTES DE FINANCIACIÓN

- 3 RATIOS FINANCIEROS: TESORERÍA, LIQUIDEZ Y GARANTÍA

- 4 Ratio de tesorería

- 5 Ratio de liquidez

- 6 Ratio de garantía

- 7 OTROS RATIOS FINANCIEROS

- 8 Ratio de disponibilidad:

- 9 Ratio de autonomía financiera:

- 10 Ratio de calidad de la deuda:

- 11 Cálculo del coste financiero de una remesa de efectos en Excel (Revisada y ampliada)

- 12 Regularización contable y ajustes contables

- 13 Impagados y Gestión de cobro: su contabilización (III)

El análisis financiero de los estados contables de la empresa (especialmente el balance) tiene como finalidad estudiar la solvencia y la liquidez de sus inversiones, es decir, la capacidad de la empresa para atender sus obligaciones a corto y a largo plazo.

Se trata de comprobar si existe estabilidad financiera en la empresa.

Para ello se estudian las fuentes de financiación más adecuadas (autofinanciación, préstamos, créditos, etc.) y la liquidez y solvencia de la empresa para cumplir con sus deudas.

ESTUDIO DE LAS FUENTES DE FINANCIACIÓN

Como ya hemos visto, las fuentes de financiación de la empresa, que conforman su estructura financiera, están formadas por:

– Patrimonio neto y pasivo no corriente: recursos propios (capital y reservas) y exigible a largo plazo (préstamos y créditos a largo plazo).

– Pasivo corriente: exigible a corto plazo (proveedores y acreedores).

Uno de los objetivos del análisis financiero es el estudio de la liquidez y solvencia de la empresa, comprobando si es suficiente para hacer frente a sus obligaciones.

Por liquidez, entendemos la capacidad de la empresa de convertir sus inversiones (activo) en medios de pago líquidos (caja y banco), pudiendo hacer frente a sus obligaciones a corto plazo.

Por solvencia, se entiende la capacidad de la empresa para hacer frente a sus deudas con la garantía de su activo, es decir, si el valor de liquidación de su activo es superior al de su pasivo.

Por tanto, para que la empresa tenga una buena situación, es necesario que la estructura financiera de la empresa se encuentre acompañada de una situación de liquidez y solvencia.

En este sentido, la financiación sin exigible (sólo capital, reservas y amortizaciones) no presenta problemas de liquidez y solvencia, pero esto no quiere decir que sea la mejor fórmula financiera para la empresa, ya que, un cierto grado de endeudamiento le permitiría a la empresa disponer de recursos para financiar inversiones rentables.

Por otra parte, la financiación con endeudamiento supone el pago de las deudas en el plazo establecido, adquiriendo más relevancia estos conceptos de liquidez y solvencia.

Por tanto, para mayor profundidad acerca de la situación financiera de la empresa, es decir, de la capacidad de la empresa para hacer frente a sus deudas con la liquidez y solvencia necesarias, haremos un estudio con ratios financieros.

RATIOS FINANCIEROS: TESORERÍA, LIQUIDEZ Y GARANTÍA

Un ratio es la relación entre dos magnitudes que tienen una cierta vinculación, lo cual permite hacer una explicación comparativa.

Los ratios financieros permiten analizar la capacidad de la empresa para liquidar las deudas de forma solvente y en los plazos fijados con proveedores y acreedores.

Ratio de tesorería

También se conoce como ratio de solvencia inmediata o acid-test, e indica la capacidad de la empresa para liquidar sus deudas a corto plazo sin riesgo de suspensión de pagos, es decir, la distancia de la empresa a la suspensión de pagos.

Para evitar problemas de liquidez en la empresa, el valor del ratio tiene que estar cerca de 1.

Si es inferior, existe un riesgo manifiesto de suspensión de pagos, porque con los recursos a corto plazo la empresa no puede pagar sus deudas a corto plazo.

Si el valor del ratio es muy superior a la unidad, indica que hay un exceso de liquidez, es decir, que la empresa tiene activos sin rendimiento.

Ratio de liquidez

Se compara el activo corriente con el pasivo corriente y muestra la situación de liquidez de la tesorería de la empresa, pero no de una forma tan inmediata como el ratio de tesorería.

También se conoce como ratio de fondo de maniobra o de solvencia a corto plazo.

Para alejarse del riesgo de suspensión de pagos, el valor debe de ser superior a 1 y próximo a 2.

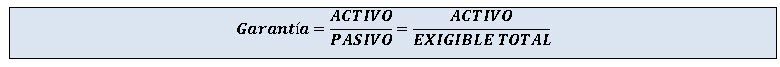

Ratio de garantía

El total de las inversiones (activo) se relaciona con el total del endeudamiento de la empresa.

Este ratio mide la capacidad total de la empresa para afrontar sus deudas.

También se conoce como ratio de solvencia a largo plazo o de distancia a la quiebra.

El valor óptimo tiene que ser superior a 1 y próximo a 2. Por debajo de 1 implica un riesgo manifiesto de quiebra de la empresa.

Podemos aplicar estos ratios a través del ejemplo de una empresa que presenta el siguiente balance:

Calcular los ratios de tesorería, liquidez y garantía de la empresa

El cálculo de los ratios será el siguiente:

RATIO DE TESORERÍA

El resultado del ratio muestra que la empresa tiene problemas de tesorería.

El resultado del ratio muestra que la empresa tiene problemas de tesorería.

RATIO DE LIQUIDEZ

Se comprueba que la liquidez de la empresa es ajustada.

RATIO DE GARANTÍA

Este resultado muestra que la solvencia a largo plazo está asegurada.

Por tanto, la empresa presenta la siguiente situación:

- Hay problemas de liquidez a corto plazo, porque su tesorería muestra poca capacidad de pago (0,86), es decir, existe un riesgo importante de suspensión de pagos.

- La situación de liquidez menos inmediata no es tan preocupante (1,29), ya que liquidando el activo corriente la empresa tiene sobrada capacidad de pago para cubrir el exigible a corto plazo.

- El ratio de garantía (Garantía = 1,6) indica una situación de solvencia contrastada a largo plazo, ya que el valor del activo compensa ampliamente la suma total del exigible.

La situación de la empresa se podría solucionar con las siguientes medidas:

- Reconsiderando la composición de su exigible, es decir, pasando las deudas de corto plazo a largo plazo.

- Llevando a cabo una muy buena planificación de su tesorería, ya que el problema de riesgo de suspensión de pagos se puede compensar con una buena solvencia de la empresa.

Intentando convertir las existencias en realizable o disponible, así como vendiendo activos improductivos del activo no corriente que aportan nula rentabilidad (maquinaria, edificios…)

OTROS RATIOS FINANCIEROS

Los ratios que hemos visto hasta ahora son los mínimos necesarios para realizar un análisis financiero, pero hay otros que pueden mostrar aspectos más concretos de la estructura financiera de la empresa:

Ratio de disponibilidad

Ratio de autonomía

Ratio de calidad de la deuda

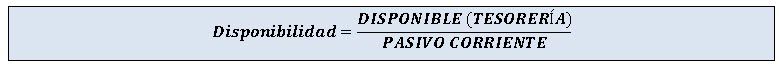

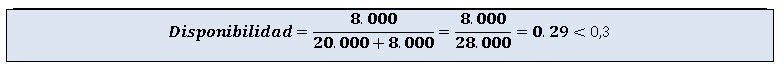

Ratio de disponibilidad:

Muestra la proporción de las deudas a corto plazo que se podrían liquidar con las cuentas de tesorería de la empresa (bancos y caja).

El valor óptimo es muy relativo y depende del tipo de empresa y del sector económico, pero diversos autores lo fijan en torno a 0,3 – 0,4.

En general, cuanto más bajo sea el valor, más dificultad tendrá la empresa para hacer frente a sus pagos más inmediatos y, cuanto más alto sea, más seguridad habrá frente al riesgo de suspensión de pagos, aunque tendrá unos activos poco rentables (ya que los saldos de bancos y de caja casi no aportan ingresos financieros).

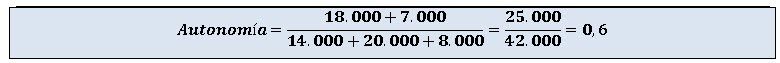

Ratio de autonomía financiera:

Muestra la relación del pasivo no exigible con las deudas totales de la empresa.

Sirve para comprobar la calidad de la financiación de la empresa, en el sentido de su dependencia con respecto a la financiación externa.

El valor óptimo tampoco está muy definido, pero se podría establecer un valor orientador dentro del intervalo 0,8 – 1,5, considerando que la empresa goza de una mayor autonomía financiera cuanto más alto sea el valor.

Ratio de calidad de la deuda:

Indica la proporción de las deudas de la empresa que son exigibles a corto plazo.

Su valor óptimo tampoco se puede indicar con exactitud (0,2-0,5).

Cuanto más bajo sea el ratio, el endeudamiento será de más calidad, teniendo en cuenta que, en general, cuanto mayor sea el plazo de pago de las deudas de la empresa, más margen operativo y más capacidad de pago tendrá.

Veamos la aplicación de estos ratios en el mismo ejemplo con el que hemos trabajado anteriormente:

RATIO DE DISPONIBILIDAD

El resultado muestra que la empresa tiene problemas de tesorería.

RATIO DE AUTONOMÍA

Del resultado se deduce que la empresa tiene poca autonomía financiera.

RATIO DE CALIDAD DE LA DEUDA

Como habíamos observado en el estudio de los otros ratios financieros, hay que mejorar la situación de la tesorería de la empresa para alejar el riesgo de suspensión de pagos.

El ratio de autonomía muestra una situación de gran dependencia de la financiación exigible (A = 0,6) y, particularmente, del endeudamiento a corto plazo (Q = 0,66), ya que el 66 % del exigible es a corto plazo.

En general, la situación de la empresa es solvente, pero habría que solucionar los problemas de tesorería y reconsiderar la composición de su endeudamiento, especialmente por la importancia relativa que tiene el excesivo endeudamiento a corto plazo.

En la próxima entrada expondré un supuesto práctico donde haremos un análisis patrimonial y financiero de una empresa.

Puedes suscribirte al blog rellenando el formulario situado al final de este post.

Saludos cordiales

Luis Manuel Sánchez

Contenidos

- 1 ANÁLISIS FINANCIERO: RATIOS FINANCIEROS

- 2 ESTUDIO DE LAS FUENTES DE FINANCIACIÓN

- 3 RATIOS FINANCIEROS: TESORERÍA, LIQUIDEZ Y GARANTÍA

- 4 Ratio de tesorería

- 5 Ratio de liquidez

- 6 Ratio de garantía

- 7 OTROS RATIOS FINANCIEROS

- 8 Ratio de disponibilidad:

- 9 Ratio de autonomía financiera:

- 10 Ratio de calidad de la deuda:

- 11 Cálculo del coste financiero de una remesa de efectos en Excel (Revisada y ampliada)

- 12 Regularización contable y ajustes contables

- 13 Impagados y Gestión de cobro: su contabilización (III)

Uno de los objetivos del análisis financiero es el estudio de la liquidez y solvencia de la empresa, comprobando si es suficiente para hacer frente a sus obligaciones.

Para evitar problemas de liquidez en la empresa, el valor del ratio tiene que estar cerca de 1.

Si es inferior, existe un riesgo manifiesto de suspensión de pagos, porque con los recursos a corto plazo la empresa no puede pagar sus deudas a corto plazo.

Si el valor del ratio es muy superior a la unidad, indica que hay un exceso de liquidez, es decir, que la empresa tiene activos sin rendimiento.

El resultado del ratio muestra que la empresa tiene problemas de tesorería.

El resultado del ratio muestra que la empresa tiene problemas de tesorería.

- Hay problemas de liquidez a corto plazo, porque su tesorería muestra poca capacidad de pago (0,86), es decir, existe un riesgo importante de suspensión de pagos.

- La situación de liquidez menos inmediata no es tan preocupante (1,29), ya que liquidando el activo corriente la empresa tiene sobrada capacidad de pago para cubrir el exigible a corto plazo.

- Reconsiderando la composición de su exigible, es decir, pasando las deudas de corto plazo a largo plazo.

Intentando convertir las existencias en realizable o disponible, así como vendiendo activos improductivos del activo no corriente que aportan nula rentabilidad (maquinaria, edificios…)

Ratio de autonomía

Ratio de calidad de la deuda