PARTIDAS TANGIBLES E INTANGIBLES

TRATAMIENTO CONTABLE DE LAS PARTIDAS NO MONETARIAS

Contenidos

- 1 PARTIDAS TANGIBLES E INTANGIBLESTRATAMIENTO CONTABLE DE LAS PARTIDAS NO MONETARIAS

- 2 EJEMPLO PRÁCTICO Nº 1 (COMPRA DE INMOVILIZADO)

- 3 EJEMPLO PRÁCTICO Nº 2 (EXISTENCIAS)

- 4 EJEMPLO PRÁCTICO Nº 3 (COMPRA DE VALORES)

- 5 PREFERENTES: NOVEDADES AEAT

- 6 Analiza los estados contables de tu empresa: el balance

- 7 Adobe Photoshop - Herramienta degradado

La norma de valoración 11ª del Plan de 2007 distingue para la valoración posterior entre:

a) Partidas no monetarias valoradas a coste histórico Comprende el inmovilizado material e inmaterial, las inversiones inmobiliarias, los anticipos a cuenta de compras o ventas, las inversiones en empresas del grupo, multigrupo y asociadas.

Se valorarán aplicando el tipo de cambio de la fecha de la transacción.

Cuando un activo denominado en moneda extranjera se amortice, las dotaciones a la amortización se calcularán sobre el importe en moneda funcional (euro), aplicando el tipo de cambio de la fecha en que fue registrado inicialmente.

En el caso de que su valor recuperable sea inferior a su valor contable se efectuará el correspondiente deterioro.

b) Partidas no monetarias valoradas a valor razonable Comprende los activos financieros mantenidos para negociar, activos financieros mantenidos para la venta y otros activos financieros a valor razonable con cambios en la cuenta de pérdidas y ganancias.

Se valorarán aplicando el tipo de cambio de la fecha de determinación del valor razonable.

En esta clase de activos financieros, aunque se puede diferenciar entre diferencias de cambio y las debidas a la cotización de los activos, se pueden tratar conjuntamente, bien en la cuenta de Pérdidas y ganancias o directamente a Patrimonio neto, como es el caso de los activos financieros disponibles para la venta.

EJEMPLO PRÁCTICO Nº 1 (COMPRA DE INMOVILIZADO)

Una empresa importa el 2 de enero del año N maquinaria de Noruega por 1.000.000 coronas noruegas a un cambio de 8,234 coronas/euro, 800 euros de derechos arancelarios y demás gastos de transporte más IVA.

Los aranceles, gastos e IVA son pagados por la cuenta corriente bancaria de la empresa. A los dos meses paga la deuda a un cambio de 8,193 coronas/euro.

La vida útil de la maquinará se estima en cinco años con un 20% de amortización anual sobre el precio de adquisición.

A 31 de diciembre del año N+3 a la maquinaría se le estima un valor razonable menos costes de comercialización de 180.000 coronas a un tipo de cambio de 8,434 coronas/euro.

La operación tributa a un tipo de IVA del 21 %

Vamos a contabilizar los asientos de los años N, N+1,N+2 y N+3

- Por el asiento de compra de la maquinaría (importación).

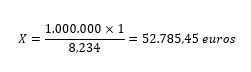

Aplicamos el tipo de cambio existente en el momento de la compra Aplicando una regla de tres:

Si 1 euro ——————— 8,234 coronas noruegas X euros ——————— 1.000.000 coronas noruegas

El asiento que realizaría la empresa sería:

El asiento que realizaría la empresa sería:

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER 1 Año N 213 MAQUINARÍA121.447,66+800 de aranceles Compra de la maquinaria 122.247,66 1 Año N 4721 Iva Soportado importaciones 122.247,66 x 21 % 25.672,00 1 Año N 5234 Proveedor de inmovilizado,, moneda extranjera Deuda con el noruego por la compra de la maquinaria 121.447,66 1 Año N 572 Bancos c/c Pago de los aranceles más el IVA (800 + 25.672) 26.472,00

- Cuando la empresa realice el pago al proveedor noruego dos meses más tarde a un cambio de 8,193 coronas/euro.

Aplicando una regla de tres:

Si 1 euro ——————— 8,193 coronas noruegas X euros ——————— 1.000.000 coronas noruegas

La diferencia negativa de cambio que se produciría a la hora del pago sería 122.055,41 – 121.447,66 = 607,75 euros

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER 2 Año N 5234 Proveedores de inmovilizado a corto plazo, moneda extranjera Pago de la deuda al proveedor noruego al cambio 8,193 coronas/euro 121.447,66 2 Año N 768 Diferencias negativas de cambio Diferencia negativa de cambio debido a la variación en el tipo respecto a la fecha de la compra 607,75 2 Año N 572 Bancos c/c Cargo en la cuenta corriente bancaria 122.055,41

Al finalizar el año N realizaremos el correspondiente asiento de amortización de la maquinaría suponiendo que tiene una vida útil de 5 años y por lo tanto le aplicaremos un porcentaje de amortización del 20 % anual.

En nuestro caso 122.247,66 x 21 % = 24.449,53. Hay que tener en cuenta que los aranceles forman parte del precio de coste de la maquinaría y por lo tanto deben ser también amortizados. El asiento de amortización sería:

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER 3 31/12/N 681 Amortización del inmovilizado material Amortización de la maquinaria a un 20 % anual 24.449,53 3 31/12/N 2813 Amortización acumulada de maquinaría Amortización de la maquinaria a un 20 % anual 24.449,53

Realizaremos el mismo asiento el 31 de diciembre de los años N+1 y N+2 y al finalizar el año N+3 realizaríamos el asiento de amortización y posteriormente comprobaríamos el deterioro de valor sufrido por la maquinaría comparándola con el valor de mercado y procedemos a realizar el asiento correspondiente. Asiento de amortización del año N+3

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER x 31/12/N+3 681 Amortización del inmovilizado material Amortización de la maquinaria a un 20 % anual 24.449,53 x 31/12/N+3 2813 Amortización acumulada de maquinaría Amortización de la maquinaria a un 20 % anual 24.449,5397

En este momento llevamos una amortización acumulada de cuatro anualidades (24.449,53 x 4 = 97.798,12) luego el valor neto contable de nuestra maquinaría sería 122.247,66 – 97.798,12 = 24.449,54 euros. Cómo según nos dice el enunciado el valor neto realizable en ese momento son 180.000 coronas a un tipo de 8,434 coronas euro.

Aplicando una regla de tres:

Si 1 euro ——————— 8,434 coronas noruegas X euros ——————— 180.000 coronas noruegas

Procederemos a contabilizar una pérdida por deterioro de valor de la maquinaría por importe del valor neto contable – valor realizable: 24.449,54 – 21.342,19 = 3.107,35 euros.

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER x 31/12/N+3 691 Pérdida por deterioro de valor del inmovilizado material Deterioro de valor maquinaría 24.449,53 x 31/12/N+3 2913 Deterioro de valor de maquinaría Deterioro de valor de maquinaría 24.449,5397

EJEMPLO PRÁCTICO Nº 2 (EXISTENCIAS)

Una empresa española tiene existencias iniciales en el año N de camisas de seda por valor de 4.000 unidades a 510 rupias indias/unidad y un cambio de 65,1546 rupias/ euro. Compra durante el año N 16.000 unidades más a 512 rupias/unidad y un cambio de 66,2173 rupias/euro. Realiza, también en el año N, una venta de 15.000 unidades a 15 euros/unidad en el mercado nacional.

Haciendo una tabla esquema de las operaciones y tipos de cambio tenemos:

CAMISAS DE SEDA CONCEPTO UNIDADES RUPIAS/UNIDAD TOTAL RUPIAS CAMBIO RUPIAS/EURO EUROS Existencias iniciales 4.000 510 2.040.000 65,1546 31.310,45 Compras de camisas 16.000 512 8.192.000 66,2173 123.713,89 TOTALES 20.000 10.232.000 155.024,04

El precio medio de las camisas en rupias será = 10.232.000 / 20.000 = 511,6 rupias /unidad El tipo de cambio medio será = 10.232.000 / 155.024,04 = 66 rupias/euro Por tanto las existencias finales a 31 de diciembre del año N serán = (20.000 – 15.000) x 511,6 / 66 = 38.757,58 euros. Los asientos que realizará la empresa para regularizar las existencias a 31 de diciembre del año N serán:

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER x 31/12/N 610 Variación de existencias de mercaderías Anulación de las existencias iniciales 24.449,53 x 31/12/N 300 Mercaderías Anulación de las existencias iniciales 24.449,5397

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER x 31/12/N 300 Mercaderías Existencias finales de mercaderías 38.757,58 x 31/12/N 610 Variación de existencias de mercaderías Existencias finales de mercaderías 38.757,58

Si el valor neto realizable de las existencias finales menos los gastos de comercialización de las mismas fuera inferior al estimado contablemente se registraría un deterioro de valor de mercaderías.

EJEMPLO PRÁCTICO Nº 3 (COMPRA DE VALORES)

Una sociedad compra en el año N en la Bolsa de Nueva York 2.000 acciones de la sociedad ALFA a una cotización de 45 dólares y a un cambio de 1,347 dólares/euro, con unos gastos de gestión de 80 dólares.

La sociedad considera las acciones como una inversión financiera mantenida para negociar.

Llegado el 31 de diciembre del año N la cotización de las acciones es de 46,4 dólares y el cambio es de 1,330 dólares/euro.

En el año N+1 vende 1.000 acciones a 50 dólares y un cambio de 1,338 dólares/euro, con un gastos de venta 45 dólares.

Vamos a realizar los asientos correspondientes a la operación.

El asiento de la compra al cambio de 1,347 dólares/euro: Aplicando una regla de tres:

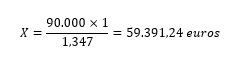

Si 1 euro ——————— 1,347 dólares X euros ——————— 90.000 dólares (2.000 x 45)

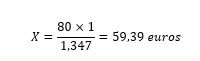

Y el importe de los gastos al cambio: Aplicando una regla de tres:

Si 1 euro ——————— 1,347 dólares X euros ——————— 80 dólares

El asiento de la adquisición de las acciones quedaría:

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER 1 Año N 540 Inversiones financieras en instrumentos de patrimonio a corto plazo Compra de acciones en bolsa de Nueva York 59.391,24 1 Año N 669 Otros gastos financieros Gastos de la compra de acciones 59,39 1 Año N 572 Bancos c/c Cargo en la cuenta corriente bancaría 59.450,63

El 31 de diciembre se producirá un beneficio en las acciones al comparar el precio de adquisición con el valor de las acciones a 31 de diciembre del año N.

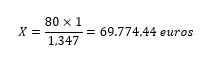

En nuestro caso el valor de las acciones a 31 de diciembre será: 2.000 x 46,4 =92.800 Aplicando una regla de tres al cambio a 31 de diciembre:

Si 1 euro ——————— 1,330 dólares X euros ——————— 92.800 dólares

El asiento de ajuste reflejaría un beneficio en valores de: 69.744,44 – 59.391,24 = 10.383,20

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER 2 31/12/N 540 Inversiones financieras en instrumentos de patrimonio a corto plazo Diferencias con el valor razonable a 31/12/N 10.383,20 2 31/12/N 763 Beneficios activos financieros valor razonable Diferencias con el valor razonable a 31/12/N 10.383,20

Cuando en el año N+1 la empresa vende 1.000 de las 2.000 acciones:

Nº FECHA CUENTA CONCEPTO IMPORTES CÓDIGO TÍTULO DEBE HABER 3 Año N+1 572 Bancos (1.000 x 50 = 50.000 a un cambio de 1,338 dólar/euro = 37.369,21) – 37,37 Abono en la cuenta corriente bancaría 37.331,84 3 Año N+1 669 Otros gastos financieros Gastos valorados a 1,338 dólares/euro 37,37 3 Año N+1 540 Inversiones financieras en instrumentos de patrimonio a corto plazo (59.391,24 + 10.383,20)/2.000 x 1000 Venta de las acciones mantenidas para negociar 34.887,22 3 Año N+1 763 Beneficios activos financieros valor razonable Beneficio 2.481,99

Como podemos observar tanto a final de año como cuando se venden las acciones se producen dos diferencias: una por la variación de la cotización de las acciones y otra por la diferencia sufrida por el cambio de moneda.

De todas formas se ha registrado la diferencia en conjunto al estar permitido por la normativa del plan general contable.

Con esta entrada al blog termino las entradas relativas a la contabilización de operaciones en moneda extranjera.

Espero haber ayudado a aclarar la contabilización de estas operaciones.

Ejemplo de condiciones bancarias en el cambio de divisas.

Otras entradas de este blog relacionadas con el tema tratado.

Moneda extranjera: su contabilización(I)

Moneda extranjera: casos prácticos (II)

Casos prácticos de moneda extranjera (IV)

En la próxima entrada del blog trataremos contablemente las partidas no monetarias en moneda extranjera.

Espero que os haya gustado. Si consideras útil esta entrada puedes divulgarla entre tus amigos y redes sociales pulsando en el correspondiente botón de la red social en cuestión que aparece en la barra flotante de cada entrada.

Saludos cordiales.

Luis Manuel Sánchez

¡Gracias por llegar hasta aquí!

Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!

Solo tienes que rellenar el formulario al final del post, y listo.

Contenidos

- 1 PARTIDAS TANGIBLES E INTANGIBLESTRATAMIENTO CONTABLE DE LAS PARTIDAS NO MONETARIAS

- 2 EJEMPLO PRÁCTICO Nº 1 (COMPRA DE INMOVILIZADO)

- 3 EJEMPLO PRÁCTICO Nº 2 (EXISTENCIAS)

- 4 EJEMPLO PRÁCTICO Nº 3 (COMPRA DE VALORES)

- 5 PREFERENTES: NOVEDADES AEAT

- 6 Analiza los estados contables de tu empresa: el balance

- 7 Adobe Photoshop - Herramienta degradado

El asiento que realizaría la empresa sería:

El asiento que realizaría la empresa sería: Si te ha resultado útil este contenido, suscribirte a nuestro blog es el siguiente paso para no perderte ninguna de nuestras actualizaciones.

Al suscribirte, recibirás directamente en tu correo las mejores estrategias, consejos prácticos y herramientas que te ayudarán a mejorar tu conocimiento.

¡No dejes pasar la oportunidad de estar siempre al día con lo que realmente importa!

Solo tienes que rellenar el formulario al final del post, y listo.